أعلنت وزارة المالية الصينية، يوم الجمعة، انخفاض الإيرادات المالية بنسبة 1.7 في المائة في عام 2025 مقارنةً بالعام السابق، وهو أول انكماش منذ عام 2020، نتيجةً لتراجع سوق العقارات المطول وضعف الطلب المحلي. وبلغ إجمالي الإيرادات المالية في عام 2025 نحو 21.6 تريليون يوان (3.11 تريليون دولار)، وفقاً لما ذكره مسؤول بالوزارة في مؤتمر صحافي.

ونمت النفقات بنسبة 1 في المائة لتصل إلى 28.7 تريليون يوان، متراجعةً عن نسبة النمو البالغة 3.6 في المائة في عام 2024. وتراجع نمو الإيرادات المالية الصينية إلى 1.3 في المائة في عام 2024، بينما انخفضت الإيرادات بنسبة 3.9 في المائة في عام 2020 عندما أدى تفشي جائحة كوفيد-19 إلى تعطيل الأنشطة الاقتصادية.

وفي المقابل ارتفعت الإيرادات الضريبية بنسبة 0.8 في المائة في عام 2025، بينما تراجعت الإيرادات من مصادر غير ضريبية بنسبة 11.3 في المائة. وشهدت إيرادات ضرائب الطوابع على معاملات الأوراق المالية ارتفاعاً ملحوظاً بنسبة 57.8 في المائة، مدعومةً بانتعاش سوق الأسهم. وتراجعت إيرادات مبيعات الأراضي من قِبَل الحكومات المحلية في الصين للعام الرابع على التوالي مع استمرار تراجع سوق العقارات، على الرغم من أن الانخفاض بنسبة 14.7 في المائة في عام 2025 قد تقلص مقارنةً بانخفاض قدره 16 في المائة في العام السابق. ولطالما كانت هذه الإيرادات محركاً رئيسياً لتدابير النمو الاقتصادي المحلي، وقد أدى هذا الانخفاض الحاد إلى إجهاد خزائن السلطات المحلية والتأثير سلباً على النشاط التجاري بشكل عام.

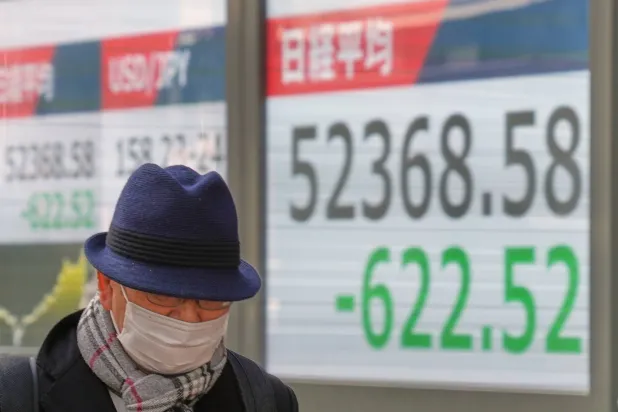

ونما الاقتصاد الصيني بنسبة 5.0 في المائة في عام 2025، محققاً بذلك هدف الحكومة، حيث ساهم الطلب العالمي القوي على السلع في تعويض ضعف الاستهلاك المحلي، وهي ظاهرة يحذر الاقتصاديون من صعوبة استدامتها. وقد تعهد القادة الصينيون بمواصلة تطبيق سياسة مالية أكثر فعالية هذا العام، والحفاظ على العجز المالي ومستويات الدين العام وحجم الإنفاق اللازم لدعم النمو الاقتصادي الأوسع.

سندات خاصة مليارية

وفي سياق منفصل، ذكرت وكالة «بلومبرغ» للأنباء يوم الجمعة، نقلاً عن مصادر مطلعة، أن الصين تدرس بيع سندات حكومية خاصة بمئات المليارات من اليوانات لإعادة رسملة بعض كبرى شركات التأمين لديها، مما يعزز مكانة كبرى الشركات في قطاع يواجه ضغوطاً للاندماج. وأشار التقرير إلى أن عملية بيع السندات المحتملة ستجمع نحو 200 مليار يوان (28.8 مليار دولار) للمساعدة في إعادة رسملة شركات التأمين، مضيفاً أن العائدات ستُضخ في شركات تسيطر عليها الدولة، بما في ذلك مجموعة «تشاينا لايف» للتأمين، ومجموعة «شركات التأمين الصينية الشعبية المحدودة»، ومجموعة شركات التأمين الصينية «تايبينغ».

ووفقاً للتقرير، قال أحد المصادر إنه من الممكن الإعلان عن ضخ رأس المال في وقت مبكر من هذا الربع. وستكون هذه المرة الأولى التي تستخدم فيها الصين سندات خاصة لدعم شركات التأمين، مما يوسع نطاق أداة تمويل كانت مخصصة سابقاً للبنوك المملوكة للدولة. وقد تساعد هذه المبادرة في دعم شركات التأمين التي وُجهت لدعم سوق الأسهم خلال تقلبات العام الماضي، مع تمكينها من مساعدة الجهات التنظيمية في إدارة شركات التأمين الأصغر حجماً والأكثر مخاطرة.

وفي يناير (كانون الثاني) من العام الماضي، كشفت الصين عن خطط لضخ مئات المليارات من اليوانات من استثمارات شركات التأمين المملوكة للدولة في الأسهم لدعم سوق الأوراق المالية. وارتفعت استثمارات شركات التأمين في الأسهم، بوصفها نسبة من إجمالي أصولها الاستثمارية، إلى 10.03 في المائة في الربع الثالث من عام 2025، مقارنةً بـ7.51 في المائة في عام 2022، وفقاً لتقديرات شركة الأوراق المالية الصينية. ويأتي هذا التمويل المحتمل في وقتٍ يُعاني فيه قطاع التأمين من تراجع الربحية نتيجةً لانخفاض أسعار الفائدة المستمر، حيث أبلغت العديد من شركات التأمين الصغيرة والمتوسطة عن تدهور نسب الملاءة المالية في الربع الثالث من العام الماضي.

وفي العام الماضي، كشفت وزارة المالية الصينية عن خطة لإعادة الرسملة بقيمة 72 مليار دولار أميركي تقريباً لتعزيز رأس المال الأساسي للبنوك الحكومية الكبرى، وهي خطوة تهدف إلى مساعدة المقرضين على إدارة انخفاض هوامش الربح والضغوط المتعلقة بجودة الأصول.