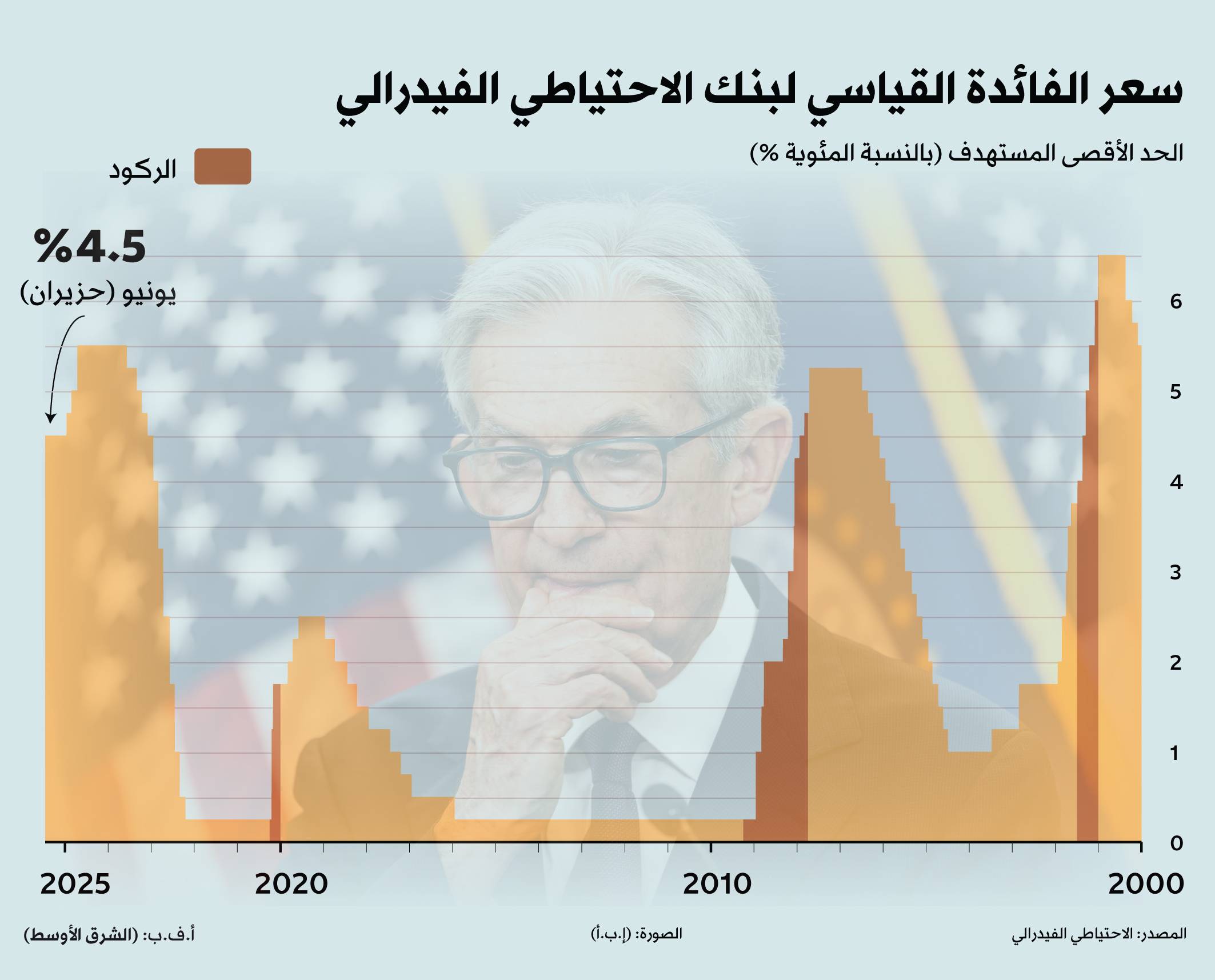

لم يكن إبقاء الاحتياطي الفيدرالي أسعار الفائدة ثابتة في نطاق بين 4.25 في المائة و4.50 في المائة، أمراً مفاجئاً. فالأسواق كانت تتوقع ذلك على نطاق واسع على اعتبار أن صانعي السياسات يُقيّمون علامات تباطؤ الاقتصاد الأميركي، ومخاطر ارتفاع التضخم الناجمة عن الرسوم الجمركية على الواردات الأميركية، والصراع الإيراني الإسرائيلي.

ويمثل قرار اللجنة الفيدرالية للسوق المفتوحة التي التأمت على مدى يومين تحدياً للرئيس الأميركي دونالد ترمب الذي لا ينفك في مطالبة البنك المركزي في خفض أسعار الفائدة وفي انتقاد رئيسه جيروم باول. حتى إنه قال يوم الأربعاء قبيل ساعات على إعلان قرار الاحتياطي الفيدرالي، إن الأخير لن يخفض الفائدة. وقال إن الرجل الذي عيّنه في المنصب خلال ولايته الأخيرة لم يُؤدِّ عمله على أكمل وجه.

وتحدث ترمب للصحافيين في البيت الأبيض، متأملاً في تعيين نفسه لقيادة البنك المركزي الأميركي. وقال: «لقد فات الأوان»، في إشارة إلى رغبته خفض أسعار الفائدة.

في الأسبوع الماضي، احتفل ترمب ببيانات التضخم الجديدة، ساخراً من باول في منشور على مواقع التواصل الاجتماعي، واصفاً إياه بـ«الأحمق» لعدم رغبته الواضحة في خفض أسعار الفائدة.

وكان التضخم السنوي بلغ 2.4 في المائة خلال مايو (أيار)، مقارنة بنسبة 2.3 في المائة في أبريل (نيسان)، بينما كانت التقديرات تشير إلى تسجيل 2.5 في المائة.

توقعات بارتفاع التضخم

يتوقع مسؤولو الاحتياطي الفيدرالي أن يتفاقم التضخم في الأشهر المقبلة، لكنهم ما زالوا يتوقعون خفض أسعار الفائدة مرتين بحلول نهاية هذا العام، وهو نفس ما توقعوه في مارس (آذار).

وقال بيان صادر عن اللجنة عقب الاجتماع، «على الرغم من أن التقلبات في صافي الصادرات قد أثرت على البيانات، تشير المؤشرات الأخيرة إلى أن النشاط الاقتصادي مستمر في التوسع بوتيرة قوية. لا يزال معدل البطالة منخفضاً، وظلت ظروف سوق العمل قوية. ولا يزال التضخم مرتفعاً إلى حد ما». وأوضحت أنها ستقوم بتقييم دقيق للبيانات الواردة، والتوقعات المتطورة، وتوازن المخاطر. وتواصل اللجنة مراقبة تداعيات المعلومات الواردة على التوقعات الاقتصادية، و«ستكون مستعدة لتعديل موقف السياسة النقدية حسب الاقتضاء إذا ظهرت مخاطر قد تعرقل تحقيق أهدافها».

كما أصدر البنك المركزي أحدث توقعاته الفصلية للاقتصاد وأسعار الفائدة. ويتوقع نمواً أضعف بشكل ملحوظ، وارتفاعاً في التضخم، وكذلك ارتفاعاً طفيفاً في معدل البطالة بحلول نهاية هذا العام مقارنةً بتوقعاته في مارس، قبل أن يعلن ترمب عن فرض تعريفات جمركية شاملة في 2 أبريل (نيسان).

كما أشار الاحتياطي الفيدرالي إلى أنه سيخفض أسعار الفائدة مرة واحدة فقط في عام 2026، انخفاضاً من خفضين متوقعين في مارس.

يتوقع مسؤولو الاحتياطي الفيدرالي أن يرتفع التضخم، وفقًا لمقياسه المفضل، إلى 3 في المائة بحلول نهاية هذا العام، من 2.1 في المائة في أبريل. كما يتوقع ارتفاع معدل البطالة إلى 4.5 في المائة، من 4.2 في المائة حالياً. ومن المتوقع أن يتباطأ النمو إلى 1.4 في المائة فقط هذا العام، منخفضاً من 2.5 في المائة العام الماضي.

على الرغم من التوقعات الأكثر تشاؤماً، أكد رئيس مجلس الاحتياطي الفيدرالي جيروم باول ومسؤولون آخرون أنهم يحجمون عن أي تغييرات على سعر الفائدة الرئيسي نظراً إلى عدم اليقين المحيط بتأثير الرسوم الجمركية والتوقعات الاقتصادية.

وقد أعرب العديد من صانعي السياسات في الاحتياطي الفيدرالي عن قلقهم الشديد من أن الرسوم الجمركية قد ترفع الأسعار، مما قد يؤدي إلى موجة أخرى من التضخم بعد عامين فقط من أسوأ ارتفاع في التضخم منذ أربعة عقود.

ضبابية الاقتصاد الأميركي

منذ تحديد سعر الفائدة القياسي في النطاق الحالي بين 4.25 في المائة و4.50 في المائة في ديسمبر (كانون الثاني)، راقب الاحتياطي الفيدرالي ازدياد الغموض في التوقعات الاقتصادية، خصوصاً بعد عودة ترمب إلى السلطة في يناير (كانون الثاني)، وسرعة تغيير سياسته التجارية من خلال الإعلان عن رسوم جمركية أعلى بكثير على السلع المستوردة.

وعلى الرغم من تأجيل العديد من التعريفات الجمركية، لا تزال القضايا الرئيسية غير محلولة وعلى رادار مسؤولي البنك المركزي الأميركي كمصدر محتمل لارتفاع التضخم.

وأظهرت بيانات التضخم الجديدة، الأسبوع الماضي، تسارعاً طفيفاً في زيادات الأسعار، لكن التضخم لا يزال قريباً من أدنى مستوى له منذ عام 2021.

وأظهر تقرير حكومي صدر هذا الشهر أن التوظيف تباطأ لكنه ظل قوياً في مايو، حيث بدا أن حالة عدم اليقين المحيطة بالتعريفات الجمركية المتقطعة قد حدَّت من التوظيف بدرجة أقل مما كان يخشاه بعض الاقتصاديين.

في الوقت نفسه، تشير بيانات سوق العمل، ومبيعات التجزئة، وجوانب أخرى من الاقتصاد الأميركي إلى أن النمو قد يضعف.

وأظهرت البيانات الصادرة يوم الأربعاء أن قطاع الإسكان يعاني من الركود، فقد انخفضت معدلات بناء المساكن بنحو 10 في المائة في مايو لتصل إلى أدنى مستوى لها منذ الأشهر الأولى لجائحة «كوفيد - 19» في عام 2020، بينما انخفضت التصاريح بنسبة 2.0 في المائة، في إشارة إلى ضعف العرض المستقبلي.

وبالنسبة لمسؤولي الفيدرالي، يعني ذلك انتظاراً أطول لنوع الوضوح حول مسار الاقتصاد الذي يقول صانعو السياسات إنهم بحاجة إليه قبل تقديم توجيهات جديدة بشأن أسعار الفائدة.

مخاوف من «الركود التضخمي»

في هذا الوقت، أظهر مسح أجرته «الرابطة الوطنية لاقتصاديات الأعمال»، صدر يوم الاثنين، أن الاقتصاديين لا يزالون يرسمون صورة «ركود تضخمي»، حيث يُتوقع أن يتراجع نمو الناتج المحلي الإجمالي في عام 2025 إلى 1.3 في المائة، بانخفاض عن 1.9 في المائة المتوقعة في أوائل أبريل، مع إنهاء التضخم العام عند 3.1 في المائة، وهي نقطة مئوية أعلى من قراءة أبريل وأعلى بكثير من هدف الفيدرالي البالغ 2 في المائة.

وقال المشاركون في المسح إن معدل البطالة، الذي بلغ 4.2 في المائة في مايو، سينتهي هذا العام عند 4.3 في المائة قبل أن يبدأ ارتفاعاً مطرداً إلى 4.7 في المائة في أوائل عام 2026.