يتجه مستثمرو السندات، الذين يتوقعون أن يبقي مجلس «الاحتياطي الفيدرالي» أسعار الفائدة ثابتة هذا الأسبوع، إلى الابتعاد عن سندات الخزانة طويلة الأجل، مخففين بذلك توقعاتهم بشأن تخفيف حاد للسياسة النقدية، في ظل تراجع احتمالات الركود الاقتصادي في الولايات المتحدة. ويعكس هذا التوجه أيضاً مخاوف تتعلق بمشروع قانون الضرائب والإنفاق الذي طرحه الرئيس دونالد ترمب، والذي يناقشه مجلس الشيوخ الأميركي.

ويتوقع على نطاق واسع أن تبقي لجنة السوق المفتوحة الفيدرالية، المسؤولة عن وضع السياسات في البنك المركزي الأميركي، يوم الأربعاء سعر الفائدة القياسي لليلة واحدة عند نطاق 4.25 في المائة-4.50 في المائة في ختام اجتماعها الذي يستمر يومين، في محاولة للتعامل مع سياسة تجارية متقلبة لإدارة ترمب قد تعزز التضخم في النصف الثاني من العام. غير أن قراءات أسعار المستهلكين والمنتجين الضعيفة لشهر مايو (أيار)، والتي لم تظهر حتى الآن آثار ارتفاع الرسوم الجمركية على التضخم، عززت التوقعات بعودة احتمالية خفض أسعار الفائدة قريباً، وفق «رويترز».

وتشير العقود الآجلة التي تتبع سعر الفائدة الرئيسي لـ«الاحتياطي الفيدرالي» إلى احتمالات أعلى بأن يُجري البنك المركزي تخفيضين متتاليين لأسعار الفائدة بدءاً من سبتمبر (أيلول)، بعد أن كان السوق قد وضع في الحسبان خفضاً في سبتمبر وآخر في ديسمبر (كانون الأول) قبل صدور أحدث أرقام التضخم.

وخفض «الاحتياطي الفيدرالي» أسعار الفائدة ثلاث مرات في 2024 قبل أن يوقف دورة التيسير النقدي في وقت مبكر من هذا العام.

وصرحت فيكتوريا فرنانديز، كبيرة استراتيجيي السوق ومديرة محفظة الدخل الثابت في «كروس مارك غلوبال» للاستثمارات في هيوستن: «لا أرغب بالضرورة في الاستثمار طويل الأجل».

بينما يراهن المتداولون على أن تخفيض «الاحتياطي الفيدرالي» التالي لأسعار الفائدة سيحدث في اجتماعات يوليو (تموز) أو سبتمبر، قالت فرنانديز إنها تتوقع ذلك «مع نهاية العام أو حتى العام المقبل».

وتُعبّر المدة، التي تُحسب بعدد السنوات، عن مدى حساسية قيمة السند لتغيرات أسعار الفائدة. فعادةً ما تحقق السندات طويلة الأجل زيادة أكبر في قيمتها عند انخفاض أسعار الفائدة مقارنة بالسندات قصيرة الأجل.

وتتضمن رهانات الأجل الطويل عادةً شراء أصول في نهاية منحنى العائد بناءً على توقعات بانخفاض العائدات. وقال نيل أغراوال، رئيس قسم المنتجات المورقة ومدير المحافظ في شركة «ريمز» لإدارة الأصول في إنديانابوليس: «هناك سبب يدفع عوائد السندات طويلة الأجل (الخزانة لأجل 30 عاماً) نحو 5 في المائة، وهو وجود ضغط كبير على فترة البيع».

وأضاف: «هناك مخاوف قريبة المدى بشأن التقلبات، وفي ظل توقع استمرارها، يصبح من الصعب الاستثمار في السندات طويلة الأجل». ولم تلقَ مزادات سندات الثلاثين عاماً إقبالاً جيداً خلال مبيعات أبريل (نيسان) ومايو، مما زاد من تردد السوق في الاحتفاظ بالديون طويلة الأجل. ورغم ذلك، شهدت السندات طويلة الأجل طلباً قوياً في مزاد الأسبوع الماضي، مدعوماً جزئياً بارتفاع عوائد سندات الثلاثين عاماً وتراجع التقلبات في القطاع.

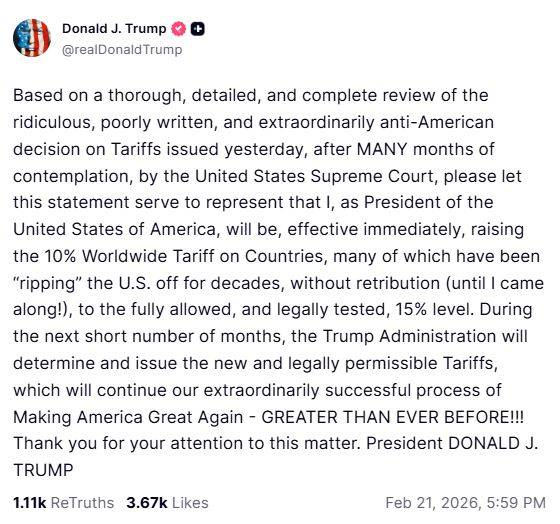

وأظهرت بيانات تحديد المراكز، استناداً إلى أحدث استطلاع لعملاء سندات الخزانة من «جي بي مورغان» ومؤشرات صناديق السندات النشطة، انخفاض المراكز طويلة الأجل خلال الشهرين الماضيين، ويرى محللون أن جزءاً من هذا التراجع يُعزى إلى تراجع توقعات ركود الاقتصاد الأميركي التي ارتفعت مؤقتاً في أبريل بعد فرض ترمب رسوماً جمركية على الواردات العالمية. ومنذ ذلك الحين، تراجع ترمب عن معظم الرسوم الجمركية مع تأكيد الولايات المتحدة والصين على اتفاق تجاري. على سبيل المثال، خفض «غولدمان ساكس» الأسبوع الماضي توقعاته لاحتمالية ركود الاقتصاد الأميركي خلال الاثني عشر شهراً القادمة من 35 في المائة إلى 30 في المائة، مع انحسار حالة عدم اليقين بشأن السياسات الجمركية لإدارة ترمب.

من الناحية المالية، أظهرت تقديرات مكتب الموازنة في الكونغرس أن مشروع قانون ترمب للضرائب والإنفاق، الذي أقره مجلس النواب ويُناقش في مجلس الشيوخ، من المرجح أن يزيد العجز بمقدار 2.4 تريليون دولار خلال العقد المقبل، في وقت ارتفع فيه الدين الأميركي كنسبة من الناتج المحلي الإجمالي بشكل حاد. ومع ذلك، يرى المحللون أن عائدات الرسوم الجمركية قد تعوّض بعضاً من تأثير قانون الضرائب والإنفاق على العجز.

وقد أدى ارتفاع احتمال زيادة العجز إلى مخاوف بشأن انحدار منحنى العائد. وقال داني زيد، مدير المحافظ في شركة «توينتي فور» لإدارة الأصول في نيويورك: «هناك مبرر واضح لتوقع منحنيات عائد أكثر حدة في هذه الدورة».

وأصبحت استراتيجيات «تحفيز منحنى العائد» شائعة في الأسواق منذ أن أطلق «الاحتياطي الفيدرالي» دورة التيسير الكمي في أواخر عام 2024. وتعتمد هذه الاستراتيجيات على بناء مراكز شرائية في سندات الخزانة قصيرة الأجل، مقابل خفض الانكشاف على السندات طويلة الأجل، ما يؤدي إلى ارتفاع عوائد الأخيرة إلى مستويات تفوق نظيراتها قصيرة الأجل.

وقال زيد: «كمستثمرين، يجب أن تطلبوا تعويضات أعلى لتمويل حكومة يبلغ دينها نحو 120 في المائة من الناتج المحلي الإجمالي، مقارنة بحكومة يبلغ دينها نحو 70 في المائة».

وفي إشارة إلى منحنى العائد بين خمس و30 سنة، قال بريندان مورفي، رئيس قسم الدخل الثابت لأميركا الشمالية في شركة «إنسايت» للاستثمار في بوسطن: «نتوقع أن يزداد انحدار المنحنى». وأضاف: «نُعطي وزناً أكبر لعائدات الأجل، لكن نركز أكثر على المرحلة الأولى مقارنة بالمرحلة الثانية، ونولي أهمية خاصة لفترة الثلاثين عاماً نظراً لحالة عدم اليقين المرتبطة بالتوسع المالي واحتمالية ارتفاع التضخم نتيجة بعض سياسات التعريفات الجمركية».

وسيركز المستثمرون يوم الأربعاء أيضاً على إصدار التوقعات الاقتصادية الفصلية المحدثة من صانعي السياسة في «الاحتياطي الفيدرالي»، بما في ذلك توقعات أسعار الفائدة، والتي تُعرض في مخطط النقاط الذي يعكس مقدار التيسير المتوقع. وأظهرت نقاط مارس توقع سعر فائدة يتراوح بين 3.75 في المائة و4 في المائة بحلول نهاية 2025، أي خفضين بمقدار ربع نقطة مئوية. ولا يتوقع مستثمرو السندات أي تغييرات في توقعات أسعار الفائدة التي يصدرها «الاحتياطي الفيدرالي».