منذ إلغاء نظام بريتون وودز (المعيار الذهبي) عام 1971، اتسم أداء الذهب بارتباط وثيق بسوق الأسهم، مع تفوقه على أداء السندات على المدى الطويل. وخلال العقدين الماضيين، حافظ الذهب على مساره التصاعدي، متجاوزاً عائدات معظم فئات الأصول الرئيسية. ويعود ذلك جزئياً إلى ارتفاع الطلب العالمي على الاستثمار فيه، محققاً نمواً بنسبة 10 في المائة في المتوسط سنوياً.

ويُعدّ سوق الذهب من أكبر الأسواق العالمية ويتميز بسيولته العالية، بينما تقدّر قيمة حيازات الذهب المادية لدى المستثمرين والمصارف المركزية مجتمعة بنحو 5.1 تريليون دولار. وتصل قيمة العقود المفتوحة للذهب من خلال المشتقات المتداولة في البورصات أو السوق خارج البورصة إلى تريليون دولار إضافية، وفقاً لبيانات مجلس الذهب العالمي.

وفي 2023، بلغ متوسط حجم تداول الذهب نحو 163 مليار دولار يومياً في عام 2023، ووصل إجمالي الطلب على المعدن النفيس إلى أعلى مستوى له على الإطلاق عند 4899 طناً، ليسجل بذلك أفضل أداء سنوي له في 3 سنوات، مدعوماً بتوقعات بأن يبدأ مجلس الاحتياطي الفيدرالي تخفيف سياسته النقدية في مارس (آذار) 2024. وأنهى الذهب تعاملات عام 2023 عند 2062.49 دولار للأوقية (الأونصة). وتكثف زخم هذا الأداء القوي في عام 2024، حيث شهد وما زال يشهد مستويات تاريخية غير مسبوقة، مواصلاً مساره التصاعدي.

وفي الأيام الماضية، واصل الذهب تألقه نحو القمة، حيث سجل رقماً قياسياً تاريخياً يوم الجمعة عند 2400 دولار للأونصة وسط تنامي التوترات الجيوسياسية والتي تجعل من هذا المعدن ملاذاً آمناً، وذلك وسط توقعات ببلوغه مستوى الـ3 آلاف دولار. ونتيجة للتطورات الجيوسياسية، قام «غولدمان ساكس» بتحديث توقعاته السابقة لأسعار الذهب يوم الجمعة إلى 2600 دولار نهاية العام الحالي من 2300 في توقعاته السابقة.

ملاذ آمن ومخزن للثروة

يتميز الذهب بطبيعته المزدوجة كونه سلعة استهلاكية وأصلاً استثمارياً يحافظ على قيمته عبر الزمن، مما يجعله أداة تحوط فعالة ضد التضخم وعدم اليقين الاقتصادي. وعليه، يُعدّ المعدن الأصفر ملاذاً استراتيجياً لا غنى عنه للمستثمرين الذين يسعون إلى حماية ثرواتهم وتحقيق عوائد على المدى الطويل.

وفي وقت يواجه فيه المستثمرون تحدياً كبيراً في العثور على عناصر تنويع فعالة لحماية محافظهم الاستثمارية نظراً إلى ازدياد ارتباطات العديد من الأصول ببعضها بعضاً، خاصةً في ظل ازدياد تقلبات السوق وارتفاع معدلات عدم اليقين، يشكل الذهب آماناً استثمارياً ومصدراً لتقليل المخاطر. ومع ازدياد هذه المخاطر، يتجه المستثمرون إلى اتخاذ قرارات استثمارية أكثر ميلاً للمغامرة أو تجنباً للمخاطرة، مما يؤدي إلى ارتباط أكبر بين سلوكياتهم في الأسواق المختلفة. ونتيجة لذلك، تفشل العديد من الأصول التي تُعدُّ «تقليدياً» عناصر تنويع في حماية محافظ المستثمرين خلال الفترات الحرجة التي تزداد فيها حاجتهم إلى الحماية.

لذا، يُعد الذهب أصلاً فريداً من حيث علاقته السلبية مع الأسهم والأصول الأخرى المرتبطة بالمخاطر. فكلما انخفضت قيمة هذه الأصول، ازدادت قيمة الذهب. على سبيل المثال، خلال الأزمة المالية العالمية، انهارت قيمة الأسهم والأصول المرتبطة بالمخاطر الأخرى، بما في ذلك صناديق التحوط والعقارات، وحتى السلع التي كانت تُعدُّ عناصر تنويع، بينما حافظ الذهب على قيمته وارتفع سعره خلال تلك الفترة بنسبة 21 في المائة مقابل الدولار بين ديسمبر (كانون الأول) 2007 وفبراير (شباط) 2009. كما أظهر الذهب أداءً إيجابياً خلال عمليات البيع الكبيرة في سوق الأسهم في عامي 2020 و2022.

احتياطي استراتيجي للمصارف المركزية

يُعدُّ الذهب عنصراً أساسياً في احتياطيات المصارف المركزية العالمية، لما يتمتع به من خصائص فريدة تُجسد الأهداف الاستثمارية الثلاثة الرئيسية لهذه المؤسسات المالية: الأمان، والسيولة، وعوائد الاستثمار. وتُعدُّ المصارف المركزية من كبار مالكي الذهب حول العالم، حيث تحتفظ بما يقارب خمس إجمالي الذهب الذي تم استخراجه عبر التاريخ.

ويشهد شراء المصارف المركزية زخماً هائلاً، مستمراً لـ14 عاماً متتالية دون انقطاع. وفي عام 2023، حافظت مشتريات المصارف المركزية على وتيرة قوية، وواصلت اتجاهها في شراء الذهب حيث زادت احتياطاتها المعدنية الثمينة بأكثر من ألف طن للعام الثاني على التوالي. وشهد الربع الرابع من عام 2023 وحده شراء 229 طناً.

وعلى الرغم من هذا التراجع في الربع الأخير، فقد تراكمت مشتريات الذهب لدى المصارف المركزية على مدار العام لتصل إلى 1037 طناً. وبينما يظل هذا الرقم مرتفعاً بشكل ملحوظ، إلا أنه يقل عن الرقم القياسي المسجل في عام 2022 عند 1081.9 طناً. وبفضل هذا الشراء، ارتفع إجمالي احتياطات الذهب الرسمية العالمية الآن إلى 36700 طن.

تجدر الإشارة إلى أن المصارف المركزية حافظت على معدل شراء سنوي إيجابي منذ عام 2010، حيث راكمت أكثر من 7800 طن خلال تلك الفترة. واللافت أن أكثر من ربع هذه الكمية تم شراؤها في العامين الماضيين فقط. وأخذت المصارف المركزية في الأسواق الناشئة زمام المبادرة، حيث واصل الكثير منها مشترياته بوتيرة منتظمة خلال السنوات الماضية. وكان بنك الشعب الصيني والمصرف الوطني البولندي في مقدمة المشترين، بينما كان المصرف المركزي الأوزبكي والمصرف الوطني الكازاخستاني من بين أكبر البائعين.

«المركزي» الصيني المشتري الأكبر

شهد عام 2023 عودة الصين إلى صدارة المشهد العالمي لشراء الذهب، حيث عزز بنك الشعب الصيني (المصرف المركزي) احتياطاته من المعدن النفيس بشكل ملحوظ على مدار العام، مما أثار تساؤلات حول أهداف هذه الاستراتيجية ودلالاتها على النظام المالي العالمي.

فقد أضاف المصرف المركزي الصيني 225 طناً من الذهب إلى احتياطاته، ليصبح بذلك أكبر مشترٍ فردي للذهب في العالم خلال العام. وبذلك، ارتفع إجمالي احتياطات الذهب لديه إلى 2235 طناً، وهو أعلى مستوى تشهده البلاد منذ عام 1977 على الأقل. ومع ذلك، لا تزال نسبة احتياطات الذهب إلى إجمالي الاحتياطات الدولية للصين منخفضة نسبياً، حيث تمثل 4 في المائة فقط. وتشير هذه الزيادة الكبيرة في احتياطات الذهب إلى أن الصين تُعزز ثقتها بالذهب كمخزن للقيمة على المدى الطويل. ومن المرجح أن تستمر بكين في شراء الذهب في السنوات المقبلة، مما قد يُساهم في دعم أسعار الذهب العالمية.

ويمكن أن يُعزى هذا الاندفاع نحو المعدن الأصفر إلى عوامل متعددة، أهمها السعي وراء الأمن المالي. ومع تعرض العملات الورقية لتقلبات حادة وزيادة التضخم، يُنظر إلى الذهب على أنه ملاذ آمن. وبشكل خاص، تسعى الصين إلى الحد من اعتمادها على الدولار الأميركي، العملة المهيمنة في التجارة والتمويل الدوليين. ويُعد تراكم الذهب خطوة حاسمة في هذا الاتجاه، حيث يُمكن للصين استخدامه بديلاً للدولار في تسويات التجارة الدولية وتعزيز استقرار نظامها المالي.

وأدى شراء الصين المكثف للذهب إلى ارتفاع ملحوظ في أسعاره العالمية. وقد أثار هذا الارتفاع حالة من الجنون في سوق الصناديق المتداولة في البورصة للذهب، حيث يقوم المستثمرون بشراء هذه الصناديق سعياً لتحقيق مكاسب رأسمالية.

كما برز المصرف الوطني البولندي لاعباً رئيسياً في سوق الذهب العالمي عام 2023، حيث حل ثاني أكبر مشترٍ للمعدن النفيس على مدار العام. فقد شهدت الفترة بين أبريل (نيسان) ونوفمبر (تشرين الثاني) عملية شراء مكثفة من قبل المصرف، حيث ضم 130 طناً من الذهب إلى احتياطاته.

وهذه الزيادة الهائلة، والتي تُعادل 57 في المائة، رفعت إجمالي حيازة المصرف من الذهب إلى 359 طناً. وبذلك، حطّم المصرف الوطني البولندي رقمه القياسي السابق لأعلى شراء سنوي للذهب، متجاوزاً المستهدف المعلن عنه سابقاً وهو 100 طن.

وتأتي هذه الخطوة لتعكس توجّهاً استراتيجياً من قبل «المركزي»، حيث عبّر رئيسه، آدم غلابينسكي، في أكتوبر (تشرين الأول) عن رغبته في رفع نسبة المعدن النفيس في الاحتياطات الدولية للبلاد إلى 20 في المائة. وتُشير البيانات الحالية إلى أن الذهب يشكل حالياً 12 في المائة فقط من هذه الاحتياطات.

أسباب جنون الذهب

منذ بداية عام 2024، يشهد سعر الذهب ارتفاعاً ملحوظاً، مسجلاً أرقاماً قياسية مدفوعاً بمجموعة من العوامل، تشمل:

عدم اليقين الاقتصادي والجيوسياسي: يسود القلق من احتمال حدوث ركود عالمي، وتصاعد التوترات الجيوسياسية، خاصةً مع استمرار الحرب في أوكرانيا، وتصاعد التوترات بين الولايات المتحدة والصين، إلى جانب الحرب الإسرائيلية على قطاع غزة منذ 7 أكتوبر (تشرين الأول)، مما يدفع المستثمرين إلى البحث عن ملاذات آمنة مثل الذهب.

التضخم: ارتفع التضخم بشكل ملحوظ في العديد من البلدان في عام 2023، مما أدى إلى مخاوف بشأن تآكل القوة الشرائية للعملات.

تنويع الاحتياطات: تسعى المصارف المركزية بقيادة الصين إلى تنويع احتياطاتها بعيداً عن الاعتماد المفرط على العملات الورقية، مثل الدولار الأميركي الذي أصبح غير جذاب بشكل متزايد للمصارف المركزية التي ترغب في تقليل اعتمادها الاقتصادي على الولايات المتحدة. ويُعدُّ الذهب أصلاً مستقلاً لا يخضع لسيطرة أي حكومة أو مصرفي مركزي.

توقعات خفض الفائدة: يتوقع المستثمرون أن يخفض الاحتياطي الفيدرالي والمركزي الأوروبي وبنك إنجلترا وغيرها من المصارف المركزية الكبرى أسعار الفائدة في وقت لاحق هذا العام. ويرى بنك «يو بي إس» أن توقع خفض أسعار الفائدة من قبل الاحتياطي الفيدرالي لا يزال «المحرك الرئيسي للمعنويات الإيجابية تجاه الذهب»، وفقاً لمذكرة بحثية صادرة في 9 أبريل.

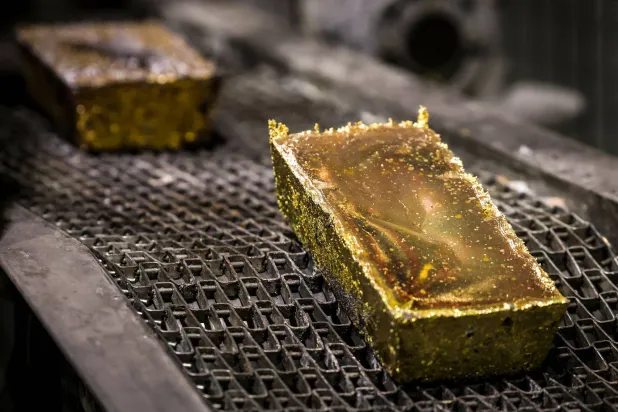

ديناميكية السوق وزيادة الطلب: يُشكل كل من سلوكيات المستثمرين وزيادة الطلب من شركة «كوستكو» العملاقة للبيع بالتجزئة دافعين رئيسيين لارتفاع أسعار الذهب. وتعزز هذه الديناميكية من ارتفاع الأسعار، مما يجعل الذهب ملاذاً جاذباً للمستثمرين في ظل الحالة الراهنة لعدم اليقين الاقتصادي والجيوسياسي. فقد بدأت «كوستكو» بيع سبائك الذهب عبر الإنترنت في أغسطس (آب) 2023 والفضة في يناير (كانون الثاني) 2024. ويمثل هذا الدخول الجديد لاعباً هاماً في سوق الذهب، مما يؤدي إلى زيادة الطلب بشكل كبير. وتشير التقديرات إلى أن «كوستكو» قد تبيع ما يصل إلى 200 مليون دولار من الذهب والفضة شهرياً.

ما علاقة «الفيدرالي» بالذهب؟

يتحرك سعر الذهب بشكل عام بناءً على التغييرات في أسعار الفائدة. وذلك لأن أسعار الفائدة تؤثر على العائد المعروض من الأصول الأخرى الرئيسية ذات الملاذ الآمن: السندات التي تصدرها حكومات الولايات المتحدة والمملكة المتحدة.

وفي الأسابيع الاخيرة، توقع المستثمرون بشكل متزايد خفض أسعار الفائدة من قبل المصارف المركزية العالمية على مدار العام الماضي مع تباطؤ النمو الاقتصادي.

وقالت «سيتي» في مذكرة بحثية إن عدم اليقين يمكن أن يواصل دعم أسعار الذهب. علاوة على ذلك، قال محللون في "بيرينبيرغ" إن فوز محتمل لدونالد ترامب في الانتخابات الرئاسية الأميركية من شأنه أن يعزز آفاق الذهب.

ومع ذلك، قال محللون لدى "آي أن جي" إن سياسة الاحتياطي الفيدرالي لا تزال أكبر مفتاح لأسعار الذهب في الأشهر المقبلة - مما يعني أن الأسعار قد تستمر في اتباع توقعات المستثمرين بخفض أسعار الفائدة على المدى القصير.

أميركا تحتفظ بأكبر احتياطي ذهب

تتصدر الولايات المتحدة دول العالم من حيث احتياطات السبائك الرسمية، محافِظة على أكبر مخزون من احتياطات الذهب في العالم بهامش كبير إذ تمتلك 8133 طناً من الذهب، وفق بيانات مجلس الذهب العالمي لشهر أبريل. وتمتلك الحكومة احتياطات تقارب كمية احتياطات أكبر ثلاث دول أخرى مجتمعة من حيث حيازة الذهب - ألمانيا وإيطاليا وفرنسا.

ويعدُّ صندوق النقد الدولي أيضاً من بين أكبر حاملي احتياطات الذهب حيث يمتلك نحو 2814.10 طن.

وفيما يلي الدول الخمس الرائدة في احتياطيات الذهب:

1- الولايات المتحدة: تحتفظ بـ 8133.46 طن من الذهب في احتياطاتها. وخلال ذروة نظام الصرف الدولي «بريتون وودز»، عندما عرضت الولايات المتحدة استضافة وحماية ذهب دول أخرى مقابل الدولارات، قيل إن ما بين 90 إلى 95 في المائة من إجمالي احتياطات الذهب العالمية كانت موجودة في خزائن أميركا. وبعد عقود، لا تزال الولايات المتحدة تحتفظ بالكمية الأكبر. ويشكل الذهب نحو 69.7 في المائة من احتياطاتها الأجنبية.

2- ألمانيا: تحتفظ بما يصل إلى 3352.65 طن من الذهب في احتياطاتها وهو ما يمثل ثلثي احتياطاتها الأجنبية. تحتفظ حكومة البلاد باحتياطات الذهب الخاصة بها في عدة أماكن، بما في ذلك المصرف المركزي الألماني في فرانكفورت، فرع الاحتياطي الفيدرالي الأميركي في نيويورك، بنك إنجلترا في لندن، وبنك فرنسا في باريس. ويشكل الذهب نحو 68.7 في المائة من احتياطاتها الأجنبية.

3- إيطاليا: تحتل المركز الثالث بكمية نصل إلى 2451.84 طن. وقد أدت أزمة منطقة اليورو إلى دعوة البعض حكومة إيطاليا إلى بيع بعض احتياطات الذهب الخاصة بها لجمع الأموال، لكن لم تتحقق أي خطط من هذا القبيل. ويخزن المصرف المركزي الإيطالي معظم سبائك الذهب الخاصة به - أكثر من 87 في المائة - في مقره الرئيسي في الولايات المتحدة. ويتوزع الباقي بين خزائن في سويسرا والمملكة المتحدة. ووفقاً للمصرف المركزي، فهو يخزن الذهب في مواقع مختلفة لأسباب تاريخية وللحد من المخاطر. ويشكل المعدن النفيس نحو 66 في المائة من احتياطاتها الأجنبية.

4- فرنسا: تمتلك رابع أكبر احتياطي للذهب في العالم حيث تصل كميته إلى 2437 طناً. وقد تسبب الرئيس الفرنسي السابق شارل ديغول بشكل جزئي في انهيار نظام «بريتون وودز» حين تحدى الولايات المتحدة وبدأ في استخدام الذهب بدلاً من الدولارات في احتياطات «فورت نوكس» (مبنى خزانة سبائك الإيداع الأميركية وهو الخزانة الرئيسية لاحتياطي الذهب في الولايات المتحدة الأميركية وبني عام 1939 ويضم نحو 147.3 مليون أوقية من الذهب تبلغ قيمتها 600 مليار دولار).

4- روسيا: تجاوزت روسيا الصين (التي احتلت المركز السادس) لتصبح خامس أكبر حائز للمعدن الأصفر في عام 2018 حيث تملك 2339.6 طن. ويُنظر إلى زيادة روسيا في مخزوناتها الذهبية على أنها محاولة للتنويع بعيداً عن الاستثمارات الأميركية. وباعت روسيا سندات الخزانة الأميركية بشكل رئيسي لشراء السبائك.

السعودية ولبنان تتصدران عربياً

تتصدر المملكة العربية السعودية (323.1 طن) ولبنان (286.8 طن) قائمة أكبر الدول العربية حيازة لاحتياطات الذهب، تليهما الجزائر (173.6 طن) والعراق (142.6 طن) ومصر (126.2 طن) وليبيا (116.6 طن) وقطر (102.5 طن) والإمارات (73.9 طن) والأردن (70.4 طن).

وتخطط السعودية إلى مضاعفة إنتاجها من الذهب إلى مليون أونصة بحلول 2030، من نحو نصف مليون حالياً، وفق ما قال وزير الصناعة والثروة المعدنية السعودي بندر الخريف، مشيراً إلى أن هناك نمواً كبيراً في إنتاج الذهب. وشهد عام 2023 ارتفاع الإنتاج في السعودية من 479 ألف أونصة، إلى نحو نصف مليون أونصة، وفقاً للوزير.

أما لبنان، فعلى الرغم من الأزمة الاقتصادية التي يمر بها، فإنه يحتفظ بثاني أكبر احتياطي ذهب بين الدول العربية، حيث تبلغ كمية الذهب لديه 286.8 طن، أي ما يناهز نحو 9.9 مليون أونصة. ويُمثل الذهب أكثر من 56.7 في المائة من إجمالي الاحتياطات الدولية للبلاد.

وأظهرت ميزانية مصرف لبنان الصادرة في مارس، نمواً بنسبة 6.86 في المائة (1.29 مليار دولار) في قيمة احتياطاته من الذهب، الذي وصلت قيمته بحسب سعر السوق إلى 20.03 مليار دولار (1،792.91 ترليون ل.ل.) في ظل تطور أسعار الذهب إلى أعلى مستوى لها خلال ثلاثة أشهر.

كما أشارت إلى أن قيمة احتياطات الذهب لدى مصرف لبنان ازدادت بنسبة 13.95 في المائة (2.45 مليار دولار) على صعيد سنوي عند مقارنتها بالمستوى المسجل في الفترة نفسها من عام 2023، والبالغ حينها 17.58 مليار دولار.

توقعات 2024

تشير توقعات أسعار الذهب إلى أن هناك مجالاً أكبر للارتفاع هذا العام حتى بعد الوصول إلى مستويات قياسية جديدة، مع احتمالية حدوث تقلبات قصيرة المدى استجابة للبيانات الاقتصادية المتغيرة. ويقول كبير الاقتصاديين في مركز «روزنبرغ للأبحاث» ديفيد روزنبرغ، إن الذهب يستعد للوصول إلى 3 آلاف دولار للأونصة مع حدوث تخفيضات مقبلة في أسعار الفائدة من بنك الاحتياطي الفيدرالي.

وعلى المستوى المصارف المركزية، تشير المؤشرات الحالية إلى استمرار الاتجاه الشرائي الذي بدأ عام 2010 دون أي بوادر للتوقف. ومن المرجح أن تبقى المصارف المركزية العالمية مشترياً صافياً مرة أخرى هذا العام. ووفقاً لمسح أجرته «دبليو سي جي»، تخطط 24 في المائة من جميع المصارف المركزية لزيادة احتياطاتها من الذهب في عام 2024 بسبب المخاوف بشأن الدولار الأميركي كأصل احتياطي.