في ظل معركة شرسة تخوضها كبرى البنوك المركزية في مواجهة مخاطر التضخم العالمي، تحركت غالبيتها - وإن كان بسرعات متفاوتة - في اتجاه التحول من التيسير النقدي الباذخ الذي اعتمد كأساس خلال العقد الأخير تقريباً، إلى تشديد نقدي يسمح بكبح التضخم الجامح والحفاظ على السيولة داخل النظم المصرفية.

وبعدما بدأ بنك إنجلترا (المركزي البريطاني) الخطوة الجبارة واضعاً نقطة البداية العالمية في نهاية العام الماضي، تلاه الاحتياطي الفيدرالي (المركزي الأميركي) على المسار، ثم أخيراً أعلن البنك المركزي الأوروبي، أنه سيقوم بالخطوة ذاتها بدءاً من يوليو (تموز) المقبل؛ ليبقى بنك اليابان المركزي وحيداً في الاتجاه المعاكس.

سيل من التشدد

وكان بنك إنجلترا المركزي، رفع سعر الفائدة من 0.1 إلى 0.25 في المائة في ديسمبر (كانون الأول) 2021، ثم إلى 0.5 في المائة في فبراير (شباط) 2022، ثم مرة أخرى إلى 0.75 في المائة في مارس (آذار)، قبل أن يرفعها مؤخراً في مايو (أيار) إلى 1 في المائة، وهو أعلى مستوى في 13 عاماً (منذ 2009)... وذلك بعدما وصل التضخم في بريطانيا إلى أعلى مستوى في 30 عاماً عند 7 في المائة خلال مارس الماضي، أي أكثر من ثلاثة أضعاف هدف البنك.

وفي مارس أيضاً، أقرّ مجلس الاحتياطي الفيدرالي رفع معدلات الفائدة على الأموال الفيدرالية ربع نقطة مئوية لتصبح 0.5 في المائة، وذلك للمرة الأولى منذ عام 2018. وقالت «لجنة السوق المفتوحة الفيدرالية»، إن تداعيات الحرب في أوكرانيا ستتسبب «على الأرجح بضغط يؤدي إلى ازدياد التضخم ويؤثر على النشاط الاقتصاد»، في حين أشارت إلى أن «زيادات متواصلة في المعدل ستكون مناسبة».

وفي مايو، رفع الفيدرالي سعر الفائدة القياسي بمقدار نصف نقطة مئوية، وهي الخطوة الأكثر تشديداً حتى الآن في معركته ضد ارتفاع التضخم لأعلى مستوياته في 40 عاماً. وينتظر بشكل واسع أن يقوم المجلس برفع جديد خلال الشهر الحالي.

ويوم الخميس، قالت رئيسة البنك المركزي الأوروبي كريستين لاغارد في مؤتمر بأمستردام، إن مخاطر التضخم «مرتفعة»، وإن «توقعات التضخم على المدى المتوسط تتضمن تفاقماً مستمراً للقدرة الإنتاجية لاقتصادنا وارتفاعاً دائماً لأسعار الطاقة والغذاء»، مضيفة، أن «توقعات التضخم فوق هدفنا وأعلى من الزيادات المتوقعة للأجور... ومعايرة سياستنا النقدية سوف تستمر في الاعتماد على البيانات».

ويشار إلى أن البنك المركزي الأوروبي تمهل في اتخاذ خطوات، مقارنة بالبنوك الغربية الأخرى مثل بنك الاحتياطي الفيدرالي الأميركي، الذي اعتبر الضغوط التضخمية مؤقتة، ولكنه الآن يرفع معدل الفائدة لأول مرة منذ عام 2011.

موقف شديد التأخر

وتعليقاً على الخطوة الأوروبية، أعرب رئيس معهد «إيفو» الألماني الاقتصادي، كليمنس فوست، عن اعتقاده بأنها جاءت بعد فوات الأوان. وقال «لم يكن من المقبول أن يتمسك البنك المركزي الأوروبي بأسعار الفائدة السلبية وعمليات شراء السندات حتى اليوم، مع وصول معدل التضخم إلى 8 في المائة». وأضاف «لا شك في أن السياسة النقدية جاءت متأخرة للغاية»، متوقعاً الانزلاق إلى الركود بقوله «نعم للأسف».

وأعرب فوست عن اعتقاده بخطورة ارتفاع الديون مع ارتفاع أسعار الفائدة بالنسبة لدول اليورو المثقلة بالديون بالفعل. ورأى أنه عندما تنتهي فترة الأموال الرخيصة وشراء البنك المركزي الأوروبي للسندات، سيتعين على الحكومات أن تحدد ما هي النفقات الضرورية.

وقال، إن استمرار تخفيف قواعد الديون المعلقة حالياً ستكون مجرد «إشارة على تراجع مراعاة الاستدامة في السياسة المالية عما كان عليه الحال إلى الآن»... ولفت إلى أنه لا ينبغي الإفراط في التوقعات المنتظرة من القواعد الخاصة بضبط الديون.

ومن المقرر أن ينهي البنك المركزي الأوروبي مشترياته من السندات هذا الشهر؛ ما يعني أن رفع الفائدة يمكن أن يبدأ في النصف الثاني من 2022، ليصبح بنك اليابان المركزي الوحيد بين أقرانه الذي يطبق سياسة للتيسير النقدي.

موقف مختلف

وفي مطلع الأسبوع، اعتبر محافظ البنك المركزي الياباني هاروهيكو كورودا، أن التشديد النقدي ليس إجراءً «مناسباً» على الإطلاق لبنك اليابان، معللاً بأن الاقتصاد المحلي لا يزال في خضم التعافي من جائحة كورونا، فضلاً عن الارتفاع الكبير الذي تشهده أسعار السلع والذي يؤدي إلى زيادة الضغط النزولي على الاقتصاد المحلي.

وأكد كورودا، أن المركزي الياباني لن يتردد في التيسير النقدي القوي لدعم الاقتصاد وضمان نمو أقوى للأجور، قائلاً «على عكس البنوك المركزية الأخرى، فإن البنك لم يواجه المفاضلة بين الاستقرار الاقتصادي واستقرار الأسعار... لهذا السبب؛ من الممكن بالتأكيد للبنك أن يواصل تحفيز الطلب الكلي من الجانب المالي».

وعززت تصريحات كورودا وجهة النظر القائلة بأن بنك اليابان سيظل بعيداً عن البنوك المركزية الرئيسية التي تنتقل إلى سياسة نقدية أكثر تشدداً لكبح جماح التضخم المرتفع.

تحرك عكسي

ولا يخلو الأمر من تحركات عكسية أيضاً؛ إذ إن البنك المركزي الروسي على سبيل المثال بادر مع بداية الغزو الروسي لأوكرانيا برفع هائل للفائدة بشكل طارئ من 10.5 إلى 20 في المائة في نهاية فبراير حفاظاً على سلامة العملة المحلية والاستثمارات من الهروب تزامناً مع توقع سيل من العقوبات الغربية. لكن البنك لم يلبث أن بدأ سلسلة عكسية من الخفض السريع للفائدة، لتعود إلى مستوى 9.5 في المائة قبل أيام، مع توقعات ربما بمزيد من الخفض.

آراء وتوقعات

ويرى كبير خبراء الاقتصاد بصندوق النقد الدولي، بيير - أوليفييه غورينشا، أنه من «الطبيعي» أن ترفع البنوك المركزية معدلات الفائدة خلال الأشهر المقبلة. قائلاً، إن من «الطبيعي تطبيع السياسة النقدية، التي ظلت ملائمة بصورة كبيرة على مدار العامين الماضيين». وأضاف، أن البنوك المركزية عليها أن تقوم بدور عندما يكون هناك عنصر تضخم ناجم عن الطلب، كما هو الحال الآن. وأوضح، أن هناك عنصراً في التضخم اليوم نتيجة للإجراءات الاقتصادية المتعلقة بـ«كورونا» من العامين الماضيين.

لكن هذه الخطوة يجب أن تكون محكمة ومؤقتة بحسب الملياردير راي داليو، مؤسس صندوق التحوط «بريدج ووتر أسوشيتس»، الذي قال، إن البنوك المركزية في جميع أنحاء العالم سوف تكون ملزمة بخفض أسعار الفائدة في عام 2024 بعد فترة من تقيد الركود التضخمي لاقتصاداتها، وفقا لصحيفة «أستراليان فاينانشيال ريفيو».

وقال داليو «نعتقد أننا في وضع تشديد يمكن أن يتسبب في تصحيحات أو تحركات هبوطية للعديد من الأصول المالية... سيصبح ألم ذلك عظيماً، وسيجبر ذلك البنوك المركزية على التخفيف مرة أخرى على الأرجح في وقت قريب من الانتخابات الرئاسية المقبلة في عام 2024».

لكن هذه الرؤى لا تخلو من انتقادات بدورها، مع توجيه مزيد من اللوم إلى البنوك المركزية التي أخطأت التقدير في بدايات الأزمة، وبالتالي تأخرت كثيراً في التحرك، لتصبح حالياً مغلولة اليد إلى حد بعيد.

انتقادات عنيفة

ويقول المحلل الاقتصادي ماركوس أشوورث، في تحليل نشرته «بلومبرغ»، إن الزيادات الأخيرة في أسعار الفائدة والتي جاءت متأخرة وقليلة للغاية وتقليص الميزانيات لن تمنع معدلات التضخم من الوصول إلى أكثر من 10 في المائة. في الوقت نفسه، فإن تبني سياسات نقدية تدفع الاقتصاد في اتجاه الركود بعد سنوات من تبني سياسات نقدية فائقة المرونة لن يكون سوى فشل جديد بنكهة مختلفة. والمطلوب، بحسب أشوورث الذي أمضى أكثر من ثلاثة عقود في العمل في القطاع المصرفي، هو أن تتحمل السياسات المالية جزءاً أكبر من عبء تنشيط الاقتصاد.

وبعد فترة قصيرة من التفكير المشترك بين البنوك المركزية والحكومات عندما زاد الإنفاق الحكومي بالتنسيق مع برامج التحفيز المبتكرة من جانب البنوك المركزية، عدنا إلى الوضع الذي تكون فيه البنوك المركزية هي الحصن الوحيد ضد الركود، بحسب أشوورث. فالانفصال الحالي بين مستويات السياسة المالية التي تضعها الحكومات والسياسة النقدية التي تضعها البنوك المركزية يضع صناع السياسة النقدية والمسؤولين عن الاستقرار المالي واستقلالهم عن الحكومة في دائرة الهجوم بشكل خطير.

ولا تملك البنوك المركزية سيطرة تذكر على جانب العرض في الاقتصاد، لكنها تستطيع بالتأكيد خنق الطلب الذي سعت خلال السنوات السابقة إلى تشجيعه وتحفيزه بسخاء. في المقابل، تستطيع الحكومات تشجيع جانب الإنتاج والعرض، لكن عندما يكون ذلك مبرراً من الناحية التجارية. وتحتاج مشروعات البنية التحتية والمشروعات العملاقة إلى وقت طويل قبل أن تؤتي ثمارها، لكن هناك الكثير الذي يمكن أن تحققه السياسة المالية في هذا الشأن، بخاصة من خلال خفض الضرائب والحوافز الاستثمارية.

وفي أميركا، لا يرى مجلس الفيدرالي عقبات أمام تشديد السياسة النقدية وبوتيرة متسارعة. وسيؤدي هذا إلى تزايد التباين في أسعار الفائدة بين العملة الأميركية والعملات الرئيسية الأخرى، وهو ما يدفع بالدولار إلى المزيد من الارتفاع ويسبب الفوضى في سوق الصرف، وبخاصة في الاقتصادات الصاعدة. ولكن ليس أمام البنك المركزي الأميركي خيارات كثيرة غير التخلص من حزم التحفيز الحكومية الضخمة.

ويسعى كل من الفيدرالي وبنك إنجلترا إلى تهدئة وتيرة النشاط الاقتصادي وكبح جماح الطلب الاستهلاكي من خلال تشديد السياسة النقدية. لكن هذا لا يخاطر فقط بإهدار تريليونات الدولارات التي تم إنفاقها على جهود التعافي الاقتصادي بعد جائحة كورونا، وإنما يهدد أيضاً بخروج الأمور كلها عن السيطرة. وفي هذه الحالة يمكن أن يكون العلاج الذي يلجأ إليه البنكان المركزيان أسوأ من المرض نفسه، مع تآكل الثقة المتراجعة بالفعل في قدرة البنوك المركزية على القيام بواجباتها.

البنوك المركزية الكبرى أسيرة «فخ التضخم»

أغلبها على مسار التشديد... وبعضها يمضي «عكس الاتجاه»

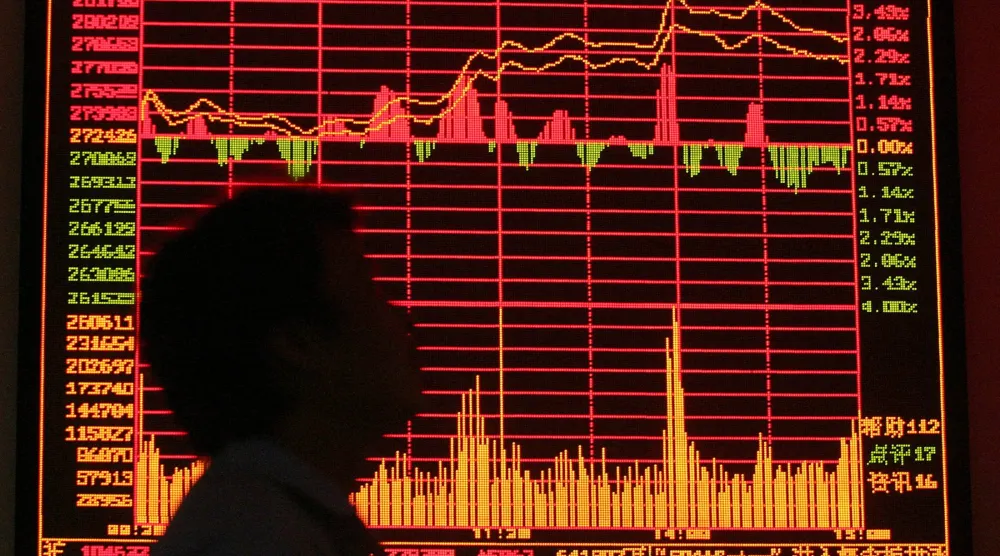

تواجه البنوك المركزية الكبرى معضلة هائلة خلال محاولاتها التغلب على التضخم الجامح (رويترز)

البنوك المركزية الكبرى أسيرة «فخ التضخم»

تواجه البنوك المركزية الكبرى معضلة هائلة خلال محاولاتها التغلب على التضخم الجامح (رويترز)

لم تشترك بعد

انشئ حساباً خاصاً بك لتحصل على أخبار مخصصة لك ولتتمتع بخاصية حفظ المقالات وتتلقى نشراتنا البريدية المتنوعة