كشفت غرفة «تجارة دبي» أن صادرات وإعادة صادرات أعضائها سجلت في مايو (أيار) الماضي أعلى قيمة شهرية لها منذ أغسطس (آب) 2018، ببلوغها 23.1 مليار درهم (6.28 مليار دولار)، مسجلة نمواً نسبته 28.3 في المائة مقارنة بقيمتها في مايو 2021، التي بلغت في الوقت ذلك 18 مليار درهم (4.9 مليار دولار).

ولفتت الغرفة إلى أن صادرات وإعادة صادرات أعضائها خلال الفترة من يناير (كانون الثاني) إلى مايو 2022، سجلت نمواً بنسبة 15.8 في المائة مع بلوغ قيمتها 104.3 مليار درهم (28.4 مليار دولار)، مقارنة بـ90.1 مليار درهم (24.5 مليار دولار) خلال الفترة نفسها من 2021، ووصل عدد شهادات المنشأ التي أصدرتها خلال الأشهر الخمس الأولى من العام الحالي إلى أكثر من 291 ألف شهادة بنسبة نمو بلغت 7.1 في المائة مقارنة بعددها خلال الفترة نفسها من عام 2021.

وقال عبد العزيز الغرير، رئيس مجلس إدارة غرف دبي، إن الغُرَف تركز في استراتيجيتها الجديدة على تنويع أسواق صادرات الأعضاء بما يخدم الخطط التنموية للإمارة، لافتاً إلى أن التسهيلات التي وفرتها الغرفة لتجار دبي للتعرف على فرص التصدير في أسواق ناشئة وجديدة، أسهمت بدور كبير في تنويع شبكة العلاقات التجارية للإمارة، وفتح آفاقٍ جديدة للتجار، مُجدداً التزام الغرفة العمل عبر قنوات متنوعة لتعزيز تنافسية «تجارة دبي» الخارجية.

بدوره، أشار حمد بوعميم مدير عام غرف دبي، إلى اعتماد الغرفة على شبكة علاقاتها المتشعبة التي تضم شركاء عالميين ومكاتب خارجية للارتقاء بأداء قطاع التجارة، الذي يعد من الركائز الأساسية لاقتصاد الإمارة، مشيراً إلى أن الأداء التجاري لأعضاء الغرفة خلال الأشهر الخمسة الأولى يعد استثنائياً ومميزاً، ويعكس قوة اقتصاد دبي ومرونة تجار الإمارة، وحجم الجهود التي بذلتها الغرفة لتوفير قيمة مضافة لأعضائها، كما يبرز دور الغرفة في تحفيز القطاع التجاري وتعزيز تنافسيته.

وكشف تقرير غرفة تجارة دبي أن صادرات وإعادة صادرات أعضاء الغرفة إلى دول مجلس التعاون الخليجي خلال الفترة يناير - مايو من العام الحالي بلغت 55.5 مليار درهم (15.1 مليار دولار)، بنمو بنسبة 11.1 في المائة مقارنة بالفترة نفسها من عام 2021، في حين بلغت نسبة النمو في شهر مايو الماضي نحو 12.1 في المائة مقارنة بشهر أبريل (نيسان) من العام نفسه، حيث بلغت قيمة الصادرات وإعادة الصادرات 12.6 مليار درهم (3.4 مليار دولار) في مايو 2022.

وأظهر تقرير غرفة تجارة دبي استحواذ دول مجلس التعاون الخليجي على حصة بلغت 55 في المائة من إجمالي صادرات وإعادة صادرات الأعضاء خلال مايو الماضي، كما أوضح التقرير أن صادرات وإعادة صادرات أعضاء الغرفة إلى أبرز 10 أسواق خارج دول مجلس التعاون الخليجي سجلت نمواً خلال الأشهر الخمس الأولى من العام الحالي بنسبة 20.5 في المائة لتبلغ قيمتها 31.5 مليار درهم (8.5 مليار دولار)، مقارنة بـ26.1 مليار درهم (7.1 مليار دولار) خلال الفترة نفسها من عام 2021.

«تجارة دبي» تحقق صادرات قياسية بـ6.2 مليار دولار في مايو

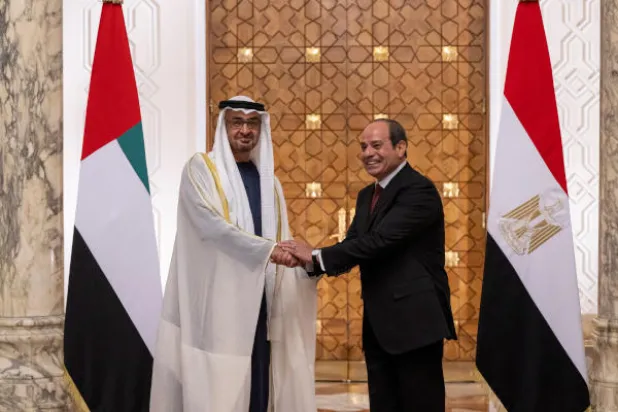

تجارة دبي تسجل تنامي في تجارتها مع أسواق الخليج خلال اول خمسة شهور من العام الجاري.("الشرق الأوسط")

«تجارة دبي» تحقق صادرات قياسية بـ6.2 مليار دولار في مايو

تجارة دبي تسجل تنامي في تجارتها مع أسواق الخليج خلال اول خمسة شهور من العام الجاري.("الشرق الأوسط")

لم تشترك بعد

انشئ حساباً خاصاً بك لتحصل على أخبار مخصصة لك ولتتمتع بخاصية حفظ المقالات وتتلقى نشراتنا البريدية المتنوعة