غداة إعلان الرئيس الأميركي، دونالد ترمب، أنه يتوقع التوصل إلى اتفاقات مع الرئيس الصيني، شي جينبينغ، الأسبوع المقبل، كشفت وزارة التجارة الصينية، في بيان صدر يوم الخميس، عن أن نائب رئيس مجلس الدولة الصيني، هي ليفنغ، سيجري محادثات تجارية مع الولايات المتحدة في ماليزيا، خلال الفترة ما بين 24 و27 أكتوبر (تشرين الأول) الحالي.

وكان ترمب قال يوم الأربعاء إنه يتوقع التوصل إلى اتفاقات مع نظيره الصيني عندما يلتقيان في كوريا الجنوبية الأسبوع المقبل، قد تتراوح بين استئناف بكين مشتريات فول الصويا وفرض قيود على الأسلحة النووية. وصرح ترمب للصحافيين في المكتب البيضاوي بأنه يعتزم مناقشة مشتريات الصين من النفط الروسي، وكيفية وقف حرب روسيا في أوكرانيا التي دخلت عامها الثالث. وقال: «أعتقد أننا سنتوصل إلى اتفاق»، مضيفاً أنه يعتقد أن شي قد غيّر رأيه بشأن الحرب في أوكرانيا، وأنه سيكون منفتحاً على مناقشة إنهاء الحرب. وأضاف: «إنه (شي) يرغب الآن - لست متأكداً من أنه كان يرغب في البداية - في إنهاء تلك الحرب». وتناقضت تعليقات ترمب مع التصريحات الأعلى حدة الصادرة عن كبير مفاوضيه التجاريين ووزير المالية، اللذين كانا متجهين إلى آسيا يوم الأربعاء لترتيب اجتماع ترمب مع شي، وهو الأول له في ولايته الثانية.

وقلل الرئيس الأميركي من أهمية القيود التي فرضتها الصين على صادرات مغناطيسات المعادن النادرة التي هزت الأسواق، واصفاً إياها بأنها «مُقلقة»، ووصف الرسوم الجمركية بأنها قضية «أكبر تأثيراً». وأضاف ترمب، تحت ضغط المزارعين الأميركيين الذين يعانون من انخفاض كبير في الطلبات الصينية على فول الصويا، إنه يتوقع التوصل إلى اتفاق مع شي بشأن هذه القضية. كما أوضح أنه من الممكن أيضاً التوصل إلى اتفاق بشأن الأسلحة النووية، مشيراً إلى أن الرئيس الروسي، فلاديمير بوتين، أثار احتمال تهدئة ثنائية للأسلحة النووية، ويمكن إضافة الصين إلى هذا الجهد.

* تجدد اشتعال التوترات

واشتعلت التوترات التجارية بين الولايات المتحدة والصين، أكبر اقتصادين في العالم، خلال الأسابيع الأخيرة بعد أشهر من الهدوء النسبي. وفرض ترمب رسوماً جمركية إضافية بنسبة 100 في المائة على الصين، ومن المقرر أن تدخل حيز التنفيذ في 1 نوفمبر (تشرين الثاني) المقبل، بعد أن أعلنت الصين عن ضوابط تصدير على جميع المعادن النادرة تقريباً.

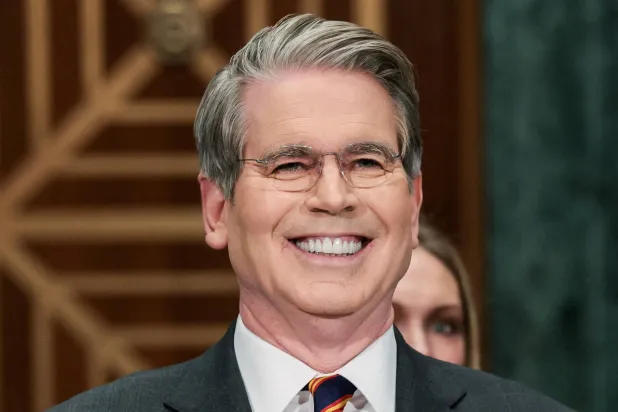

في غضون ذلك، توجه وزير الخزانة الأميركي سكوت بيسنت، والممثل التجاري الأميركي جيميسون غرير، إلى ماليزيا لتهدئة التوترات بشأن قيود بكين على تصدير المعادن النادرة، بينما يستعد المسؤولون في واشنطن لفرض إجراءات جديدة على بكين في حال عدم التوصل إلى اتفاق. وذكرت «رويترز» سابقاً أن إدارة ترمب تدرس خطةً لكبح مجموعة واسعة من صادرات البرمجيات إلى الصين، من أجهزة الكومبيوتر المحمولة إلى محركات الطائرات، رداً على بكين، في أعقاب تهديد ترمب خلال وقت سابق من هذا الشهر بحظر صادرات «البرمجيات الحيوية» إلى الصين. وقال بيسنت إن غرير كان في طريقه بالفعل إلى كوالالمبور، وإنه (بيسنت) سيتوجه إلى هناك لاحقاً، قبل أن ينضم إلى ترمب في بقية جولته الآسيوية.

وصرح بيسنت لبرنامج «كودلو» على شبكة «فوكس بيزنس»: «هذه مواجهة بين الصين والعالم. الأمر لا يقتصر على الولايات المتحدة فقط». وأضاف: «نظام التراخيص الذي اقترحوه غير عملي وغير مقبول». وقال إن الولايات المتحدة وحلفاءها الغربيين يدرسون كيفية الرد في حال عدم تمكنهم من التفاوض على تعليق مؤقت لخطط بكين أو أي تخفيف آخر، لكنه لم يذكر أي تفاصيل. وقال: «آمل أن نتمكن من تسوية هذا الأمر في نهاية هذا الأسبوع حتى يتمكن القادة من بدء محادثاتهم بنبرة أعلى إيجابية». وصف بيسنت اجتماع ترمب وشي المُخطط له بأنه «مُؤجّل»، فيما قد يكون محاولةً لتثبيط التوقعات.

* القمة الغامضة

ومن المُقرر أن يسافر ترمب إلى كوالالمبور لحضور اجتماع «رابطة دول جنوب شرقي آسيا» الذي يبدأ يوم الأحد، ومن المُتوقع أن يزور كوريا الجنوبية في وقت لاحق من ذلك الأسبوع قبل قمة قادة «منتدى التعاون الاقتصادي لآسيا والمحيط الهادئ» المُقرر عقدها في الفترة من 31 أكتوبر إلى 1 نوفمبر في جيونجو. وأضاف بيسنت أن ترمب سيتوقف أيضاً في اليابان للقاء رئيسة الوزراء الجديدة، ساناي تاكايتشي. وأعرب وزير الخزانة الأميركي عن تفاؤله بأن يومين من المحادثات «الشاملة» مع المسؤولين الصينيين سيُمهدان الطريق لاجتماع جيد بين الزعيمين، مُشيراً إلى أن ترمب يكنّ احتراماً كبيراً لشي.

ويقول غرير إن الصين انتهكت التزاماتها. كما أعلنت واشنطن عن عقوبات جديدة شاملة ضد شركتَي نفط روسيتين، لكنها امتنعت عن فرض رسوم جمركية على الصين؛ وهي من أكبر مُشتري النفط الروسي، كما فعلت مع الهند، وهي مُشترٍ كبير آخر. وأكد كل من غرير وبيسنت أنهما لا يرغبان في الانفصال عن الصين، أو تصعيد الموقف، لكنهما يصرّان على أن الولايات المتحدة بحاجة إلى إعادة التوازن التجاري مع الصين بعد عقود من محدودية الوصول إلى الأسواق الصينية. وقد أرسل ترمب إشارات متضاربة بشأن اجتماع شي في الأيام الأخيرة، حيث صرح للصحافيين يوم الثلاثاء بأنه قد لا يُعقد.

وصرح غرير لبرنامج «سكواك بوكس» على قناة «سي إن بي سي» بأن إجراءات الصين المتعلقة بالمعادن الأرضية النادرة تنتهك التزاماً قطعه مسؤولوها قبل أشهر لمواصلة توريد المعادن النادرة اللازمة للتكنولوجيا المتقدمة، لكنه قال إن الولايات المتحدة والصين يمكنهما إيجاد توازن جديد في تجارة السلع غير الحساسة. وأضاف غرير أن الصين لم تفِ بالتزاماتها بشراء السلع الزراعية والمصنعة الأميركية بموجب اتفاقية تجارية وُقِّعت خلال ولاية ترمب الأولى رئيساً. وقال: «لطالما كانت الولايات المتحدة منفتحة على الصينيين. وقد حُفِّزَت هذه السياسة في الواقع بالسياسات الصينية التي تُقصي الشركات الأميركية وتُؤدِّي إلى فائض الطاقة الإنتاجية والإنتاج في الصين. لا شيء من هذا يُجدي نفعاً في الولايات المتحدة». وأضاف: «لم نعد قادرين على العيش بهذه الطريقة؛ لذا نحتاج إلى مسار بديل».