أعلنت «المجموعة العالمية المتكاملة للطاقة (أوكيو)» في سلطنة عمان عزمها طرح ما يصل إلى 25 في المائة من أسهمها في «أوكيو للاستكشاف والإنتاج» للاكتتاب العام الأولي، وهو قد يكون الأكبر على الإطلاق في الدولة الخليجية. فيما تحتفظ «المجموعة» بنسبة 75 في المائة على الأقل من الأسهم مملوكةً بعد الطرح مباشرةً؛ وذلك بعد الحصول على الموافقات من «هيئة الخدمات المالية».

ومن المتوقع أن يبدأ الطرح العام الأولي لشركة «أوكيو للاستكشاف والإنتاج» هذا الشهر. وسيبدأ تداول الأسهم في بورصة مسقط خلال أكتوبر (تشرين الأول) المقبل، وفقاً لبيان صدر يوم الاثنين. وقد يجمع بيع الأسهم نحو مليار دولار، وفق ما ذكرت «بلومبرغ» في فبراير (شباط) الماضي.

الرئيس التنفيذي لمجموعة أوكيو يعلن عن طرح 25 بالمائة من أسهم شركة أوكيو للاستكشاف والإنتاج (قيد التحول) للاكتتاب العام ضمن خطة التخارج التي أعلنها جهاز الاستثمار العُماني.#العُمانية pic.twitter.com/WXGEflOS12

— وكالة الأنباء العمانية (@OmanNewsAgency) September 9, 2024

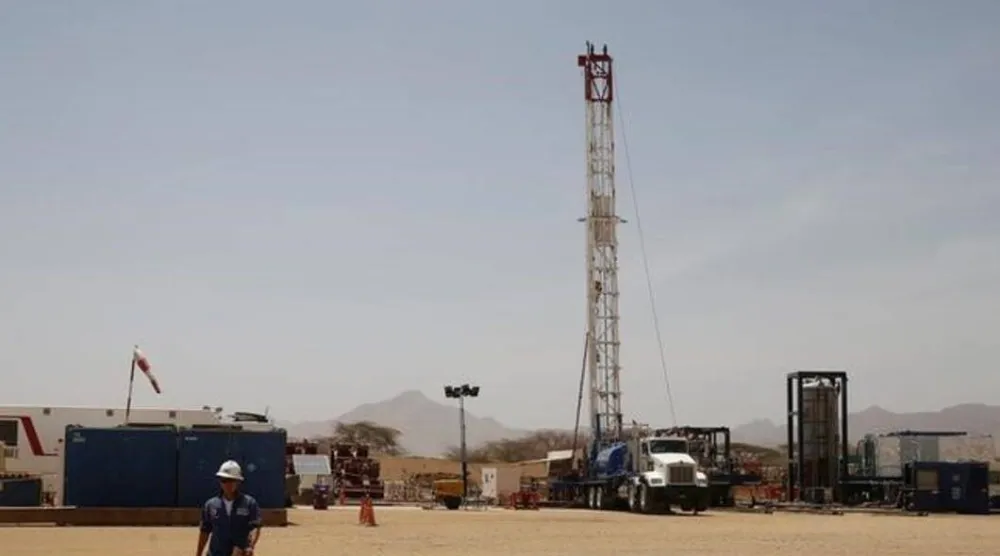

وقال الرئيس التنفيذي لـ«مجموعة أوكيو»، أشرف بن حمد بن مانع المعمري، في مؤتمر صحافي نظمته «المجموعة» يوم الاثنين، إن «ذلك يأتي تجسيداً لتوجهات جهاز الاستثمار العُماني بالتخارج من بعض الأصول الحكومية ترجمةً لمستهدفات (رؤية عمان 2040) الهادفة إلى جذب الاستثمارات الوطنية والأجنبية. كما يأتي جزءاً من تنويع وتوسيع قاعدة المساهمين»، موضحاً أن «الطرح للمستثمرين يُتيح الفرصة للاستثمار في واحدة من أبرز الشركات المختصة في استكشاف وإنتاج النفط والغاز في سلطنة عُمان».

ويُتوقَّع أن يبدأ الاكتتاب خلال شهر سبتمبر (أيلول) الحالي بعد الحصول على الموافقات المطلوبة من «هيئة الخدمات المالية»، وفق المعمري. ومن المتوقع أن تُدرج أسهم «أوكيو للاستكشاف والإنتاج» في بورصة مسقط خلال أكتوبر 2024.

وأضاف أن الطرح متاح لشريحتين من المستثمرين المؤهلين في سلطنة عُمان والمستثمرين المؤسسين المؤهلين والمستثمرين من بعض الدول؛ حيث ستخصَّص 60 في المائة من إجمالي الأسهم المطروحة للمستثمرين، في حين ستخصَّص 40 في المائة من إجمالي الأسهم المطروحة للفئة الثانية من صغار المستثمرين من الأفراد وفق الآليات التي ستُعتمد من «هيئة الخدمات المالية».

وأكد أن طرح نسبة من أسهم «مجموعة أوكيو» في شركة «أوكيو للاستكشاف والإنتاج» للاكتتاب يشكل خطوة لترجمة خطط جهاز الاستثمار العُماني للتخارج من بعض أصول الشركات الحكومية، خصوصاً أن هذه الخطوة تأتي بعد نجاح «المجموعة» في طرح الاكتتاب لشركتين تملكهما «المجموعة»؛ هما «أبراج لخدمات الطاقة»، و«أوكيو لشبكات الغاز»، وما حققه هذا الطرح من إقبال كبير؛ الأمر الذي يعمل على بلورة توجهات حكومة سلطنة عُمان بتسريع سياسات التنويع الاقتصادي وجذب الاستثمارات الأجنبية بما يعزز تنمية الاقتصاد الوطني.

وذكرت «بلومبرغ» أن عُمان تسعى أيضاً إلى استراتيجية خصخصة طموح خاصة بها. وأفادت في مارس الماضي أن «أوكيو» استأجرت «مورغان ستانلي» والبنوك المحلية للعمل على الطرح العام الأولي لوحدة الميثانول والغاز البترولي المسال. وقال مطلعون على الأمر في ذلك الوقت إن بيع الأسهم هذا مقرر أيضاً خلال هذا العام على الرغم من أن التوقيتات قد تتغير.

في المجمل، جمعت الشركات نحو 3.8 مليار دولار من خلال الاكتتابات العامة الأولية في البورصات الخليجية حتى الآن هذا العام، وفقاً للبيانات التي جمعتها «بلومبرغ». وقالت المجموعة المالية «هيرميس» إنها تتوقع استمرار الطفرة.