تشير التطورات النقدية الأخيرة حول العالم، إلى تُسارع خطى المصارف المركزية لطباعة الأوراق النقدية في ظل انعكاس تداعيات أزمة فيروس كورونا المستجد على الاقتصادات، إذ تفصح التوجهات الأخيرة من الحكومات لإجراءات التوسع النقدي الاستثنائي عن عمليات طباعة نقود بأحجام ضخمة قد تؤدي لآثار اقتصادية وخيمة مستقبلا.

واتجه المصرفان المركزيان الياباني والسويسري، العام الحالي لطباعة أوراق نقدية بلغت معدلات كبيرة مقارنة بالقيمة الكلية للناتج القومي للبلدين، في حين هرع المصرف المركزي الأوروبي إلى طباعة أوراق نقدية تجاوزت قيمتها الإجمالية، حتى الآن منذ بداية 2020 ما قوامه 40 في المائة من الناتج القومي لمنطقة اليورو، أي أكثر بكثير مما طبعه المصرف المركزي البريطاني والاحتياطي الفيدرالي الأميركي معا.

ويقول خبراء الاقتصاد في العاصمة برلين إن طباعة الأوراق النقدية تعتبر الخطوة الثالثة، لعام 2020، التي تبنّتها معظم المصارف المركزية حول العالم لمكافحة فيروس كورونا، إذ يأتي اللجوء إلى تخفيض أسعار الفائدة، أولاً، ثم الموافقة على شراء أذون خزينة الدول ثانيا، كخطي دفاع مبدئي لمواجهة الجائحة.

يليها، بحسب الخبراء، تثبيت الدرع الدفاعية الثانية في وجه الفيروس، عبر زيادة طباعة الأوراق النقدية لإغراق الأسواق المالية بكميات كافية منها.

وتتعامل ألمانيا مع جائحة كورونا كأنها حرب عالمية ثالثة، ذات طابع اقتصادي مالي محض، تخوّل المركزي الألماني التصرّف عن طريق إجراءات استثنائية توسعية لم تشهدها البلاد منذ انتهاء الحرب العالمية الثانية.

ويذكر البروفسور مارك غورينغ المستشار السابق لدى المصرف المركزي الأوروبي، أن ما طبعه المصرف المركزي الألماني من أوراق نقدية، منذ بداية عام 2020، رسا تقريبا على 81 في المائة من الناتج القومي، أما ما طبعه نظيره السويسري، منذ بداية عام 2020، فتخطى مائة في المائة من الناتج القومي السويسري.

ويضيف غورينغ أن إجمالي ما طبعه المصرف المركزي الأوروبي من أوراق نقدية، في عام 2020، بلغ 5 تريليونات يورو تقريبا مقارنة بنحو 6 تريليونات دولار للاحتياطي الفيدرالي الأميركي.

وكان لافتا أن إجمالي الأوراق النقدية الصادرة عن المصرف المركزي الأوروبي وصل، في شهر مارس (آذار) وحده من عام 2020 إلى تريليوني يورو. ما يعني أن ما طبعه المركزي الأوروبي، منذ مطلع عام 2020 إلى الآن، يعادل نحو 43 في المائة من الناتج القومي المنوط بمنطقة اليورو. في حين ساوى إجمالي ما طبعه الاحتياطي الفيدرالي، منذ بداية العام 28 في المائة من الناتج القومي الأميركي.

وبحسب غورينغ: «تتفاوت السلوكيات الدفاعية للمصارف المركزية حول العالم في ظلّ أزمة كورونا اعتمادا على سياسات نقدية ومستقلة، الواحدة عن الأخرى، لا سيما في ملف شراء أذون الخزينة. فالمصرف المركزي البريطاني، مثلاً، اشترى أذون خزينة بريطانية لما يعادل أكثر من خُمس الناتج القومي البريطاني».

أما المركزي الألماني فأقدم في الشهور الأربعة الأولى من عام 2020 على شراء أذون خزينة ألمانية (بوند) وأخرى تابعة لدول في منطقة اليورو لما إجماليه 26 في المائة من الناتج القومي الألماني.

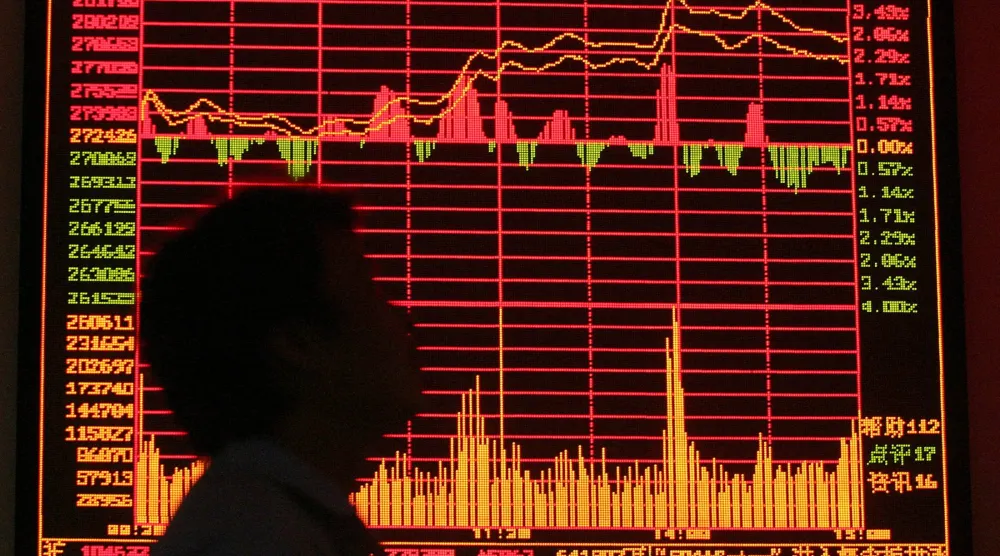

وفي هذا السياق، يشير الخبير الاقتصادي الألماني إرفين شميد إلى أن الإجراءات التوسعية غير المسبوقة التي اعتنقتها المصارف المركزية حول العالم ضرورية، لكنها قد تكون غير خالية من آثار اقتصادية سامّة من شأنها توليد دوامة تضخّم مالي «كاذب» في الأسواق. ما يعني أن أسعار الأسهم والسندات المُدرجة في الأسواق المالية ستتضخّم بصورة مقلقة قد تكون غير قابلة للتراجع على المدى القصير.

وهذا ما يطلق عليه الخبراء الألمان اسم عملية «التخدير المؤقت» للأسواق الأوروبية كي لا تشعر بالأوجاع الناجمة من تداعيات فيروس كورونا عليها.

وأضاف شميد «لن يكون من السهل على المصارف المركزية، عقب انتهاء حالة الطوارئ الخاصة بجائحة كورونا المستجد، إقناع الأسواق المالية بالرجوع إلى زمن ما قبل اندلاع تفشي فيروس كورونا حول العالم، إذ ان كل ما تفعله المصارف المركزية ليس إلا إعطاءها جرعات عالية من المورفين المالي، أي شراء السندات وطباعة الأوراق النقدية».

9:41 دقيقه

المصارف المركزية تلجأ إلى طباعة الأوراق النقدية لمواجهة تداعيات «كورونا»

https://aawsat.com/home/article/2299346/%D8%A7%D9%84%D9%85%D8%B5%D8%A7%D8%B1%D9%81-%D8%A7%D9%84%D9%85%D8%B1%D9%83%D8%B2%D9%8A%D8%A9-%D8%AA%D9%84%D8%AC%D8%A3-%D8%A5%D9%84%D9%89-%D8%B7%D8%A8%D8%A7%D8%B9%D8%A9-%D8%A7%D9%84%D8%A3%D9%88%D8%B1%D8%A7%D9%82-%D8%A7%D9%84%D9%86%D9%82%D8%AF%D9%8A%D8%A9-%D9%84%D9%85%D9%88%D8%A7%D8%AC%D9%87%D8%A9-%D8%AA%D8%AF%D8%A7%D8%B9%D9%8A%D8%A7%D8%AA-%C2%AB%D9%83%D9%88%D8%B1%D9%88%D9%86%D8%A7%C2%BB

المصارف المركزية تلجأ إلى طباعة الأوراق النقدية لمواجهة تداعيات «كورونا»

تحذيرات من آثار اقتصادية وخيمة

- برلين: إعتدال سلامة

- برلين: إعتدال سلامة

المصارف المركزية تلجأ إلى طباعة الأوراق النقدية لمواجهة تداعيات «كورونا»

مواضيع

مقالات ذات صلة

لم تشترك بعد

انشئ حساباً خاصاً بك لتحصل على أخبار مخصصة لك ولتتمتع بخاصية حفظ المقالات وتتلقى نشراتنا البريدية المتنوعة