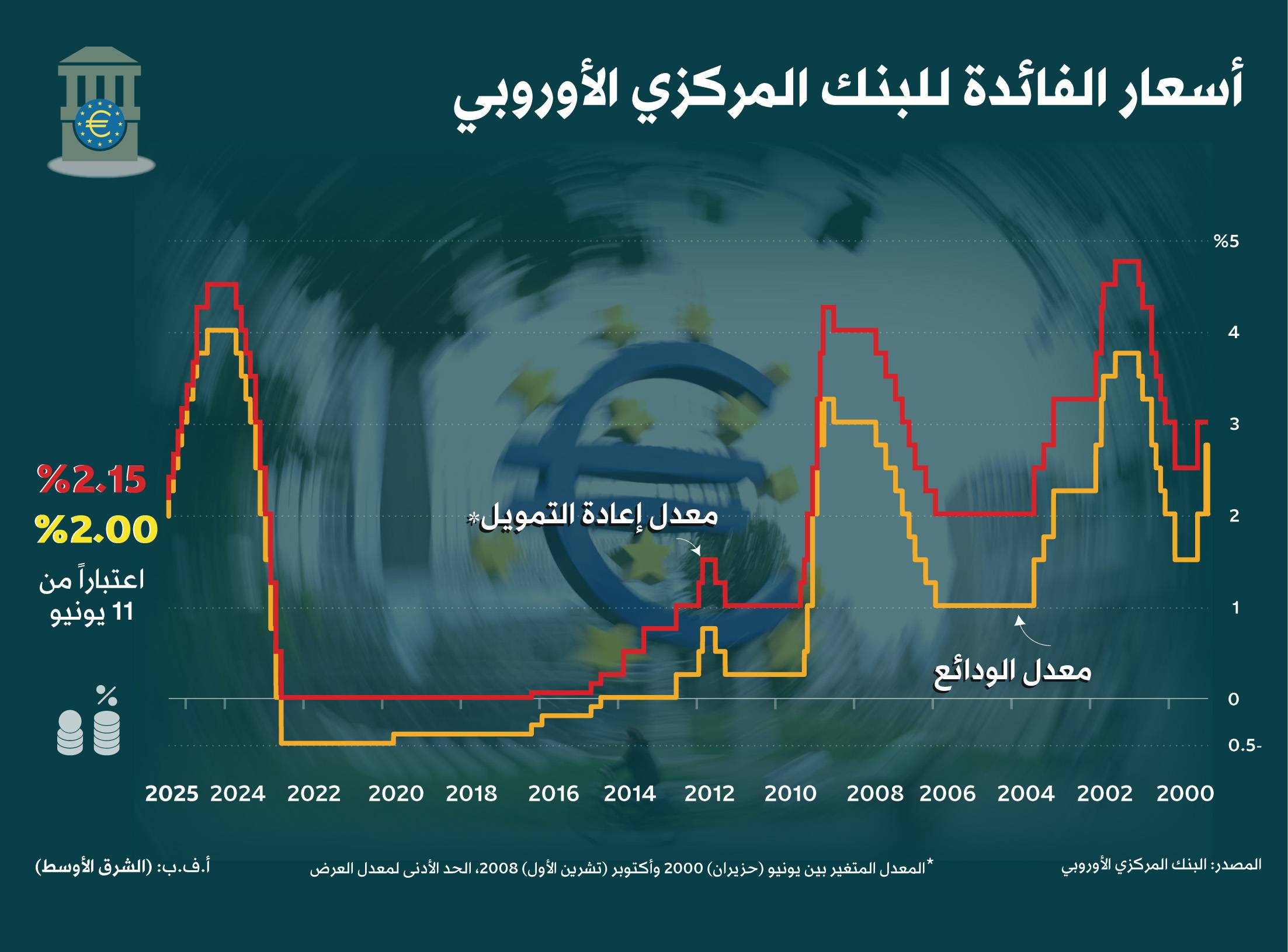

كان متوقعاً أن يخفض البنك المركزي الأوروبي، أسعار الفائدة في اجتماعه يوم الخميس، مقدار ربع نقطة مئوية إلى 2 في المائة على الودائع، وسط ضبابية آفاق التضخم والنمو الاقتصادي في دول اليورو، بفعل الاضطرابات في التجارة العالمية الناجمة عن رسوم الرئيس الأميركي دونالد ترمب. فيما بدأت تتزايد رهانات السوق على توقف مؤقت لدورة التيسير النقدي التي استمرت عاماً كاملاً.

We cut our key interest rates by 0.25 percentage points.Inflation is currently around our 2% target.Read today’s monetary policy decisions https://t.co/emy3dvvpjz pic.twitter.com/c2ohoS7H99

— European Central Bank (@ecb) June 5, 2025

وبهذا الخفض، يكون البنك المركزي الأوروبي قد خفّض تكاليف الاقتراض ثماني مرات، أي بمقدار نقطتين مئويتين، منذ يونيو (حزيران) الماضي.

وتهدف هذه الخطوات إلى دعم اقتصاد منطقة اليورو الذي كان يعاني حتى قبل أن تزيد السياسات الاقتصادية والتجارية الأميركية المتقلبة من متاعبه.

تركيز على المسار المستقبلي

مع تماشي التضخم مع مستهدفه البالغ 2 في المائة، ومع كون التخفيض الحالي متوقعاً، تحول التركيز الآن إلى رسالة البنك المركزي الأوروبي حول المسار المستقبلي لأسعار الفائدة، خاصة أن الأسعار أصبحت الآن عند 2 في المائة، وهو ما يعتبر ضمن النطاق «المحايد» الذي لا يحفز النمو ولا يبطئه.

وقالت رئيسة البنك المركزي الأوروبي، كريستين لاغارد، في مؤتمر صحافي: «عند المستوى الحالي، نعتقد أننا في وضع جيد للتعامل مع الظروف غير المؤكدة التي ستظهر»، مكررة في الوقت نفسه أن البنك لن «يلتزم مسبقاً» بمسار محدد لأسعار الفائدة. وأضافت لاغارد أن صناع السياسة كانوا «شبه مجمعين» على الموافقة على خفض الفائدة، في متابعة لدورة التيسير الأكثر قوة للبنك منذ الأزمة المالية العالمية 2008 - 2009.

تغير اليورو بشكل طفيف ليحوم حول 1.1426 دولار، بينما انخفضت عوائد السندات الحكومية. وقللت أسواق المال قليلاً من رهاناتها على أي تخفيضات إضافية في أسعار الفائدة بحلول نهاية العام إلى 25 نقطة أساس فقط؛ أي حركة واحدة فقط.

العوامل المؤثرة على التضخم

أوضحت لاغارد أن تراجع أسعار الطاقة وارتفاع اليورو قد يمارسان ضغطاً نزولياً إضافياً على التضخم. وأضافت أن هذا التأثير يمكن أن يتعزز إذا أدت الرسوم الجمركية المرتفعة إلى انخفاض الطلب على صادرات اليورو وإعادة توجيه الطاقة الفائضة إلى أوروبا.

من ناحية أخرى، قد يؤدي تجزؤ سلاسل الإمداد العالمية إلى رفع التضخم عن طريق زيادة أسعار الواردات وإضافة قيود على الطاقة الإنتاجية في الاقتصاد المحلي، حسبما ذكرت.

يُسعر المستثمرون بالفعل وقفاً للتخفيضات في يوليو (تموز)، وقد دعا بعض صناع السياسة المحافظين إلى فترة توقف لمنح البنك المركزي الأوروبي فرصة لإعادة تقييم كيفية تأثير حالة عدم اليقين الاستثنائية والاضطرابات السياسية في الداخل والخارج على التوقعات.

نقاش حول «فترة توقف»

بينما دعت إيزابيل شنابل، عضو مجلس إدارة البنك المركزي الأوروبي المعروفة بمواقفها المتشددة، صراحة إلى فترة توقف، كان آخرون أكثر حذراً، ومن المرجح أن تلتزم لاغارد بلغة تترك خيارات البنك مفتوحة، حيث إن التوقعات عرضة لتغيرات مفاجئة.

تستند حجة التوقف إلى فرضية أن التوقعات قصيرة ومتوسطة الأجل لكتلة العملة تختلف اختلافاً كبيراً وقد تتطلب استجابات سياسية مختلفة. فقد ينخفض التضخم على المدى القصير، لكن زيادة الإنفاق الحكومي والحواجز التجارية قد تزيد من الضغوط السعرية لاحقاً.

تكمن التعقيدات الإضافية في أن السياسة النقدية تؤثر على الاقتصاد بتأخر يتراوح بين 12 و18 شهراً، لذا فإن الدعم الموافق عليه الآن قد يقدم مساعدة لكتلة لم تعد بحاجة إليها. ومع ذلك، لا يزال المستثمرون يرون تخفيضاً واحداً على الأقل في أسعار الفائدة في وقت لاحق من هذا العام، وفرصة ضئيلة لحركة أخرى في وقت لاحق، خاصة إذا تصاعدت الحرب التجارية للرئيس الأميركي دونالد ترمب.

آثار رسوم ترمب

اعترافاً بالضعف على المدى القريب، خفض البنك المركزي الأوروبي توقعاته للتضخم للعام المقبل. وتتسبب رسوم ترمب بالفعل في إلحاق الضرر بالنشاط الاقتصادي، وستترك أثراً دائماً حتى لو تم التوصل إلى حل ودي؛ نظراً لتأثيرها على الثقة والاستثمار.

يعتقد معظم الاقتصاديين أن التضخم قد ينخفض إلى ما دون هدف البنك المركزي الأوروبي البالغ 2 في المائة العام المقبل، مما يعيد ذكريات العقد الذي سبق الجائحة عندما كان نمو الأسعار يقل باستمرار عن 2 في المائة، حتى لو أظهرت التوقعات عودته إلى الهدف في عام 2027. وعلى المدى الأبعد، تتغير التوقعات بشكل كبير.

من المرجح أن يرد الاتحاد الأوروبي على أي رسوم أميركية دائمة، مما يرفع تكلفة التجارة. وقد تقوم الشركات بنقل بعض أنشطتها لتجنب الحواجز التجارية، ولكن من المرجح أيضاً أن تؤدي التغييرات في سلاسل القيمة للشركات إلى زيادة التكاليف. وقد تزيد زيادة الإنفاق الدفاعي الأوروبي، وخاصة من ألمانيا، وتكلفة التحول الأخضر من التضخم، بينما سيؤدي تقلص القوى العاملة بسبب شيخوخة السكان إلى إبقاء ضغوط الأجور مرتفعة.