حثّ صندوق النقد الدولي اليابان على الاستمرار في مسار رفع أسعار الفائدة، وتجنّب المزيد من التوسع في السياسة المالية، محذراً من أن أي توجه لتقليص ضريبة الاستهلاك سيؤدي إلى تآكل قدرة البلاد على مواجهة الصدمات الاقتصادية المستقبلية.

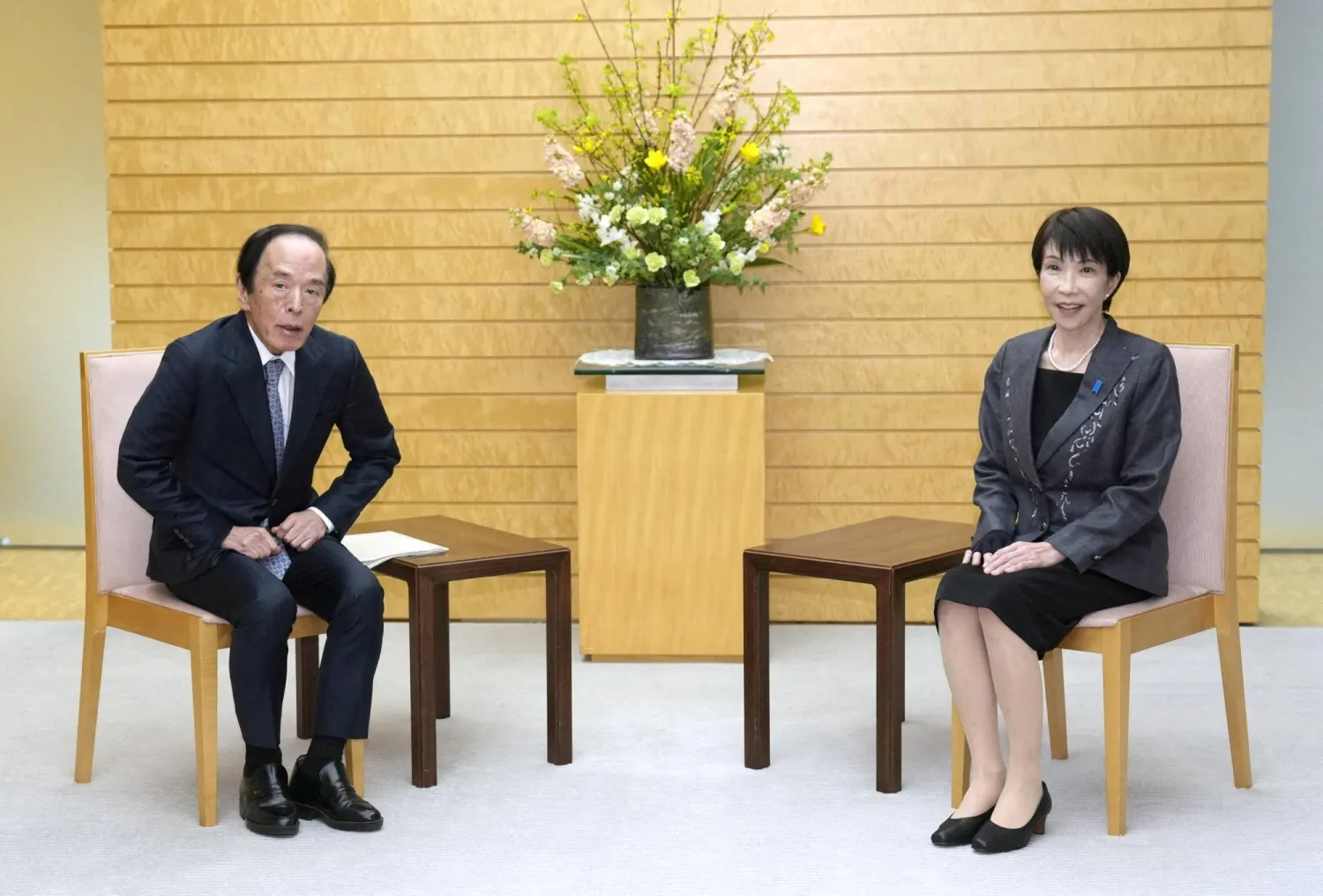

جاءت هذه التوصيات في وقت يترقب فيه المستثمرون توجهات رئيسة الوزراء الجديدة، ساناي تاكايتشي، المعروفة بميولها التيسيرية، وما إذا كانت ستضغط لعرقلة خطط البنك المركزي لرفع الفائدة، خصوصاً بعد تعهدها بتعليق ضريبة الاستهلاك بنسبة 8 في المائة على مبيعات المواد الغذائية لمدة عامين.

ضرورة الوصول إلى «المعدل المحايد»

وفي تقريره الأولي الصادر يوم الأربعاء، أكد صندوق النقد أن استمرار استقلالية ومصداقية «بنك اليابان» يُعدّ أمراً حيوياً لضمان بقاء توقعات التضخم مستقرة، محذراً الحكومة من التدخل المفرط في السياسة النقدية.

وجاء في البيان: «إن (بنك اليابان) يسحب التيسير النقدي بشكل مناسب، ويجب أن تستمر الزيادات التدريجية للوصول بسعر الفائدة نحو المستوى المحايد بحلول عام 2027». وتوقع رئيس بعثة صندوق النقد الدولي في اليابان، راؤول أناند، خلال مؤتمر صحافي، أن يرفع البنك المركزي الفائدة مرتَين خلال العام الحالي، ومرة إضافية في عام 2027.

وكان البنك المركزي قد أنهى برنامج التحفيز الضخم في عام 2024، ورفع أسعار الفائدة عدة مرات، كان آخرها في ديسمبر (كانون الأول) الماضي، لتصل إلى 0.75 في المائة، وهو أعلى مستوى لها منذ 30 عاماً.

تحذيرات من تدهور المالية العامة

وحول الجانب المالي، شدد الصندوق على ضرورة تجنّب خفض ضريبة الاستهلاك، مشيراً إلى أن مثل هذه الخطوة ستزيد من المخاطر المالية. وأوضح أناند أن المقترح الحالي بتعليق ضريبة الغذاء مؤقتاً قد يساعد في احتواء التكاليف، لكن الصندوق يحتاج إلى مزيد من الوضوح بشأن كيفية تمويل هذه الخطوة لتقييم أثرها بشكل دقيق.

وأضاف الصندوق: «يجب منع السياسة المالية في الأمد القريب من المزيد من التخفيف»، داعياً إلى وضع إطار مالي موثوق متوسط الأمد. وأشار التقرير إلى أن مستويات الدين المرتفعة والمستمرة، إلى جانب تدهور التوازن المالي، تجعل الاقتصاد الياباني عرضة للصدمات، خصوصاً مع توقع تضاعف مدفوعات الفائدة على الديون بين عامَي 2025 و2031.

التدخل في الأسواق وسياسة الصرف

ومع تقليص البنك المركزي مشتريات السندات وخفض حجم ميزانيته العمومية، دعا صندوق النقد السلطات إلى مراقبة سيولة السوق بدقة. وأكد أنه إذا أدت التقلبات الحادة إلى تقويض السيولة، يجب على «بنك اليابان» الاستعداد لإجراء «تدخلات استثنائية مستهدفة»، مثل عمليات شراء السندات الطارئة.

أما بخصوص الين فقد رحّب الصندوق بالتزام اليابان بنظام سعر صرف مرن، لافتاً إلى أن هذه المرونة تساعد في امتصاص الصدمات الخارجية وتدعم تركيز السياسة النقدية على استقرار الأسعار. وامتنع أناند عن التكهن بالظروف التي قد تستدعي تدخل السلطات لدعم الين في سوق العملات، مكتفياً بالإشارة إلى أهمية استقرار الأساسيات الاقتصادية.