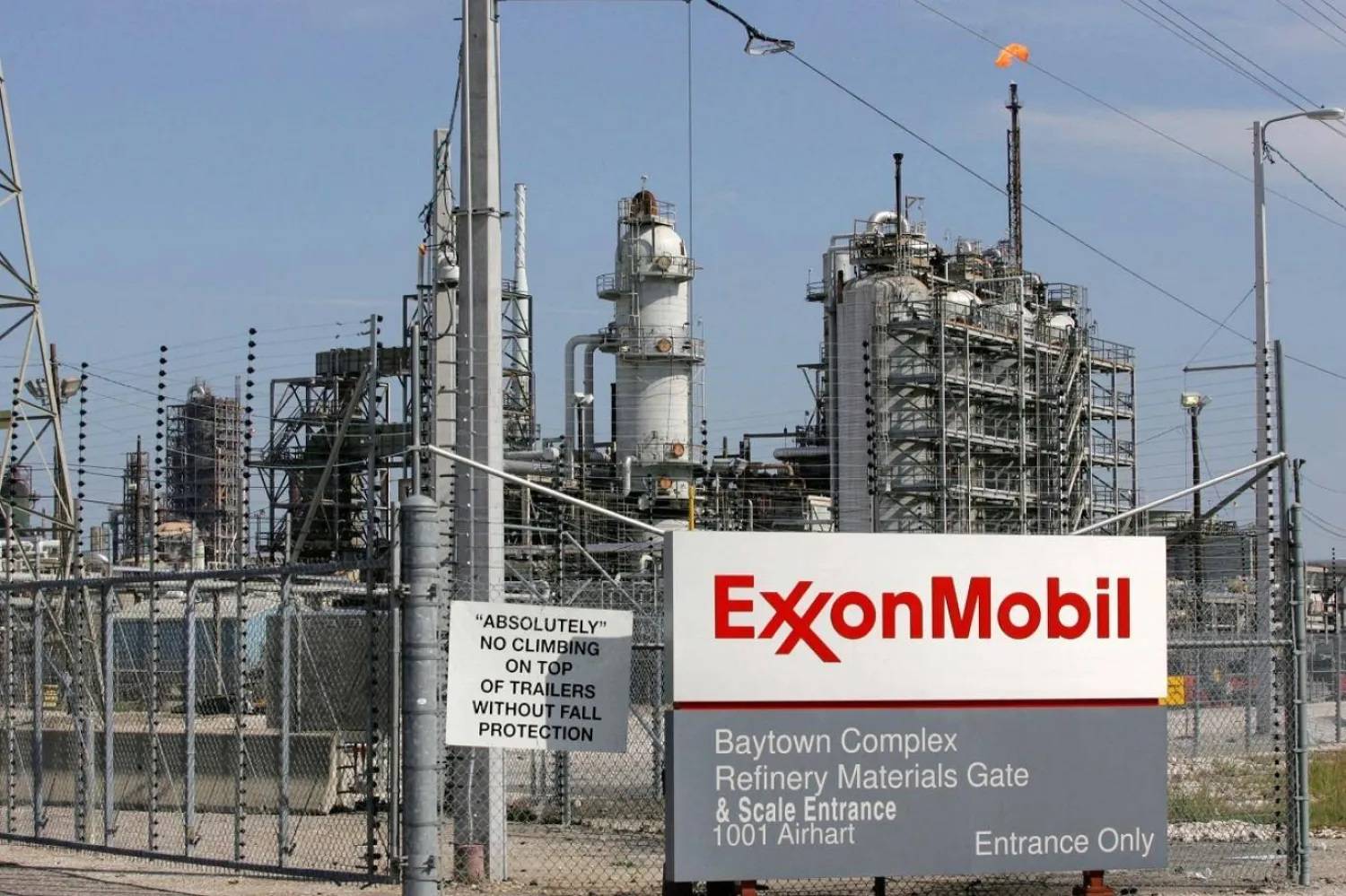

تتجه الأنظار، اليوم، إلى لندن، حيث تنطلق جلسات تحكيم طالَ انتظارها بين عملاقَي النفط الأميركيين «إكسون موبيل» و«شيفرون»، في نزاع مرير حول ملكية حصة ضخمة بحقل ستانبروك النفطي العملاق في غويانا، والذي تبلغ قيمة احتياطاته ما يصل إلى تريليون دولار، مما يجعل القضية ذات تداعيات هائلة على الشركتين، وعلى الصناعة ككل، وفق صحيفة «فاينانشال تايمز».

تتنازع الشركات العملاقة الأميركية حق الاستحواذ على حصة 30 في المائة بحقل ستانبروك النفطي، المملوكة لشركة «هيس» الأميركية للطاقة.

كانت «هيس» قد وافقت، في سبتمبر (أيلول) 2023، على عرض استحواذ بقيمة 53 مليار دولار من قِبل «شيفرون»، لكن «إكسون موبيل»، التي تملك 45 في المائة من حقل ستانبروك، تدّعي أنها تتمتع بـ«حق الشُّفعة» لشراء حصة «هيس»، بموجب اتفاقية التشغيل المشتركة (JOA) الموقَّعة مع «هيس» وشريك آخر؛ شركة «سينوك» الصينية للنفط والغاز. وقد رفعت «سينوك»، التي تملك 25 في المائة من الحقل، دعوى للمطالبة بالحق نفسه.

ويتابع المحامون، من كثب، التحكيم أمام غرفة التجارة الدولية، لتحديد ما إذا كانت اتفاقيات التشغيل المشتركة المستقبلية ستحتاج إلى التحديث، لتعكس نتيجة قضية «إكسون»، والتي تتضمن «حقوق الشُّفعة» - وهي أحكام تعاقدية تمنح طرفاً الحق في شراء أصلٍ قبل عرضه على الآخرين.

يُعد ستانبروك أحد أكثر الاكتشافات النفطية ربحيةً خلال العقود الأخيرة، حيث يُقدَّر احتياطيه بنحو 11 مليار برميل من النفط، ومن المرجح أن تزيد عمليات الاستكشاف الإضافية هذا الرقم. وأحدثَ هذا المشروع تحولاً في ثروات «إكسون موبيل»، مما مكّنها من استعادة مكانتها بوصفها أغلى شركة نفط أميركية، بعد أن تفوقت عليها «شيفرون» لفترة وجيزة، في أكتوبر (تشرين الأول) 2020.

وعلى مدى السنوات الـ15 المقبلة، من المتوقع أن تحقق «إكسون موبيل» وشركاؤها أرباحاً بقيمة 182 مليار دولار من مبيعات النفط والغاز من حقول غويانا، وفقاً لـ«وود ماكنزي»، وهي شركة استشارات طاقة. ومن المفترض أن تتلقى حكومة غويانا أكثر من 190 مليار دولار، وهو مبلغ ضخم لدولةٍ كانت من أفقر دول أميركا الجنوبية، حتى اكتشفت «إكسون موبيل» النفط في عام 2015.

يقول لويز هايوم، محلل في «وود ماكنزي»: «غويانا هي واحدة من أثمن مشاريع النفط والغاز على الكوكب. وقد جرى تطويرها في وقت قياسي، وتوفر نفطاً منخفض الانبعاثات نسبياً بسعر يعادل أقل من 30 دولاراً للبرميل، مما يجعلها فائقة الربحية».

من جانبها، تسعى «شيفرون»، التي ليست طرفاً مباشراً في قضية التحكيم، يائسةً للمُضي قدماً في استحواذها على «هيس» للوصول إلى أصول الشركة في غويانا. ففي العام الماضي، انخفضت احتياطات «شيفرون» من النفط والغاز إلى 9.8 مليار برميل، من 11.1 مليار برميل في عام 2023، وهو أدنى مستوى لها منذ أكثر من عقد.

وأعرب الرئيس التنفيذي لـ«شيفرون»، مايك ويرث، عن ثقته في أن الشركة ستنتصر على «إكسون». وقال، في مؤتمر لـ«غولدمان ساكس»، في يناير (كانون الثاني) الماضي: «لقد جرت دراسة هذا الأمر بشكل مكثف، ونحن نشعر بأنهم يمتلكون الجانب الصحيح من هذه الحجة بوضوح».

وفي مارس (آذار) الماضي، كشفت «شيفرون» أنها اشترت ما يقرب من 5 في المائة من أسهم «هيس» في السوق المفتوحة، وهي خطوة غير معتادة فسّرها المحللون بأنها إشارة إلى ثقة الشركة في أن الصفقة التي طال تأجيلها ستمضي قُدماً.

لكن الرئيس التنفيذي لـ«إكسون موبيل»، دارين وودز، تحدّث أيضاً عن آفاق الشركة، وادّعى، العام الماضي، أنها «تدافع عما نؤمن بأنه حق أساسي».

وستُعقَد الجلسة سراً أمام هيئة مكونة من ثلاثة قضاة. وقالت مصادر قريبة من العملية، لصحيفة «فايننشال تايمز»، إن القضية، على الأرجح، تعتمد على تفسير بضع كلمات تتعلق بحقوق الشُّفعة في اتفاقية التشغيل المشتركة، والتي لم يجرِ نشرها من قِبل أي من الأطراف.

ومن المتوقع أن يجادل محامو «هيس» بأن بند «حق الشفعة» الوارد في اتفاقية التشغيل المشتركة لا ينطبق إلا عندما يسعى أحد الشركاء إلى بيع أصول غويانا، وليس في عملية استحواذ على شركة. ومن المتوقع أن تُجادل «إكسون موبيل» بأن البند يشمل استحواذ «شيفرون» على «هيس» لأن أصول غويانا تشكل نحو 70 في المائة من قيمة الشركة بأكملها.

وقال مسؤول تنفيذي مُخضرم في مجال النفط يتمتع بخبرة في اتفاقيات التشغيل المشتركة: «ستجادل إكسون بأن هيس هي أساساً أصول غويانا ضخمة، لكنها مجرد مضاربة. وبعبارة أخرى، كل شيء آخر لا يُذكر».

ويرى ديفيد هوفمان، أستاذ القانون بجامعة بنسلفانيا، أن النتيجة يمكن أن تُشكل كيفية صياغة اتفاقيات التشغيل المشتركة المستقبلية. وقال: «نظراً لضخامة حجم الأموال المعروضة هنا، أنا متأكد من أن المحامين المعنيين سيفهمون جوهر النزاع، وسيعرفون مَن سيفوز، وسيحاولون تعديل ممارساتهم وفقاً لذلك».

وقال المحللون إن النتيجة أكثر أهمية لـ«شيفرون» من «إكسون موبيل» بسبب حاجة الشركة إلى إيجاد فرص للنمو، وزيادة احتياطاتها النفطية.

وأوضح محلل نفط وهو بول سانكي: «إذا أكمل مايك ويرث صفقة هيس، فهو في وضع جيد للتقاعد وترك حقبته في القيادة بطلاً. لكن إذا خسرت شيفرون، فقد يحتاج إلى صفقة كبيرة أخرى، مثل أوكسي [أوكسيدنتال بتروليوم]، لترسيخ إرثه الطويل».