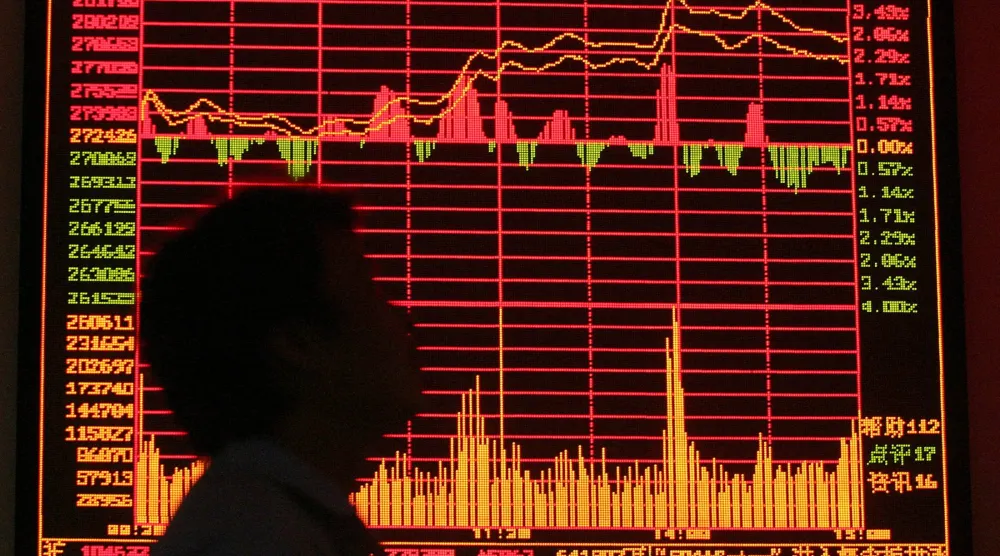

تراجعت الأسهم الأوروبية يوم الثلاثاء بضغط من أسهم قطاعي البنوك والطاقة؛ إذ أثارت بيانات قوية لنشاط قطاع الخدمات في الولايات المتحدة مخاوف من أن يواصل «مجلس الاحتياطي الفيدرالي (البنك المركزي الأميركي)» رفع أسعار الفائدة بمعدلات كبيرة.

وهبط مؤشر «ستوكس 600» بواقع 0.1 في المائة مواصلاً الخسائر للجلسة الثالثة على التوالي. وسجل المؤشر 7 أسابيع متتالية من المكاسب وسط آمال في أن تتيح بوادر على تراجع التضخم لـ«المركزي الأميركي» إبطاء وتيرته السريعة لرفع الفائدة. إلا إن تقريراً أظهر مساء الاثنين انتعاشاً غير متوقع في نشاط قطاع الخدمات الأميركي في نوفمبر (تشرين الثاني) الماضي، إلى جانب بيانات الوظائف القوية الأسبوع الماضي، مما قدم دليلاً جديداً على المتانة الاقتصادية، ونال من المعنويات.

وتراجع مؤشر الطاقة 0.7 في المائة، فيما تراجع مؤشر البنوك 0.6 في المائة. إلا إن ارتفاع أسهم شركات السلع الاستهلاكية الأساسية، مثل «نستله» و«يونيليفر»، حدّ من الخسائر.

واختتمت الأسهم اليابانية تداولات الثلاثاء على ارتفاع طفيف، بدعم من مكاسب الأسهم المرتبطة بالرقائق إلى جانب أسهم شركات التصدير التي صعدت على خلفية تراجع الين مقابل الدولار.

وزاد مؤشر «نيكي» 0.24 في المائة ليغلق عند 27885.87، فيما ارتفع مؤشر «توبكس» 0.12 في المائة ليغلق عند 1950.22.

وارتفع الدولار مقابل الين الليلة السابقة بعد بيانات الخدمات الأميركية. وصعد سهما «طوكيو إلكترون» و«أدفانتست» 1.04 و0.95 في المائة على التوالي، فيما زاد سهم «فانوك» لتصنيع الروبوتات 1.1 في المائة. وارتفع سهم «فاست ريتيلنغ»؛ مالكة العلامة التجارية «يونيكلو»، 2.04 في المائة، مما ساهم في أكبر دعم لمؤشر «نيكي». وهبط سهم «سايبر إيجنت»؛ التي تبث جميع مباريات كأس العالم لكرة القدم عبر تطبيقها «أبيما»، 4.14 في المائة، وكان الأسوأ أداء على مؤشر «نيكي» بعد خسارة اليابان أمام كرواتيا في البطولة الكروية.

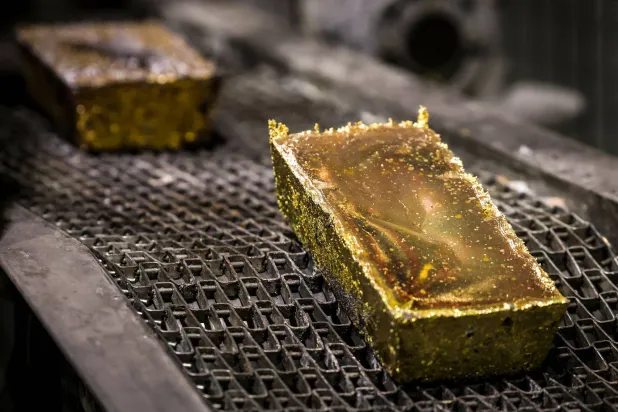

في غضون ذلك، لم يطرأ تغير يذكر على أسعار الذهب يوم الثلاثاء مع استقرار الدولار بعد تسجيل أكبر قفزة له في أسبوعين في الجلسة السابقة. وبحلول الساعة 05:53 بتوقيت غرينيتش، استقر الذهب في المعاملات الفورية عند 1769.99 دولار للأوقية (الأونصة)، كما ظلت العقود الأميركية الآجلة للذهب دون تغيير عند 1781.20 دولار للأوقية.

وتراجع الذهب بعد بلوغ أعلى مستوى في 5 أشهر ليغلق منخفضاً 1.6 في المائة مع تعافي الدولار بعد بيانات عززت تكهنات بأن «المركزي الأميركي» قد يرفع سعر الفائدة بمعدل أكبر من المتوقع في الآونة الأخيرة. وتؤثر أسعار الفائدة المرتفعة على جاذبية الذهب؛ نظراً إلى أنها ترفع تكلفة الفرصة البديلة لحيازة المعدن النفيس الذي لا يدر فائدة. وقال وانغ تاو؛ المحلل الفني في «رويترز»، إن الذهب قد يقفز في المعاملات الفورية إلى 1783 دولاراً للأوقية قبل أن يواصل انخفاضه صوب 1766 دولاراً للأوقية.

وبالنسبة إلى المعادن النفيسة الأخرى، ارتفعت الفضة في المعاملات الفورية 0.5 في المائة إلى 22.37 دولار للأوقية، وصعد البلاتين 0.1 في المائة إلى 998.63 دولار للأوقية، وزاد البلاديوم 0.5 في المائة إلى 1885.75 دولار للأوقية.

8:25 دقيقه

الأسواق تعود لمربع «وتيرة الفائدة»

https://aawsat.com/home/article/4029141/%D8%A7%D9%84%D8%A3%D8%B3%D9%88%D8%A7%D9%82-%D8%AA%D8%B9%D9%88%D8%AF-%D9%84%D9%85%D8%B1%D8%A8%D8%B9-%C2%AB%D9%88%D8%AA%D9%8A%D8%B1%D8%A9-%D8%A7%D9%84%D9%81%D8%A7%D8%A6%D8%AF%D8%A9%C2%BB

الأسواق تعود لمربع «وتيرة الفائدة»

عقب نشاط أكبر من المتوقع لـ«الخدمات» الأميركي

شعار بنك «غولدمان ساكس» على شاشة بالطابق الأرضي في «بورصة نيويورك»... (رويترز)

الأسواق تعود لمربع «وتيرة الفائدة»

شعار بنك «غولدمان ساكس» على شاشة بالطابق الأرضي في «بورصة نيويورك»... (رويترز)

مواضيع

مقالات ذات صلة

لم تشترك بعد

انشئ حساباً خاصاً بك لتحصل على أخبار مخصصة لك ولتتمتع بخاصية حفظ المقالات وتتلقى نشراتنا البريدية المتنوعة