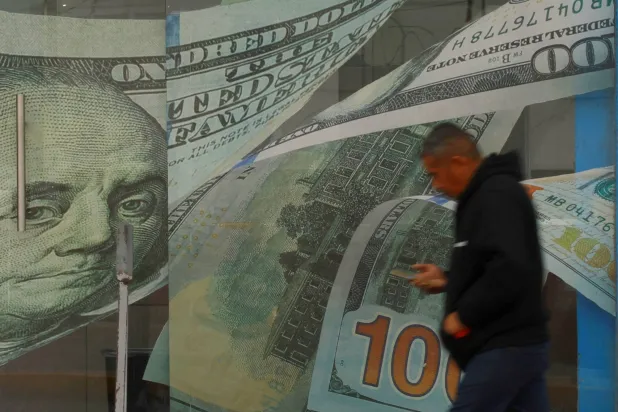

صرحت وزيرة الخزانة الأميركية، جانيت يلين، بأنه سيكون من الضروري على الأرجح رفع معدلات الفائدة في الولايات المتحدة «قليلاً» لتجنب ارتفاع نشاط مفرط للاقتصاد مرتبط بخطط الاستثمار التي قدمها الرئيس جو بايدن.

وشكلت تصريحات يلين «عاصفة صغيرة» أدت إلى هزة في أسواق المال مساء الثلاثاء، ما اضطرها للتوضيح في وقت لاحق، بأن تصريحاتها ليست توقعات ولا توصيات للاحتياطي الفيدرالي برفع معدلات الفائدة.

وبعد حصوله على موافقة على خطة أولى للإنقاذ بقيمة 1.9 تريليون دولار، في مارس (آذار) الماضي، عرض بايدن اقتراحين إضافيين تبلغ قيمتهما الإجمالية نحو 4 تريليونات دولار على مدى عقد، يمولان بشكل أساسي من زيادة الضرائب على الشركات الكبرى والأميركيين الأكثر ثراء.

وقالت يلين، في مؤتمر نظمته مجلة «ذي أتلانتيك»، إنه «قد يكون من الضروري رفع معدلات الفائدة قليلاً لضمان عدم حصول نشاط مفرط لاقتصادنا، وإن كانت النفقات الإضافية (المتعلقة بخطط الاستثمار) ضئيلة نسبياً، قياساً بحجم الاقتصاد».

ويتم تحديد معدلات الفائدة من قبل الاحتياطي الفيدرالي الأميركي الذي يقوم بمهام البنك المركزي، والذي قام بتخفيضها إلى هامش بين الصفر و0.25 في المائة في مارس (آذار) 2020 لدعم الاقتصاد، في مواجهة المخاطر المرتبطة بوباء «كوفيد - 19».

وشكل تعليق يلين مفاجأة لأن الرئيسة السابقة للاحتياطي الفيدرالي تدرك الأهمية التي يتم إيلاؤها لاستقلالية المؤسسة حيال السلطة السياسية. وقالت في وقت لاحق، في منتدى نظمته صحيفة «وول ستريت جورنال» إن تصريحاتها «ليست توقعات ولا توصية»، مؤكدة أنها تولي هي شخصياً أهمية لهذه الاستقلالية.

ويؤكد رئيس الاحتياطي الفيدرالي، جيروم بأول، من جهته، أنه ما زال من السابق لأوانه التفكير في رفع معدلات الفائدة، لكن المخاوف ما زالت قائمة بشأن تضخم مرتفع جداً، تغذيه خطة الطوارئ التي تبلغ قيمتها تريليوني دولار تقريباً، وأقرت في مارس (آذار) الماضي، والخطتان الاستثماريتان اللتان قدمهما جو بايدن، وتتجاوز قيمتهما الإجمالية 3.8 تريليون دولار على مدى 10 سنوات.

وقالت يلين، الجمعة، إن «هذه استثمارات يحتاج إليها اقتصادنا ليكون تنافسياً منتجاً». وأضافت أن هذا التضخم -وهو الذي بلغ 2.3 في المائة في مارس (آذار) على مدى عام؛ أي أكثر من السقف الذي حدده الاحتياطي الفيدرالي بـ2 في المائة- مؤقت، مع «ضغوط على الأسعار» لمدة «نحو 6 أشهر»، مرتبطة باختناقات المصانع وقطاع النقل في مواجهة الطلب الكبير، وآثار انخفاض الأسعار، قياساً بعام 2020.

وقدم جو بايدن مؤخراً خطتين منفصلتين، تبلغ قيمة الأولى 1.8 تريليون دولار، ومدتها 10 سنوات، وهي مخصصة للعائلات الأميركية، بينما تبلغ قيمة الخطة الثانية للاستثمار في البنية التحتية تريليوني دولار، ومدتها 8 سنوات.

ويفترض أن يتم تمويل هذه الاستثمارات خصوصاً عبر زيادة الضرائب على الشركات الكبرى وعلى الأميركيين الأكثر ثراء.

وتحدثت يلين عن تقديرات تفيد بأن «الهوة» بين ما تجمعه الحكومة فعلياً من الضرائب وما يمكن أن تجمعه إذا دفع الجميع الضرائب المستحقة «تزيد على 7 تريليونات دولار خلال عقد». وشددت على أن الهدف هو «ردم هذه الهوة».ومع ذلك، لا يبدو الكونغرس قريباً من تبني هذه الإجراءات بسبب الخلافات في داخله. وقالت وزيرة الخزانة إن الولايات المتحدة قد تعود إلى التوظيف الكامل بدءاً من 2022.

وسيتم الإعلان عن معدل البطالة لشهر أبريل (نيسان) يوم الجمعة، بينما تفيد تقديرات بأنه تم إحداث نحو مليون وظيفة خلال الشهر.

ومن جهة أخرى، قال روبرت كابلان، رئيس بنك الاحتياطي الفيدرالي في دالاس، الثلاثاء، إنه يتوقع أن يرتفع التضخم في الولايات المتحدة في الأشهر المقبلة، قبل أن «يستقر» قرب 2.25 في المائة بحلول نهاية العام، مضيفاً أنه ما زال يحاول إدراك حجم الزيادة في التضخم التي ستبقى في الأعوام المقبلة.

وأبلغ كابلان ندوة مصرفية أن مجلس الاحتياطي «يراقب التضخم بعناية بالغة»، مشيراً إلى أن مصادر بقطاع الأعمال بدأوا يبلغونه أنهم يشعرون بأن حل تعطلات سلسلة الإمداد، وعوامل أخرى تدفع الأسعار للصعود، قد يستغرق وقتاً أطول مما كانوا يعتقدون. وفيما يتعلق بمسار التضخم في الأعوام الخمسة المقبلة، قال كابلان: «لا يوجد رأي قاطع حتى الآن، وأنا لا أعرف».

وفي غضون ذلك، أظهرت بيانات وزارة التجارة الأميركية الصادرة الثلاثاء ارتفاع عجز الميزان التجاري للولايات المتحدة خلال مارس (آذار) الماضي إلى 74.4 مليار دولار، مقابل 70.5 مليار دولار وفقاً للبيانات المعدلة خلال فبراير (شباط) الماضي.

وجاءت زيادة العجز التجاري بسبب ارتفاع قيمة الواردات بنسبة 6.3 في المائة إلى 274.5 مليار دولار، بعد تراجعها خلال فبراير (شباط) بنسبة 0.7 في المائة إلى 258.1 مليار دولار. وفي الوقت نفسه، ارتفعت قيمة الصادرات الأميركية خلال مارس (آذار) بنسبة 6.6 في المائة إلى 200 مليار دولار، بعد تراجعها في فبراير (شباط) بنسبة 2.4 في المائة إلى 187.6 مليار دولار.

9:11 دقيقه

يلين تلملم عاصفة «التعدي على الفيدرالي»

https://aawsat.com/home/article/2957836/%D9%8A%D9%84%D9%8A%D9%86-%D8%AA%D9%84%D9%85%D9%84%D9%85-%D8%B9%D8%A7%D8%B5%D9%81%D8%A9-%C2%AB%D8%A7%D9%84%D8%AA%D8%B9%D8%AF%D9%8A-%D8%B9%D9%84%D9%89-%D8%A7%D9%84%D9%81%D9%8A%D8%AF%D8%B1%D8%A7%D9%84%D9%8A%C2%BB

يلين تلملم عاصفة «التعدي على الفيدرالي»

هوّنت من شأن التضخم ومخاوف الفائدة

تسببت وزيرة الخزانة الأميركية جانيت يلين في عاصفة لبعض الوقت بالأسواق بعد تصريحات فهمت على أنها تدخل محتمل في عمل {الاحتياطي الفيدرالي} (أ.ف.ب)

يلين تلملم عاصفة «التعدي على الفيدرالي»

تسببت وزيرة الخزانة الأميركية جانيت يلين في عاصفة لبعض الوقت بالأسواق بعد تصريحات فهمت على أنها تدخل محتمل في عمل {الاحتياطي الفيدرالي} (أ.ف.ب)

مواضيع

مقالات ذات صلة

لم تشترك بعد

انشئ حساباً خاصاً بك لتحصل على أخبار مخصصة لك ولتتمتع بخاصية حفظ المقالات وتتلقى نشراتنا البريدية المتنوعة