أعلنت حكومة الرئيس المكسيكي المنتخب حديثاً، أندريا مانويل لوبيز أوبرادور، مشروع الموازنة العامة لسنة 2019، وبينما من المنتظر أن يقر البرلمان الموازنة قبل نهاية العام الحالي، فقد راقبت الأسواق بحرص المؤشرات المالية المعلنة فيها باعتبارها أول اختبار لسياسات الرئيس الجديد القادم من تيار اليسار.

ورأت وكالة «رويترز» أن المشروع الجديد للموازنة حاول أن يوازن بين تطبيق إجراءات تطمئن المستثمرين تجاه الرئيس الجديد، وبين التعهد للمواطنين بزيادة نفقات الرفاه. بينما ركزت صحيفة الفاينانشيال تايمز في تغطيتها الصحافية لإعلان الموازنة أن الرئيس الجديد يتعهد بتسجيل الموازنة فائضاً أولياً في الميزان المالي للموازنة دون فرض ضرائب جديدة.

وأثار الرئيس الجديد قلق المستثمرين، خاصة بعد أن أعلن في 29 أكتوبر (تشرين الأول) الماضي عن إلغائه مشروعاً لإنشاء مطار جديد بقيمة 13 مليار دولار، خاصة مع اعتماده في أخذ القرار على تصويت للمواطنين لا يعد شرعياً.

وأثر إلغاء مشروع المطار سلبا على العملة المحلية والسندات والأسهم المكسيكية، لكن الرئيس زعم أن تكاليف المشروع كانت مرتفعة للغاية وشابه ممارسات فاسدة. وبعدها سعت الحكومة لإبرام اتفاق مع مالكي السندات التي تم إصدارها لتمويل مشروع المطار، ولا يزال النزاع قائماً بين الحكومة وملاك السندات، وهو من عوامل عدم اليقين بشأن البلاد.

وتستهدف الموازنة الجديدة أن يسجل الميزان المالي الأولي، الذي يستبعد نفقات الفائدة، فائضاً بنسبة 1 في المائة من الناتج المحلي الإجمالي، وهو مؤشر على التزام الحكومة اليسارية بالانضباط المالي. وتفوق تلك النسبة الفائض الأولي المسجل في العام الحالي والذي بلغ 0.7 في المائة. وقال راؤول فليز، الاقتصادي في مركز أبحاث بالمكسيك، لوكالة «رويترز»، إن مشروع الموازنة لا ينطوي على أي إجراءات «جنونية» وأن المؤشرات المالية كانت متوقعة إلى حد كبير.

وتم تجنيب 252 مليار بيزو (نحو 12.4 مليار دولار) لمشروعات ذات أولوية تشمل توجيه 100 مليار بيزو لمضاعفة معاشات الفئات المسنة، و44.3 مليار بيزو لتوفير المنح الدراسية والتدريب المهني لـ2.6 مليون شاب الذين لا يعملون ولا يدرسون.

وبحسب وزير المالية المكسيكي، كارلوس أورزوا، فإن الحكومة تطبق تقشفاً صارماً وفي نفس الوقت تعيد توجيه النفقات إلى الرفاه ومشروعات البنية الأساسية. وبعد أسبوعين من وصوله للرئاسة، دخل الرئيس أوبرادور في مواجهة مع المحكمة العليا بشأن خططه لتطبيق قانون جديد يفرض عدم حصول أي موظف في الخدمة العامة على أجر يفوق رئيس البلاد. حيث يحاول الرئيس الجديد أن يقلص من نفقات الوزارات لتوفير التمويل لخططه الأخرى في الإنفاق.

لكن أوبرادور يؤكد في تصريحاته على أن خططه لتخفيض الأجور الحكومية ستقتصر على الفئات العليا من البيروقراطية، وأن الموظفين الأقل دخلاً ستزيد رواتبهم.

وتتوقع الموازنة تحقيق إيرادات بقيمة 5.3 تريليون بيزو، نحو 20 في المائة منها تأتي من إيرادات النفط، و62.3 في المائة تأتي من الضرائب.

وعلى مستوى مؤشرات الاقتصاد، يرجح مشروع الموازنة أن يسجل الناتج المحلي الإجمالي انخفاضاً طفيفاً في النمو إلى 2 في المائة خلال العام المقبل، مقابل النمو المقدر في 2018 بـ2.3 في المائة.

وتقول الفاينانشيال تايمز إن تقديرات الحكومة للنمو في العام المقبل تزيد بشكل طفيف عن توقعات السوق، والتي تتراوح بين نمو بـ1.8 إلى 1.9 في المائة، بينما قال وزير المالية المكسيكي إن الحكومة تتوقع أن يكون النمو الاقتصادي العام المقبل بأكثر من 2 في المائة، لكنها فضلت وضع توقعات محافظة في الموازنة.

وتوقعت الموازنة أن يبلغ معدل التضخم العام المقبل 3.4 في المائة، مقارنة بتوقعات السوق 3.95 في المائة، وفقاً للصحيفة البريطانية.

ورجحت الحكومة أن يكون متوسط سعر الدولار 20 بيزو، وهو ما يقترب من المستويات الحالية، وتتوقع المستويات الخاصة بإنتاج النفط تقريباً للعام المقبل عند 1.8 مليون برميل يومياً.

وتراقب الأسواق الوضع المالي لشركة النفط الحكومية المثقلة بالديون، «بترولس ماكسيكانوس»، والتي تعهد أوبرادور بمساندتها. وتستهدف الموازنة الجديدة زيادة تمويل الشركة بنحو 14 في المائة.

10:45 دقيقه

المكسيك تتبع سياسة إمساك العصا من المنتصف في الموازنة الجديدة

https://aawsat.com/home/article/1507691/%D8%A7%D9%84%D9%85%D9%83%D8%B3%D9%8A%D9%83-%D8%AA%D8%AA%D8%A8%D8%B9-%D8%B3%D9%8A%D8%A7%D8%B3%D8%A9-%D8%A5%D9%85%D8%B3%D8%A7%D9%83-%D8%A7%D9%84%D8%B9%D8%B5%D8%A7-%D9%85%D9%86-%D8%A7%D9%84%D9%85%D9%86%D8%AA%D8%B5%D9%81-%D9%81%D9%8A-%D8%A7%D9%84%D9%85%D9%88%D8%A7%D8%B2%D9%86%D8%A9-%D8%A7%D9%84%D8%AC%D8%AF%D9%8A%D8%AF%D8%A9

المكسيك تتبع سياسة إمساك العصا من المنتصف في الموازنة الجديدة

حكومة أوبرادور تمزج بين التقشف الصارم والإنفاق على الرفاه

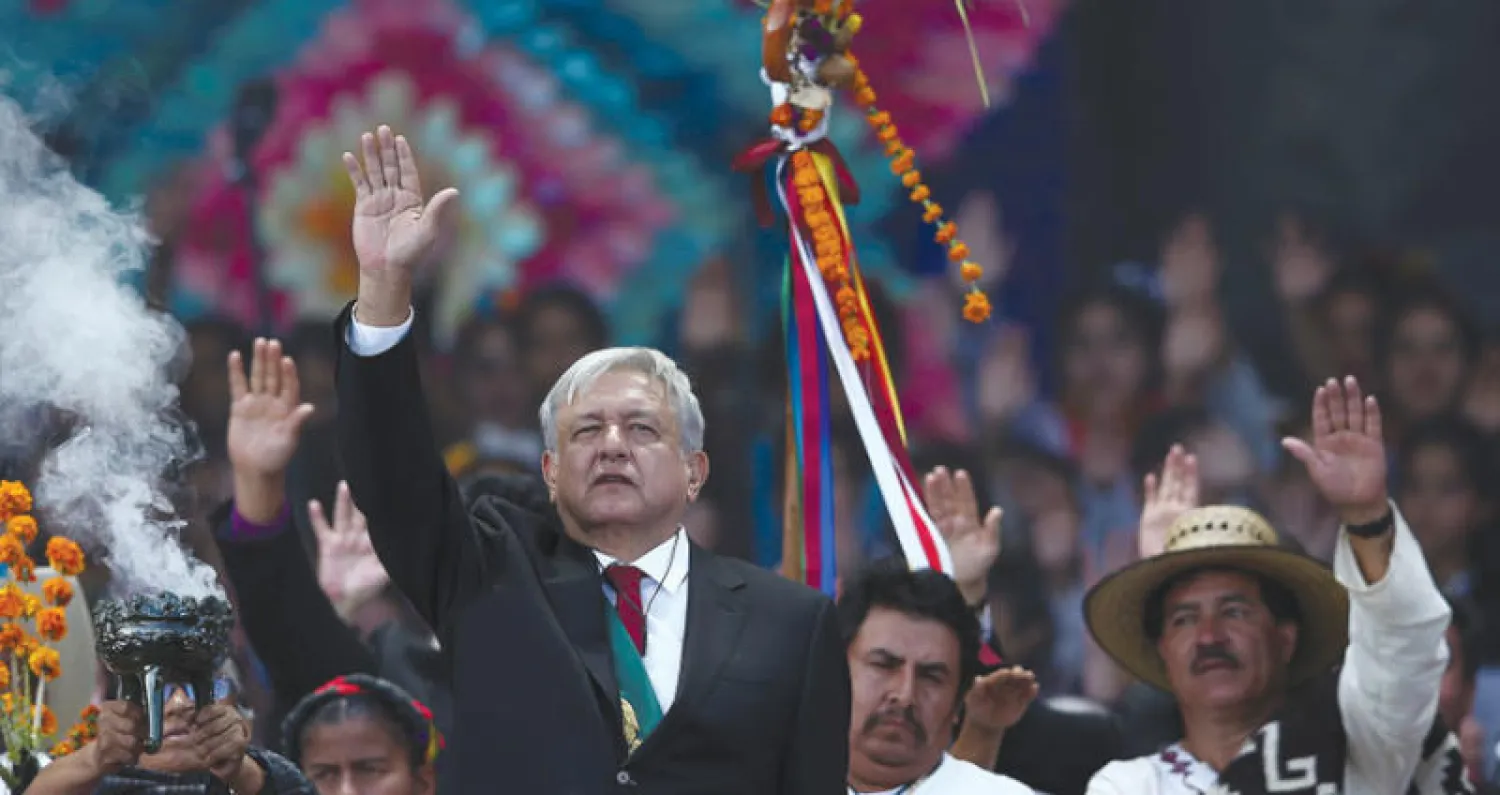

وضعت حكومة الرئيس المكسيكي المنتخب حديثاً أندريا لوبيز أوبرادور مشروع موازنة متوازناً لطمأنة الأسواق (رويترز)

- القاهرة: محمد جاد

- القاهرة: محمد جاد

المكسيك تتبع سياسة إمساك العصا من المنتصف في الموازنة الجديدة

وضعت حكومة الرئيس المكسيكي المنتخب حديثاً أندريا لوبيز أوبرادور مشروع موازنة متوازناً لطمأنة الأسواق (رويترز)

مواضيع

لم تشترك بعد

انشئ حساباً خاصاً بك لتحصل على أخبار مخصصة لك ولتتمتع بخاصية حفظ المقالات وتتلقى نشراتنا البريدية المتنوعة