في خضم عالم متقلب ومقسم، حيث يواجه النظام الدولي ومؤسسات التمويل التنموي ضغوطاً متزايدة، تبرز قضية واحدة تتفق عليها الدول الغنية والمقرضون متعددو الأطراف: الحاجة الملحة إلى المزيد من الشفافية في ديون الاقتصادات الناشئة.

وقد أطلق البنك الدولي في شهر يونيو (حزيران) الماضي دعوة إلى الشفافية «الجذرية» للديون، كما وضعت الولايات المتحدة الشفافية هدفاً رئيساً للمؤسسات المالية الدولية تحت قيادتها.

إلا أن الدول الأكثر عرضة للمخاطر، والتي تُعرف بـ«الأسواق الواعدة»، اتجهت في السنوات الأخيرة نحو ترتيبات اقتراض خاصة، وأكثر تعقيداً وإبداعاً، مما يقوض بشكل غير مقصود وضوح شروط ديونها، وفق «رويترز».

مخاطر «ظلام الديْن»

تشير الخبيرة القانونية آنا جيلبرن، أستاذة القانون في جامعة جورج تاون والمتخصصة في قضايا الديون، إلى أن الجميع يدعم الشفافية، لكن «مهما كانت بنود السرية، فإننا نرى توثيقاً أقل بكثير للقروض التجارية المصرفية، وغيرها من القروض الخاصة».

وتضيف أن القروض المضمونة بضمانات، والمقدمة لبلدان تمر بضائقة وتواجه خيارات محدودة لجمع الأموال، تثير مشكلات خاصة. وتؤكد: «هذا يعني أن كل شيء يتجه نحو الظلام فيما يتعلق بشفافية الديون».

ارتفاع إقبال الأسواق الواعدة على التمويل «غير التقليدي»

سعت دول تتراوح بين بنما وكولومبيا وأنغولا والكاميرون إلى تجاوز تكاليف السندات المرتفعة ذات العوائد المزدوجة من خلال البحث عن قروض «أقل تقليدية»، تشمل التوظيف الخاص، والقروض المدعومة بالموارد، أو مقايضات الديون المعقدة التي تتطلب ضمانات.

ورغم أن هذه الممارسات ليست خاطئة في حد ذاتها، فإنها تعني أن شروط تلك الديون –التكلفة والضمانات، بل وحتى أحياناً مدة القرض أو مبلغه– ليست عامة. هذا يتناقض بشكل صارخ مع إصدارات السندات الدولية التي تُنشر شروطها للعامة.

ويصف بعض المستثمرين هذا الاقتراض بأنه طريقة ذكية لتجاوز الأوقات التي تكون فيها أسواق السندات العامة صعبة المنال. لكن آخرين يحذرون من أن ذلك يجعل حجم الدين الإجمالي أقل شفافية. وفي هذا الصدد، حذر رضا باقر، رئيس استشارات الديون السيادية في «ألفاريز آند مارسال»، من أن أدوات الاقتراض المخفية هذه تجعل مفهوم «الدائن المفضل» أكثر تعقيداً بالنسبة لمؤسسات مثل صندوق النقد الدولي.

العودة إلى السوق ستكون بأثمان باهظة

قدّرت ورقة بحثية لصندوق النقد الدولي أن الإقراض الخاص للدول منخفضة الدخل، بخلاف السندات الدولية، ارتفع بوصفه نسبة مئوية من ديونها العامة والمضمونة من 6 في المائة في نهاية عام 2010 إلى 10 في المائة في نهاية عام 2023.

وقد سعت الحكومات إلى مصادر تمويل أرخص، مثل القروض المدعومة من مؤسسات التمويل التنموي، وإلى المزيد من «الإبداع» عبر التوظيف الخاص، وتسهيلات الاقتراض بالعملات المختلفة:

نيجيريا، على سبيل المثال، قامت في الماضي بتأمين قروض مدعومة بالنفط الخام.

أنغولا اختارت صفقة «مقايضة العائد الإجمالي» بقيمة مليار دولار مع «جيه بي مورغان»، باستخدام سندات موظفة خصيصاً على أنها ضمان.

ويرى آرون جرهان، المدير المشارك للديون في الأسواق الناشئة في «أفيڤا» للمستثمرين، أن دولاً مثل كولومبيا وبنما حققت نجاحاً في هذه الصفقات لتجنب الأسواق العامة. لكنه يحذر من أنه سيتعين على هذه الدول العودة إلى أسواق رأس المال العامة قريباً بسبب الحجم الهائل لاحتياجاتها التمويلية.

الشفافية المفقودة ترفع الفائدة على المقترضين

عندما تعود هذه الدول إلى الأسواق العامة، فسيحتاج المستثمرون إلى تحليل ديونها غير الشفافة لتحديد المبلغ الذي يمكن للحكومات اقتراضه وسداده بشكل مستدام.

وتشير إلينا ثيودوراكوبولو، مديرة محفظة في مانولايف لإدارة الاستثمار، إلى أنه إذا لم تتوفر الشفافية الكافية، فإن ذلك «سيترجم إلى عائد أعلى يجب عليك مواجهته إذا أردت الوصول إلى السوق».

بينما تصر الدول على أن هذه الصفقات وفرت عليها المال، إلا أن المخاطر تبقى قائمة. فأنغولا، التي تدرس تمديد مقايضة العائد الإجمالي مع «جيه بي مورغان»، اعترفت بالرغم من توفير التكاليف بوجود مخاطر، خاصة بعد أن تعرضت لطلب تغطية هامش مؤقت بقيمة 200 مليون دولار عند انزلاق أسعار النفط.

تعقيدات إعادة هيكلة الديون الخاصة

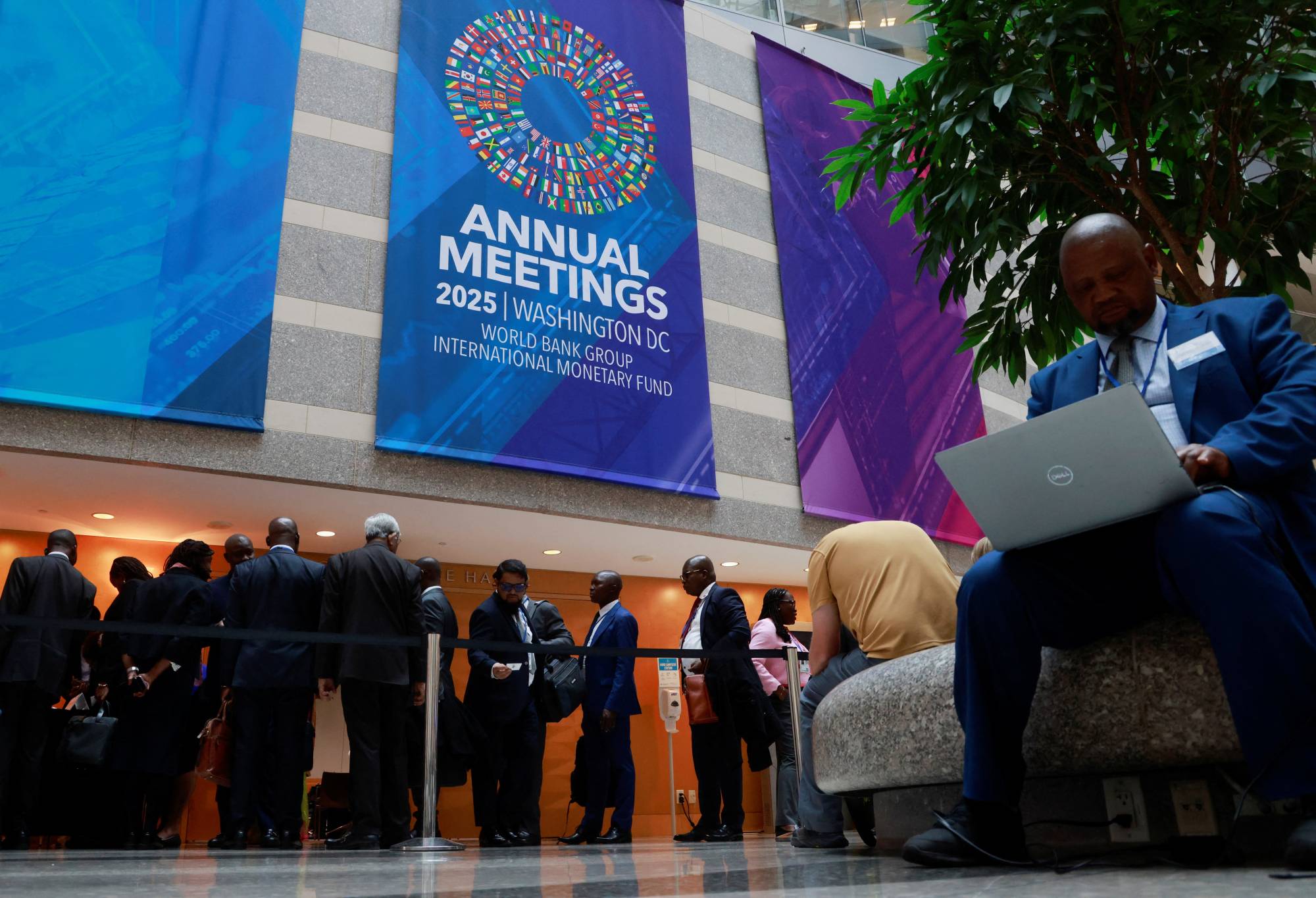

تعد مشكلة إعادة هيكلة الديون الخاصة إحدى القضايا الرئيسة التي ستحاول المائدة المستديرة للديون السيادية العالمية معالجتها في الاجتماعات السنوية لصندوق النقد والبنك الدوليين هذا الأسبوع.

هذه المشكلة كانت سبباً في إبقاء زامبيا وغانا في حالة تعثر لفترة أطول من المتوقع. وقد قللت الحكومات والمستشارون من تقدير مدى صعوبة تفكيك هذه الديون الخاصة، وتحديد من يحملها، وبأي شروط، وما إذا كانت هناك ضمانات تضع دائناً معيناً في مقدمة قائمة السداد.

ويؤكد ثيس لوو، مدير محفظة في «ناينتي وان»، أن «أي شيء غامض ولو بشكل هامشي يزيد من التعقيد»، وأن هذا الغموض «يؤدي إلى زيادة المخاطر» في نهاية المطاف.