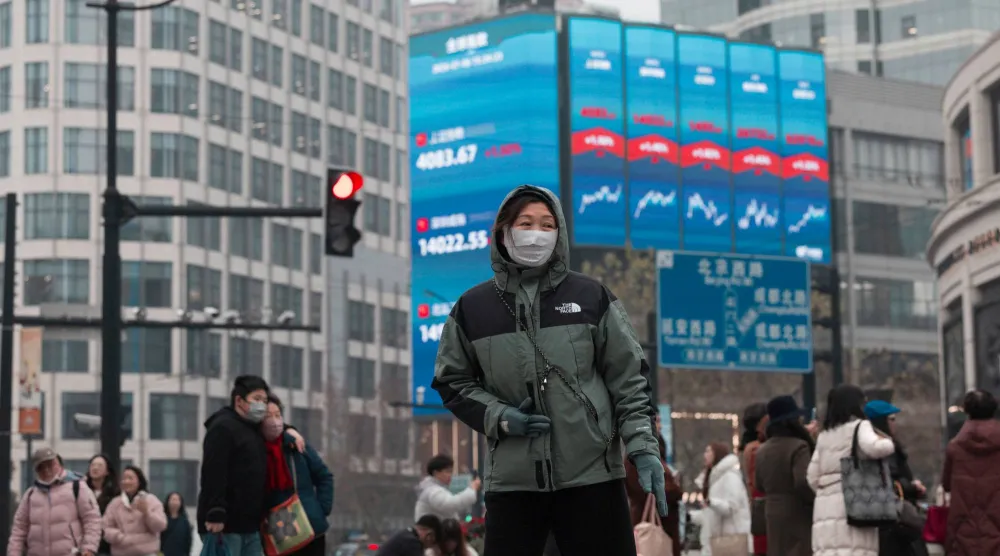

يشهد العالم النامي موجة إقبال استثماري غير مسبوقة، حيث يتسابق المستثمرون للاستحواذ على الأصول المختلفة في الأسواق الناشئة، مدفوعين بتراجع الدولار الأميركي وانخفاض تقييمات الأسهم. وقد أدت هذه العوامل مجتمعة إلى أكبر صعود في أسهم الأسواق الناشئة منذ أكثر من 15 عاماً، في إشارة إلى انتهاء «العقد الضائع» الذي سيطرت فيه الأسواق الأميركية على المشهد العالمي، وفق صحيفة «فاينانشال تايمز».

تفوق الأسواق الناشئة على الاقتصادات المتقدمة

سجل مؤشر «MSCI» القياسي لأسهم الأسواق الناشئة ارتفاعاً مذهلاً بنسبة 28 في المائة منذ بداية العام الحالي، وهو أكبر مكسب يحققه المؤشر في الفترة نفسها منذ عام 2009، بينما ارتفع مؤشر «جي بي مورغان» للسندات الحكومية التي تبيعها الدول النامية بعملاتها المحلية بنسبة 16 في المائة، في انتعاش متنامٍ من «عقد ضائع» في ظل الأسواق الأميركية.

وتجاوز ارتفاع أسهم الأسواق الناشئة المكاسب في الاقتصادات المتقدمة بكثير؛ حيث ارتفع مؤشر «MSCI» لأسهم الأسواق المتقدمة بأقل من 17 في المائة حتى الآن هذا العام.

ويمثل هذا تحولاً ملحوظاً عن العقد ونصف العقد الماضيين. وكان أداء أسهم الأسواق الناشئة أقل بكثير من أحد أعظم الارتفاعات الأميركية في التاريخ بين عامي 2010 و2024، حيث حقق مؤشر «MSCI» مكاسب أقل من 9 في المائة خلال تلك الفترة بأكملها بعد انهيار ارتفاع ما بعد عام 2001 إلى دورات من الازدهار والكساد.

وقال إيان سيمونز، كبير مديري المحافظ الاستثمارية في «فييرا كابيتال»: «بعد 15 عاماً من الأداء المتواضع للغاية، بدأت الأمور تتحسن أخيراً، والمتغير الأهم هو الدولار». وأضاف: «سواءً كان ذلك عن قصد أو عن غير قصد، يبدو أن الرئيس دونالد ترمب قد هندس لضعف الدولار».

وعادةً ما يؤدي ضعف الدولار إلى تخفيف الأعباء المالية على الدول النامية، لا سيما عبر خفض تكلفة خدمة الديون المقومة بالعملة الأميركية. كما أن تحول «الاحتياطي الفيدرالي» نحو خفض أسعار الفائدة يدعم الرهانات الممولة بالدولار على سندات العملة المحلية ذات العائدات الحقيقية المرتفعة المعدلة حسب التضخم. ويشير داميان بوشيه، كبير مسؤولي الاستثمار في «برينسيبال فينيستير»، إلى أن نحو نصف العائد المسجل في مؤشر السندات المحلية لهذا العام، يعود إلى تحركات أسعار الصرف.

عائدات حقيقية مرتفعة تجذب رؤوس الأموال

بقيت العائدات الحقيقية (المعدلة حسب التضخم) مرتفعة في الأسواق الناشئة، ويعود ذلك إلى حذر البنوك المركزية في الاقتصادات الكبرى؛ مثل البرازيل وجنوب أفريقيا، من تخفيض أسعار الفائدة هذا العام. وفي دول أخرى ذات موازين مدفوعات هشة مثل تركيا، تم الإبقاء على أسعار فائدة مزدوجة لضمان جذب رؤوس الأموال الأجنبية.

ويستمر صعود السندات المقومة بالعملة المحلية - وهو الأكبر منذ عام 2016 - حتى في ظل أزمة الديون المتفاقمة بالأرجنتين، التي خرجت الآن من دائرة اهتمام معظم المستثمرين العالميين. واستجابةً لارتفاع طلب المستثمرين، وصل إصدار السندات الحكومية بالعملة المحلية في 17 سوقاً ناشئة خارج الصين إلى مستوى قياسي بلغ مليار دولار هذا العام.

موجة الذكاء الاصطناعي تعزز أسهم آسيا

يمتد جنون الرهانات العالمية على الذكاء الاصطناعي إلى الأسواق الناشئة التي تهيمن على إنتاج الرقائق الإلكترونية؛ فقد سجل مؤشرا كوسبي الكوري الجنوبي وتايكس التايواني ارتفاعات قياسية في الأيام الأخيرة، مع زيادة الرهانات على مصنعي الرقائق ومعدات الطاقة الضرورية لمراكز بيانات الذكاء الاصطناعي.

لدرجة أن القيمة السوقية لشركة تايوان لتصنيع أشباه الموصلات (TSMC)، أكبر شركة لتصنيع الرقائق في العالم، ارتفعت لتشكل أسهمها حوالي 11 في المائة من مؤشر MSCI القياسي للأسواق الناشئة، وهي نسبة تتجاوز حصة أسهم معظم الدول الأخرى في المؤشر.

«أفول الاستثناء الأميركي» يقود التحول

يرى بعض مديري الصناديق أن هذا الانتعاش يعكس «أفول ظاهرة الاستثناء الأميركي، حيث تتصرف الولايات المتحدة بشكل مشابه للأسواق الناشئة نفسها» من خلال صناعة سياسات متقلبة وغير منتظمة. وصرّح أحد مديري الصناديق بأن المستثمرين «ينظرون إلى أماكن أخرى» عندما يظهر كثير من السمات التقليدية للأسواق الناشئة في أكبر سوق (متقدمة) في العالم.

ويعزى جزء كبير من مكاسب أسهم الأسواق الناشئة لهذا العام إلى «إعادة التقييم» (Re-rating)، مما يعني زيادة في نسبة سعر السهم إلى الأرباح المتوقعة للشركة. وعلى هذا الأساس، لا تزال أسهم الأسواق الناشئة رخيصة نسبياً مقارنة بالأسهم الأميركية؛ حيث تُسعّر أسهم مؤشر «MSCI» عند نحو 14 ضعفاً لأرباحها المتوقعة للعام المقبل، مقابل نحو 23 ضعفاً لمؤشر «ستاندرد آند بورز» الأميركي.

وعلى الرغم من هذا الأداء القوي، لا يزال تدفق الأموال الإجمالي إلى أسهم وسندات الأسواق الناشئة متأخراً عن حجم الارتفاع. ويؤكد الخبراء أن هذه الأسواق «لا تزال مُنخفضة الملكية ومُقلة التخصيص حالياً».