تمر الأسواق المالية العالمية اليوم بمرحلة «إعادة ضبط» لبنيتها الأساسية، وهي لحظة تاريخية تتجاوز في أبعادها مجرد التقلبات العابرة لتشكل تحولاً هيكلياً في جوهر النظام النقدي. ففي ظل توسع مالي غير مسبوق وتصاعد وتيرة التجاذبات الجيوسياسية، لم يعد المستثمرون المؤسساتيون والهيئات السيادية ينظرون إلى الأصول الاحتياطية التقليدية بصفتها خيارات آمنة بالمطلق، بل بدأوا في إعادة تعريف مفهوم الأمان والسيادة النقدية من منظور جديد يركز على استقلالية الأصول وحصانتها ضد المخاطر الائتمانية والسياسية.

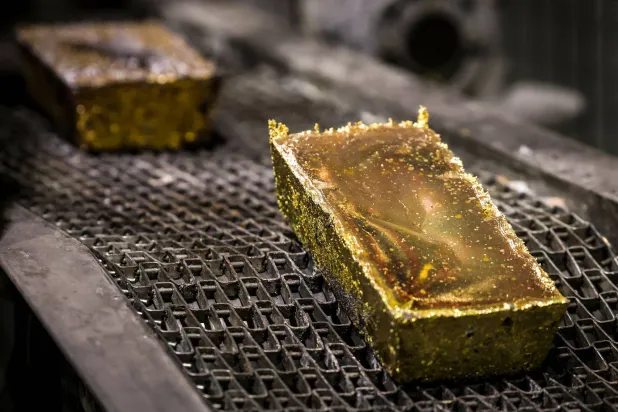

وفي قلب هذا المشهد المتغير، استعاد الذهب بريقه ليس بصفته سلعة استثمارية فحسب، بل بصفته ركيزة نقدية صلبة تتحدى القواعد التقليدية التي حكمت الأسواق لعقود. فالمعدن الأصفر اليوم لا يتحرك لمجرد ملاحقة التضخم أو استجابةً لتقلبات أسعار الفائدة، بل بات يمثل «الأصل المحايد» الذي تلجأ إليه المؤسسات الكبرى لإعادة هيكلة محافظها وحماية سيادتها المالية. هذا التحول يعكس قناعة عالمية متزايدة بأن الذهب هو المستودع الوحيد للقيمة الذي لا يرتبط بوعود دولة أو استقرار نظام مالي بعينه؛ ما يجعله المحور الأساسي لنظام مالي عالمي جديد يتشكل في الأفق.

رحلة الذهب نحو 4500 دولار

تُرجم هذا الزخم فعلياً في الأداء الاستثنائي للمعدن الأصفر، الذي لم يكتفِ بتجاوز التوقعات، بل نجح في تحطيم حواجز نفسية وتاريخية كبرى؛ حيث قفز فوق مستويات 3000 و4000 دولار في رحلة خاطفة لم تتجاوز سبعة أشهر، ليصل إلى ذروة قياسية غير مسبوقة لامست 4530.60 دولار للأوقية. ومع تحقيقه مكاسب سنوية تجاوزت 72 في المائة، دوّن الذهب في عام 2025 أقوى أداء له منذ أواخر السبعينات، وهو ما يعكس تحولاً استراتيجياً عميقاً في فكر المستثمرين، الذين سارعوا لزيادة ثقل الذهب في محافظهم بصفته منصةَ انطلاق آمنة بانتظار اتضاح ملامح المشهد الاقتصادي لعام 2026.

هذا الارتفاع التاريخي لم يكن وليد المصادفة، بل جاء ثمرة تضافر عوامل هيكلية ومالية معقدة، أبرزها الضغوط المالية المتزايدة وتراجع اليقين بجدوى الأصول التقليدية التي كانت تُصنف يوماً بأنها «خالية من المخاطر». وتؤكد التحليلات الاقتصادية الرصينة أن هذه القفزات السعرية ليست مجرد موجة مضاربات عابرة أو «فقاعة» لحظية، بل هي نتاج عملية إعادة تنظيم شاملة لهيكلية الأسواق العالمية؛ حيث يجري حالياً إعادة تخصيص رؤوس الأموال على مستوى دولي لتعيد للذهب مكانته التاريخية بصفته حجرَ زاوية في بناء المحافظ الاستثمارية الحديثة والأكثر مرونة.

البنوك المركزية: محركات الطلب المؤسسي على الذهب

نفذت البنوك المركزية أكبر حملة تراكم للذهب في التاريخ الحديث، حيث بلغ صافي المشتريات الرسمية 1.044.6 طن في 2024، ليشكل ثالث أعلى معدل زيادة سنوي منذ عام 1950. وعلى الرغم من انخفاض طفيف قدره 6.2 طن مقارنة بعام 2023، فإن الرقم يظل على مقربة من أعلى مستوى تاريخي عند 1.136 طن في 2022.

عند المقارنة بالأساسيات التاريخية، يظهر أن البنوك المركزية كانت تشتري في المتوسط 473 طن سنوياً بين 2010 و2021، بينما بلغ متوسط الفترة 2022 - 2024 نحو 1.075 طن سنوياً؛ ما يعكس زيادة تصل إلى 127 في المائة فوق متوسط العقد السابق. هذا التسارع يعكس توجهاً مؤسسياً مدروساً، لا مجرد استجابة لفرص السوق العشوائية.

وتوضح البيانات الجغرافية لمشتريات الذهب استراتيجيات إقليمية محددة:

- آسيا الناشئة: تعمل على تنويع الاحتياطيات وتقليص نسبة الدولار إلى أقل من 60 في المائة، تحوطاً ضد العقوبات التجارية وتصاعد التوترات.

- الشرق الأوسط: يُستخدم الذهب ضمن استراتيجيات إعادة تدوير عائدات النفط، وحماية المحافظ من المخاطر الإقليمية.

- أوروبا الشرقية: تركز على تعزيز السيادة النقدية وحماية العملات المحلية من الصدمات الخارجية.

- أميركا اللاتينية: تعتمد الذهب وسيلةَ تحوطٍ ضد التضخم وانخفاض قيمة العملات المحلية.

يمثل هذا الانتشار العالمي، بما في ذلك الدول المتحالفة تقليدياً مع الولايات المتحدة، إشارة واضحة إلى أن الطلب على الذهب ليس مدفوعاً فقط بالسياسة، بل بالقلق البنيوي المستمر بشأن أطر الاحتياطيات النقدية العالمية.

إعادة تقييم الاحتياطيات ومسار «إلغاء الدولار»

أدى إعلان الإدارة الأميركية في ربيع 2024 عن نيتها تصفية نحو 300 مليار دولار من الأصول الروسية المجمدة إلى إعادة تقييم واسعة حول أمان الاحتياطيات. حتى السندات الأميركية، التي كانت تُعدّ الملاذ الآمن الأمثل، أصبحت معرَّضة لمخاطر سياسية ومالية. هذا التطور دفع أكثر من 40 بنكاً مركزياً إلى تعديل استراتيجيات تخصيص الذهب، في حين زادت الصناديق السيادية نسب استثماراتها في الأصول غير الدولارية.

بدأت البنوك المركزية في تقليص تعرّضها للدولار، مدفوعة بتدهور الاستدامة المالية الأميركية. إذ يبلغ الدين العام الأميركي الحالي 38 تريليون دولار، مع عجز شهري بلغ 173.28 مليار دولار في نوفمبر (تشرين الثاني) 2025؛ ما يزيد من الضغوط على قدرة الاحتياطي الفيدرالي في رفع أسعار الفائدة بشكل حاد دون التأثير على الاستقرار المالي.

الدين العام الأميركي وأثره على السياسة النقدية

تختلف الديناميكيات المالية الراهنة للولايات المتحدة جذرياً عن السياقات التي صاحبت أزمات الذهب في العقود الماضية، حيث يواجه صانع القرار المالي واقعاً أكثر تعقيداً؛ فالعجز الهيكلي الذي استقر عند نحو 6 في المائة من الناتج المحلي الإجمالي خلال السنوات الثلاث الأخيرة، يبدو مثيراً للقلق عند مقارنته بنسبة 1.5 في المائة فقط في عام 1979. هذا الفارق الشاسع لا يعكس ضغوطاً آنية فحسب، بل يؤشر على تحديات غير مسبوقة تضيّق الخناق على فاعلية السياسة النقدية والقدرة على ضبط الموازنة العامة.

وعلاوة على ذلك، يرزح الاقتصاد تحت وطأة التزامات مالية حديثة لم تكن حاضرة في الأزمات السابقة، بدءاً من التكاليف المتصاعدة للتحولات الديموغرافية، مروراً بمتطلبات تحديث البنية التحتية المتهالكة وزيادة الإنفاق الدفاعي في ظل الاضطرابات العالمية، وصولاً إلى الاستثمارات الضخمة المطلوبة للتحول المناخي وأمن الطاقة. هذه الالتزامات المستمرة خلقت واقعاً يجد فيه التيسير النقدي نفسه الخيار الأكثر واقعية - أو ربما الأقل مرارة - لتمويل هذا العجز المتنامي؛ ما يعزز القناعة بأن الذهب بات يمثل التحوط الأمثل ضد مخاطر تآكل القيمة الورقية في ظل هذه الضغوط الهيكلية المستدامة.

التحول في استراتيجيات المحافظ الاستثمارية

تشهد المحافظ التقليدية القائمة على 60 في المائة أسهماً و40 في المائة سنداتٍ تحولاً نحو تخصيص 60 في المائة أسهماً، 20 في المائة سنداتٍ، و20 في المائة ذهباً. هذا التغيير يعكس إدراك المؤسسات أن السندات لم تعد توفر حماية كافية ضد التضخم، بينما الذهب أصبح الملاذ الأساسي ضد المخاطر المالية الهيكلية.

التبني الواسع لهذا النموذج سيخلق طلباً هائلاً على الذهب، حيث إن متوسط تخصيص الذهب في معظم المحافظ الحالية أقل من 1 في المائة؛ ما يعني أن تحقيق أهداف 20 في المائة سيتطلب تراكم آلاف الأطنان، وهو ما سيؤدي إلى استمرار الاتجاه الصعودي للأسعار.

ديناميات السوق والتقنيات المالية

ارتبط الذهب تاريخياً بعوائد السندات الحقيقية بشكل عكسي، لكن منذ أواخر 2022 انعكس هذا الترابط. فالزيادات الأخيرة في أسعار الفائدة تعكس الضغوط المالية السيادية وليس النمو الاقتصادي؛ ما يعزز دور الذهب بصفته أصلاً تحوّطياً ضد العجز والدين.

ويقارب إنتاج الذهب السنوي 3300 طن، مع نمو محدود 1 - 2 في المائة سنوياً، وارتفاع تكاليف الإنتاج، وتراجع جودة الخام، إضافة إلى متطلبات الالتزام بالمعايير البيئية والاجتماعية. نحو 30 في المائة من الإنتاج في مناطق جيوسياسية غير مستقرة؛ ما يجعل الإمدادات عرضة للصدمات.

وتشير البيانات إلى أن السوق الحالية لا تحمل سمات الفقاعة التقليدية، مثل ارتفاع مشاركة التجزئة المفرطة، والتغطية الإعلامية المكثفة، والرافعة المالية المفرطة. على العكس، الطلب مدفوع بالمؤسسات؛ ما يوفر دعماً هيكلياً للأسعار بعيداً عن المضاربة.

الذهب جسراً في النظام النقدي متعدد الأقطاب

تشير التحولات الراهنة إلى اتجاه نحو أنظمة احتياطية متعددة القطبية، حيث يعمل الذهب بوصفه جسراً محايداً بين مختلف الكتل النقدية. تطبيقات التكنولوجيا المالية، مثل التوكنز الرقمية المدعومة بالذهب، وسلسلة التوريد الرقمية، والعقود الذكية، تعزز من دور الذهب النقدي وتوسع استخداماته، مع الحفاظ على خصائصه بوصفه أصلاً لحفظ القيمة.

ولا تمثل تحركات سوق الذهب منذ مطلع عام 2025 مجرد طفرة سعرية عابرة، بل هي انعكاس لتحول هيكلي بعيد المدى في موازين الأسواق العالمية. هذا المسار الجديد مدفوع بتضافر عوامل جوهرية، تبدأ من تآكل الاستدامة المالية للقوى الاقتصادية الكبرى، ومروراً بتصاعد استخدام «الأسلحة النقدية» كأدوات في الصراعات الجيوسياسية، وصولاً إلى الثورة الصامتة في إعادة تخصيص المحافظ الاستثمارية وقيود العرض المادية.

وعليه، يعيد هذا التحول تثبيت مكانة الذهب بصفته ملاذاً نقدياً نهائياً ومستداماً، مدعوماً بطلب مؤسسي راسخ وقواعد هيكلية صلبة للأسعار. ومن خلال تجاوزه لموجات التقلب المضاربية التقليدية، يستعيد الذهب موقعه التاريخي الأصيل بصفته أصلاً نقدياً استراتيجياً لا غنى عنه؛ ليشكل بوصلة الأمان في نظام مالي عالمي يبحث عن التوازن في قلب عدم اليقين العالمي.