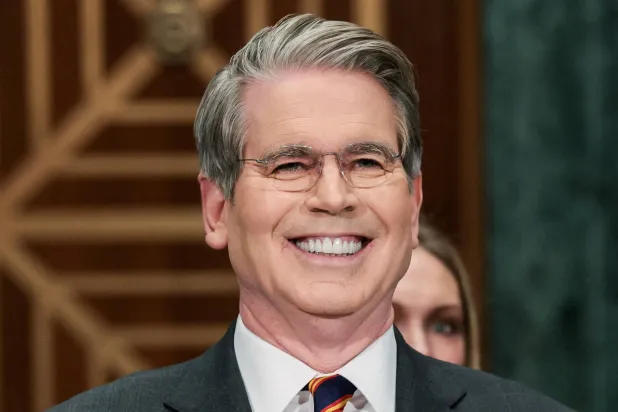

تتجه كل الأنظار نحو مصرف «الاحتياطي الفيدرالي»؛ حيث تعقد اللجنة الفيدرالية للسوق المفتوحة التابعة له اجتماعها الأخير لهذا العام، يوم الثلاثاء، ويستمر يومين، في وقت يواجه فيه رئيس «الاحتياطي» جيروم باول عملية موازنة صعبة للحفاظ على المرونة في خطط سياسة المصرف المركزي الأميركي، في مواجهة ضغوط مكثفة للكشف عن متى ولأي مدى ينوي خفض أسعار الفائدة العام المقبل.

تبدو الصورة مختلطة جداً بالنسبة لباول. فسوق العمل مرنة والإنفاق الاستهلاكي قوي؛ لكن هناك علامات على تباطؤ النمو، وبالتالي انخفاض التضخم.

وعلى هذه الخلفية، فإن التوقعات على نطاق واسع أن تبقي اللجنة سعر الفائدة على الأموال الفيدرالية عند مستواه الأعلى منذ 22 عاماً عند 5.25 في المائة – 5.5 في المائة. وهو توقف بدأه «الاحتياطي الفيدرالي» منذ يوليو (تموز) الماضي.

إلا أنّ صناع السياسة النقدية ليسوا مستعدين بعد لتحقيق أمنيات الأسواق، والجهر بأن أسعار الفائدة قد وصلت إلى مستوى مقيد بما فيه الكفاية لخفض التضخم إلى هدفه البالغ 2 في المائة. كما أنهم ليسوا مستعدين لمناقشة علنية بمزيد من التفصيل حول الظروف التي ستخفض في ظلها تكاليف الاقتراض في العام المقبل.

التحدي الذي يواجه باول هذا الأسبوع هو أن الأسواق المالية لا تأخذ تحذيراته على محمل الجد، من أن مزيداً من التشديد النقدي لا يزال مطروحاً على الطاولة. ويعتقد المستثمرون أن أكبر اقتصاد في العالم يتباطأ بالفعل بما يكفي لتجنب الحاجة إلى مزيد من الزيادات في أسعار الفائدة. كما أنهم مقتنعون بأن البيانات الواردة ستجبر «الاحتياطي الفيدرالي» على خفض أسعار الفائدة في وقت أقرب مما يتوقع.

وقد أدى هذا التفكير إلى تخفيف الأوضاع المالية في الأسابيع الأخيرة، مما أثار المخاوف من تعرض بعض جهود بنك «الاحتياطي الفيدرالي» في محاولة كبح الطلب، للخطر.

وقالت إلين ميد التي عملت مستشارة أولى لمجلس محافظي «الاحتياطي الفيدرالي» حتى عام 2021، لصحيفة «فايننشيال تايمز»: «ربما يكون لديهم شعور بأنهم قد انتهوا، باستثناء التطورات غير المتوقعة، ولكن هناك مخاطر وتكاليف للإبلاغ عن ذلك، وبالتالي يتعين عليهم الاعتماد عليه... إنه وقت حساس لأن الظروف المالية مهمة للغاية في هذا».

ستتاح للرئيس الفرصة لإعادة توجيه رسالة بنك «الاحتياطي الفيدرالي» مرة أخرى، في مؤتمر صحافي يوم الأربعاء؛ حيث من المتوقع أن يكرر أنه من «السابق لأوانه» إعلان أن تعديلاً في قيد التنفيذ، حتى مع استمرار التضخم في الاعتدال. وأشار باول إلى أن المصرف المركزي ملتزم فقط بالتحرك «بعناية» مع القرارات القادمة.

قبل توليه المنصة، سيصدر بنك «الاحتياطي الفيدرالي» بياناً ومجموعة من التوقعات الاقتصادية التي تجمع توقعات المسؤولين الأفراد لأسعار الفائدة والنمو والبطالة والتضخم.

ويعتقد الاقتصاديون على نطاق واسع، أن المصرف المركزي سيبقي البيان دون تغيير، ما يعني أنه سيظل يتضمن خطأ يحدد الشروط التي سيأخذها بنك «الاحتياطي الفيدرالي» في الاعتبار لتحديد «مدى ثبات السياسة الإضافية التي قد تكون مناسبة لإعادة التضخم إلى 2 في المائة مع مرور الوقت». ويقولون إن إزالة ذلك قد يخاطر بإرسال إشارة مباشرة للغاية إلى أن بنك «الاحتياطي الفيدرالي» قد انتهى بالفعل من مرحلة رفع سعر الفائدة في حملته التاريخية للتشديد النقدي.

فيما يتعلق بالتوقعات التي جرت في سبتمبر (أيلول) بأن يبلغ سعر الفائدة على الأموال الفيدرالية ذروته عند 5.5- 5.75 في المائة هذا العام، قبل أن ينخفض بمقدار نصف نقطة مئوية في 2024، سيراقب الاقتصاديون من كثب لمعرفة ما إذا كان المسؤولون قد حددوا مزيداً من التخفيضات.

وقبل أن يلقي «الاحتياطي الفيدرالي» خطابه يوم الأربعاء، سيصدر بياناً سياسياً ومجموعة من التوقعات الاقتصادية التي تجمع توقعات المسؤولين الأفراد بشأن أسعار الفائدة، والنمو، والبطالة، والتضخم.

وتقول «فايننشيال تايمز» إن الحفاظ على الحجم نفسه من التخفيضات في العام المقبل، من شأنه أن يساعد في توضيح أن «الاحتياطي الفيدرالي» لا يستعد لعكس مساره فجأة، حتى مع اعتدال وتيرة نمو أسعار المستهلك. وقال بعض الاقتصاديين إن المسؤولين قد يشيرون إلى خفض إضافي بمقدار ربع نقطة مئوية في عام 2024، تقديراً لتوقعات التضخم الأكثر اعتدالاً قليلاً.

وقال ماثيو راسكين، كبير الموظفين السابقين في بنك «الاحتياطي الفيدرالي» في نيويورك، والذي يشغل الآن منصب رئيس أبحاث أسعار الفائدة في «دويتشه بنك»، إن الإشارة إلى أي شيء أكثر من ذلك يمكن أن تعقد الأمور بالنسبة لـ«الاحتياطي الفيدرالي».

وأضاف: «بمجرد أن تتجاوز ذلك، من الصعب الحفاظ على رسالة مفادها أنك لست قريباً من النقطة التي تفكر فيها في إجراء تخفيضات أو تكهنات حولها».

ويتوقع «دويتشه» أن يخفض المصرف المركزي سعر الفائدة بمقدار 1.75 نقطة مئوية العام المقبل، ابتداء من يونيو (حزيران)، في حين يعتقد الاقتصاديون في «مورغان ستانلي» أيضاً أن بنك الاحتياطي الفيدرالي سيبدأ في خفض أسعار الفائدة في ذلك الوقت، ولكن فقط بنسبة نقطة مئوية واحدة على مدار عام 2024.

وفي حين أن الاحتياطي الفيدرالي قد لا يكون مستعداً للتلميح إلى تحول في السياسة، قال كونستانس هانتر من منظور السياسة الكلية، إن المسؤولين سيكونون مرنين مع اقترابهم من المرحلة التالية من معركتهم ضد التضخم. ولمح باول إلى ذلك في ظهوره العلني الأخير قبل اجتماع ديسمبر (كانون الأول)، قائلاً إن نهجه كان «السماح للبيانات بالكشف عن المسار المناسب».

وأضاف هانتر: «لن ينتقلوا من التشديد إلى التخفيف وتخطي التحيز المحايد. ما يودون القيام به هو الوصول إلى هذا الموقف بالسرعة التي تسمح بها بيانات التضخم؛ لأنهم يعرفون أن تأخيرات السياسة لم يتم تنفيذها بالكامل، وأنهم ما زالوا سيضربون الاقتصاد».