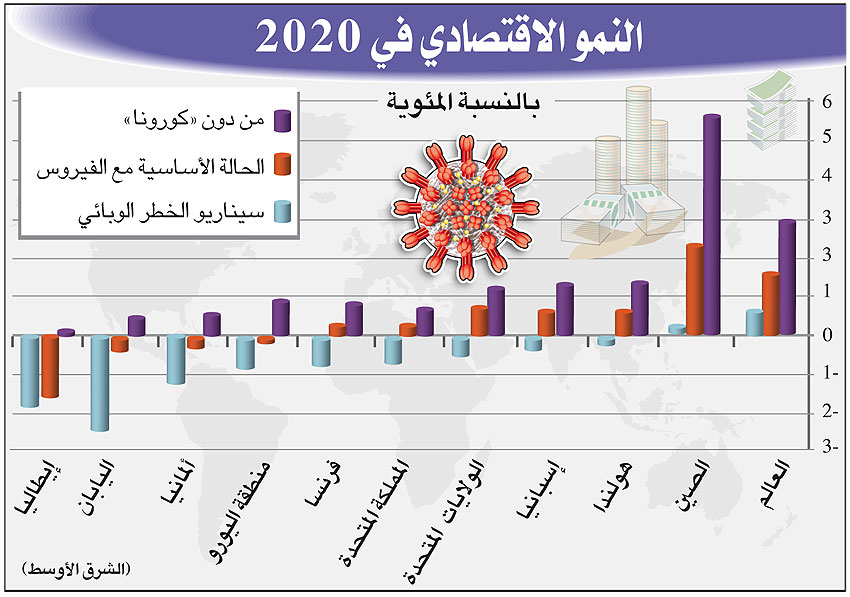

في غضون أسابيع قليلة، تغيرت صورة الاقتصاد العالمي بحلول جائحة فيروس كورونا الجديد (كوفيد - 19). التغير جاء عاصفا بمعدلات النمو، كما تشير تقديرات صندوق النقد الدولي المعروضة في الشكل البياني أدناه. وهناك من الدلائل الأخرى ما يفيد بأن الشهور القادمة سوف تشهد تفاقما في معدلات البطالة، وإفلاسا للعديد من الشركات، خاصة في قطاعات السياحة والطيران والصناعات الصغيرة، وتعثرا في حركة التجارة العالمية، واهتزازا في القطاع المالي، وتراكما في المديونيات. وقد جاءت هذه الصدمة دون سابق إنذار، بداية في الصين، وانتهاء بالانتشار السريع في معظم بلدان العالم. ولأن الفيروس لا علاج ولا لقاح له حتى الآن، فقد استطاع، حتى كتابة هذا المقال، أن يصيب ما يزيد على 827 ألفا، وأن يودي بحياة أكثر من 40 ألفا (بيانات منظمة الصحة العالمية في 2 أبريل/ نيسان 2020).

أمام هذا التسونامي، من الطبيعي أن تطفو على السطح أسئلة عديدة. من هذه الأسئلة ما يدور حول أوجه اختلاف هذه الأزمة عما سبقها من أزمات، وعن توقيت انقشاع غمتها، وأخيرا، حول كيفية الخروج منها بأقل الأضرار في الأرواح أولا، والخسائر الاقتصادية ثانيا.

في محاولة للإجابة، دعونا نتفق بداية على أن هذه الأزمة ليست كغيرها من أزمات العقود الأخيرة. فهي ليست من فصيل الدورات الاقتصادية التي يمر بها الاقتصاد الرأسمالي العالمي بشكل دوري، من تباطؤ إلى انتعاش، وبالعكس. كما أنها ليست نتيجة خلل اقتصادي في قطاع بعينه، أو في دولة محددة، مثل الأزمة المالية التي بدأت في القطاع العقاري في أميركا عام 2008. وأخيرا، رغم تشابهها مع أزمات أخرى تسببت فيها فيروسات من عائلة كورونا، مثل سارس، إلا أنها تختلف في شراسة وسرعة انتشارها، وربما بكونها أكثر فتكا للأرواح. ربما لهذا السبب، فقد صاحبها قدر كبير من الهلع، الذي أضر بالاقتصاد العالمي بشدة، وعلى جانبي العرض والطلب في آن واحد. على جانب العرض، كانت الحاجة للتباعد الاجتماعي سببا في بقاء العمال في منازلهم، وتوقف الرحلات الجوية، وإغلاق المدارس والجامعات والنوادي الاجتماعية والمقاهي والمطاعم، وصعوبة الحصول على مكونات الإنتاج في ظل تشابكات الإنتاج عالميا. النتيجة الحتمية كانت انخفاض الإنتاج في عدد كبير من القطاعات، الذي لم تعوضه محاولات التأقلم بالعمل والتعلم عن بعد. على جانب الطلب، أصاب الفيروس مستوى الطلب الكلي بالضمور نتيجة انخفاض الإنفاق الاستهلاكي بسبب ضعف القوة الشرائية، وتدني الإنفاق الاستثماري بسبب عدم اليقين، وانغلاق أسواق التصدير السلعي والخدمي بسبب مشاكل النقل. كما ساهم القلق في تأجيل قرارات شراء السلع، خاصة المعمر منها، وقرارات الاستثمار في مشروعات جديدة، انتظارا لانقشاع الغمة. إضافة لكل ذلك، ساهمت تفاعلات العرض والطلب في تعميق الأزمة، وأصبح السؤال الملح الآن هو: متى تنقشع الغمة؟

من الصعب الإجابة بدقة عن هذا السؤال، لأن الإجابة تتوقف على جهود الحكومات في الحد من انتشار الفيروس، وتعاون المواطنين وامتثالهم للإجراءات الوقائية، وجاهزية المنظومة الصحية في كل دولة، وفعالية ما تقوم به الحكومات من إصلاح لعلاج الأزمة وتخفيف آثارها الاقتصادية. أضف لهذه العوامل عاملا آخر، وهو صعوبة التنبؤ بتوقيت انقشاع الأزمة إذا كان التنبؤ مبنيا على ما نراه أمامنا في لحظة معينة. لتوضيح هذه النقطة، من المعروف أن منحنى الفيروس يمر بدورة شبيهة بالخط الأحمر في الرسم البياني أدناه؛ إذ يبدأ في الانتشار عند مستويات منخفضة، ثم ترتفع وتيرة العدوى بشكل سريع إلى أن تصل إلى ذروتها، ثم تبدأ في الانخفاض. في المرحلة الأولى، من السهل الاستهانة بتأثير الفيروس على الاقتصاد (الخط الأخضر)، وفي مرحلة الصعود، من السهل المبالغة في تأثيره (الخط الأزرق). محصلة ما سبق أن التنبؤ بتوقيت انقشاع الأزمة في الأجل القصير صعب للغاية، لكن المؤكد أنها سوف تبدأ في الانقشاع عندما يتم اكتشاف علاج ولقاح للفيروس خلال عام من الآن. الإشكالية هي: ما الذي يمكن عمله في هذه الأثناء للخروج من الأزمة بأقل الأضرار؟

على مستوى كل دولة، من المنطقي القول بأن مساحة الحركة المتاحة أمامها تتوقف على ظروفها الأولية، خصوصا فيما يتعلق بحدة انتشار الفيروس، وجاهزية منظومتها الصحية، وقدرتها على تعبئة الموارد. أما فما يمكن قوله بشكل عام، فهناك توافق على أهمية الحركة على ثلاثة محاور بالتحديد. أولها أن يحظى القطاع الصحي ومنظمة الصحة العالمية بأولوية تخصيص الموارد، وذلك بمنطق أن الحفاظ على معدلات نمو مرتفعة له مبرراته القوية، لكن الحفاظ على الأرواح يأتي في المقدمة. ثاني المحاور مرتبط بأفضلية تبني سياسات توسعية (مالية ونقدية)، لتعويض النقص في الطلب، ومساندة الشركات والأفراد الأكثر تضررا. بالنسبة للسياسة المالية، هذا التوجه يعني تبني حزم تحفيزية تتسم بزيادة الإنفاق على مساندة الشركات المتضررة، وتوسيع مظلة الحماية الاجتماعية، خاصة لمن يعملون في القطاع غير الرسمي، وتفعيل تعويضات للبطالة، وتأجيل دفع الضرائب أو الإعفاء منها بشكل مؤقت.

وهذا ما فعلته دول عديدة، ومنها أميركا، التي وصل حجم حزمتها التحفيزية 10 في المائة من الدخل القومي، وأستراليا (في المائة9.7)، وألمانيا (4.5 في المائة)، وكندا (3.6 في المائة)، والسعودية (2.7 في المائة). بالنسبة للسياسة النقدية، التوجه التوسعي يعني قيام البنوك المركزية بتخفيض سعر الفائدة، وتوفير النقود اللازمة لتمكين البنوك من تمويل رأس المال العامل في الشركات المتعثرة، وإعادة جدولة ديون الشركات والأفراد المتضررين، وتأجيل سداد الأقساط المستحقة. وهذا أيضا ما فعلته معظم البنوك المركزية في العالم، وقد وصل سعر الفائدة الصفر في بعض البلدان.

ثالث المحاور يتعلق بضرورة التنسيق بين الدول فيما تتخذه من سياسات، وضرورة تبنيها مبادرات حقيقية لدعم الدول الفقيرة، وليكن ذلك في إطار مجموعة العشرين. هذه النقطة الأخيرة كانت محل مناشدة قوية، وقع عليها 20 من أبرز خبراء الاقتصاد والصحة في العالم، وتم إرسالها لقادة مجموعة العشرين قبل اجتماعهم الاستثنائي الأخير. ومن حسن الطالع أن البيان الصادر عن هذ المجموعة أشار لتعهدها بضخ 5 تريليونات دولار، وإن غابت التفاصيل.

في النهاية، هناك من يقولون إن العالم بعد أزمة كوفيد - 19 لن يكون كما كان قبلها، لكن في أي اتجاه؟ هل ستكون الغلبة للنزعات الشعبوية والانعزالية، أم للنزعات الأممية والتضامنية؟ هذا سؤال صعب، وإجابته سوف تظهر في الأيام القادمة، وإن غدا لناظره قريب.

• وزير المالية المصري الأسبق