هل ستتأثر تدفقات الاستثمار الأجنبي المباشر بالحروب التجارية؟ للسنة الثالثة على التوالي، تتراجع تلك التدفقات؛ وفقاً لتقرير صادر عن «مؤتمر الأمم المتحدة للتجارة والتنمية». هذه الاستثمارات هبطت بنسبة 13 في المائة في 2018 إلى 1.3 تريليون دولار، علما بأنها كانت بلغت نحو تريليوني دولار في عام 2015. وسجلت تلك التدفقات العام الماضي أدنى مستوى لها منذ الأزمة المالية في 2008. ويتحدث التقرير عن تراجع في العولمة التي بدأت تفقد عصرها الذهبي منذ الأزمة المالية. ويؤكد أن المتوسط السنوي لنمو التدفقات في السنوات العشر الماضية لا يزيد على واحد في المائة كثيراً، في مقابل متوسط نمو لتلك التدفقات الاستثمارية العابرة للقارات بلغ 8 في المائة بين 2000 و2007. وكانت النسبة قفزت إلى 20 في المائة في تسعينات القرن الماضي.

وبين أسباب الهبوط خلال العام الماضي الإصلاح الضريبي الذي أجرته إدارة الرئيس الأميركي دونالد ترمب في 2017 لتشجيع الشركات الأميركية المنتشرة عالمياً على إعادة أرباحها إلى الولايات المتحدة، لذا شهدت الرساميل الأميركية هجرة معاكسة بعد سنوات من البحث عن موطئ قدم لها خارج بلادها في جنات ضريبية هرباً من النسبة المرتفعة للضرائب على الأرباح في أميركا، علماً بأن 2018 شهد تدفقات استثمار أجنبي مباشر إلى الولايات المتحدة بنحو 252 مليار دولار واحتلت المرتبة العالمية الأولى على هذا الصعيد. وجاءت الصين في المرتبة الثانية (139 ملياراً)، وهونغ كونغ الثالثة (116 ملياراً)، ثم سنغافورة (78 ملياراً)، وهولندا خامسة (70 ملياراً). وإذا كانت الولايات المتحدة محتفظة بمرتبتها الأولى بين الدول، فإن آسيا تحتفظ بمرتبتها الأولى بين القارات الأكثر جذباً للاستثمار.

وأكد التقرير أن الدول المتقدمة، باستثناء الولايات المتحدة، تأثرت بتراجع التدفقات بنسب أكبر من تأثر دول الاقتصادات الناشئة؛ ففي أوروبا خصوصاً حدث هبوط بنسبة 50 في المائة في سنة؛ إذ استقبلت المملكة المتحدة العام الماضي تدفقات استثمارية بلغت قيمتها 64 مليار دولار مقابل 101 مليار في 2017، وتراجعت بريطانيا مرتبتين في تصنيف الدول الأكثر جذباً للاستثمار الأجنبي. لكن فرنسا تقدمت قليلاً وسجلت تدفق 37 مليار دولار.

وفي جانب الدول المصدرة للاستثمار، أتت اليابان في المرتبة الأولى (143 مليار دولار)، والصين في المرتبة الثانية (130 ملياراً).

ويشير التقرير إلى أن ارتفاع عمليات الدمج والاستحواذ بنسبة 17 في المائة عوضت جزئياً هبوط تدفق الرساميل عبر الحدود. كما أن الاستثمارات الآتية إلى الدول النامية حافظت نسبياً على حجمها؛ لا بل ارتفعت اثنين في المائة. والصين التي تحتل المركز الثاني بعد الولايات المتحدة سجلت خروج استثمارات منها بقدر ما سجلت دخول استثمارات إليها. وشهدت أفريقيا زيادة في الدفق نسبتها 11 في المائة، لكن القارة السوداء لا تستقبل إلا جزءاً طفيفاً من تدفق الاستثمار الأجنبي المباشر.

ويعزو التقرير التغير في التدفقات إلى جملة عوامل؛ بينها تراجع العوائد في الاقتصادات الناشئة في ظل تنافس دولي محموم على جذب الاستثمار. لكن التدفقات تأثرت أيضاً في السنوات القليلة الماضية بالحواجز التي وضعها بعض البلدان بحجة «الأمن القومي» أو بداعي «الحفاظ على الصناعات والتكنولوجيات الاستراتيجية وحمايتها من الاستحواذات غير الوطنية»؛ ففي عام 2018 أقرت 50 دولة تشريعات تحد من مرونة الاستحواذات الأجنبية في قطاعات معينة، وتلك التشريعات التقييدية لم يسبق لها مثيل في السنوات العشرين الماضية، ولم يقتصر الأمر على حماية قطاعات حساسة؛ بل شمل المطارات والموانئ وغيرها من البنى التحتية العادية!

وبفعل ذلك؛ أوقف تنفيذ نحو 20 عملية استثمارية عملاقة لأسباب سياسية وتشريعية، وذلك بزيادة نسبتها 100 في المائة قياساً بعام 2017.

وعلى الصعيد نفسه، يشير التقرير إلى 11 دولة وضعت آليات صارمة لمراقبة الاستثمارات الأجنبية على أراضيها.

إلى ذلك؛ يضيف التقرير أن رقمنة الأعمال، أي الاعتماد المتزايد على الأصول الافتراضية، أثرت بدورها على تدفق الرساميل، فهناك قطاعات تعتمد أكثر فأكثر تلك الأصول غير المادية الملموسة.

ويتضح من التقرير الأممي أنه «غير متفائل كثيراً» بارتفاع التدفق الاستثماري، وذلك بسبب الحروب التجارية وبروز سياسات حمائية، فضلاً عن أن الاقتصادات الناشئة التي كانت جاذبة بقوة للاستثمار هي الآن في مرحلة ركود على هذا الصعيد.

كما أن التراجع أصاب الدول الغنية التي شهدت تراجعاً في التدفق إليها بنسبة 27 في المائة، لتهبط الاستثمارات الآتية إليها إلى 557 مليار دولار السنة الماضية، وهو الحجم الأدنى منذ 4 سنوات... فأوروبا شهدت تراجع التدفقات إلى 172 مليار دولار، أي إلى أدنى مستوى منذ عام 1997، والاستثناء شبه الوحيد في الدول الغنية هو الولايات المتحدة التي سجلت ارتفاعاً بنسبة 9 في المائة إلى 252 مليار دولار، لتبقى متربعة على عرش العالم استثمارياً.

8:25 دقيقه

تراجع وتيرة تدفق الاستثمارات الأجنبية المباشرة حول العالم

https://aawsat.com/home/article/1766196/%D8%AA%D8%B1%D8%A7%D8%AC%D8%B9-%D9%88%D8%AA%D9%8A%D8%B1%D8%A9-%D8%AA%D8%AF%D9%81%D9%82-%D8%A7%D9%84%D8%A7%D8%B3%D8%AA%D8%AB%D9%85%D8%A7%D8%B1%D8%A7%D8%AA-%D8%A7%D9%84%D8%A3%D8%AC%D9%86%D8%A8%D9%8A%D8%A9-%D8%A7%D9%84%D9%85%D8%A8%D8%A7%D8%B4%D8%B1%D8%A9-%D8%AD%D9%88%D9%84-%D8%A7%D9%84%D8%B9%D8%A7%D9%84%D9%85

تراجع وتيرة تدفق الاستثمارات الأجنبية المباشرة حول العالم

الولايات المتحدة تبقى في المرتبة الأولى بلا منازع

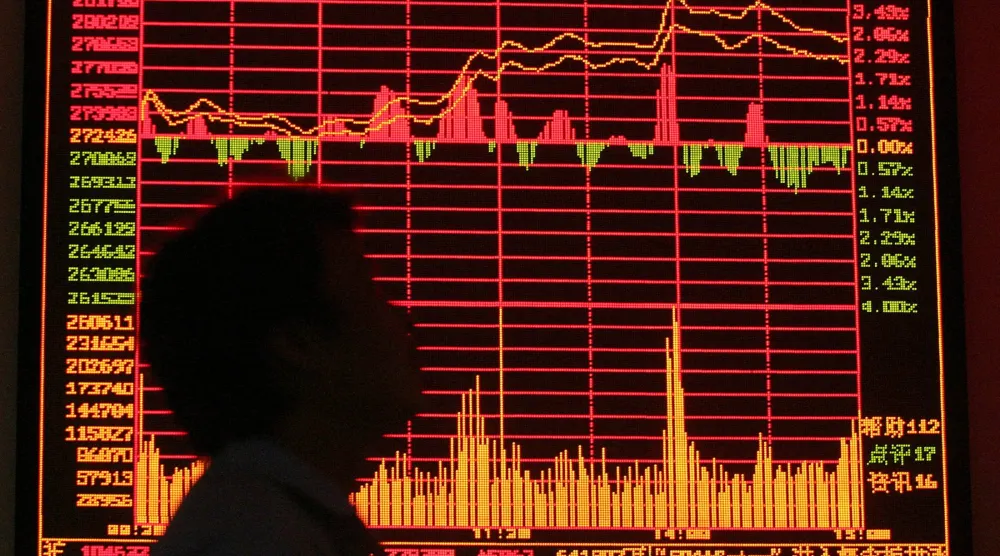

الدول المتقدمة باستثناء الولايات المتحدة تأثرت بتراجع التدفقات بنسب أكبر من تأثر دول الاقتصادات الناشئة (رويترز)

- لندن: مطلق منير

- لندن: مطلق منير

تراجع وتيرة تدفق الاستثمارات الأجنبية المباشرة حول العالم

الدول المتقدمة باستثناء الولايات المتحدة تأثرت بتراجع التدفقات بنسب أكبر من تأثر دول الاقتصادات الناشئة (رويترز)

مواضيع

مقالات ذات صلة

لم تشترك بعد

انشئ حساباً خاصاً بك لتحصل على أخبار مخصصة لك ولتتمتع بخاصية حفظ المقالات وتتلقى نشراتنا البريدية المتنوعة