أصبحت سوق المال السعودية الأسرع نمواً على مستوى العالم، متجاوزة 2.4 تريليون دولار مع نهاية الربع الثاني من العام الحالي، في حين قفزت حصة المدفوعات الإلكترونية من 18 في المائة عام 2016 إلى 79 في المائة بنهاية العام الماضي؛ مما جعل المملكة إحدى الدول الرائدة عالمياً في التحول نحو اقتصاد غير نقدي، وفقاً لوزير المالية محمد الجدعان، الذي أكد أن هذا النمو يعكس التقدم الملموس في تنويع الاقتصاد وفتح آفاق جديدة للمستثمرين.

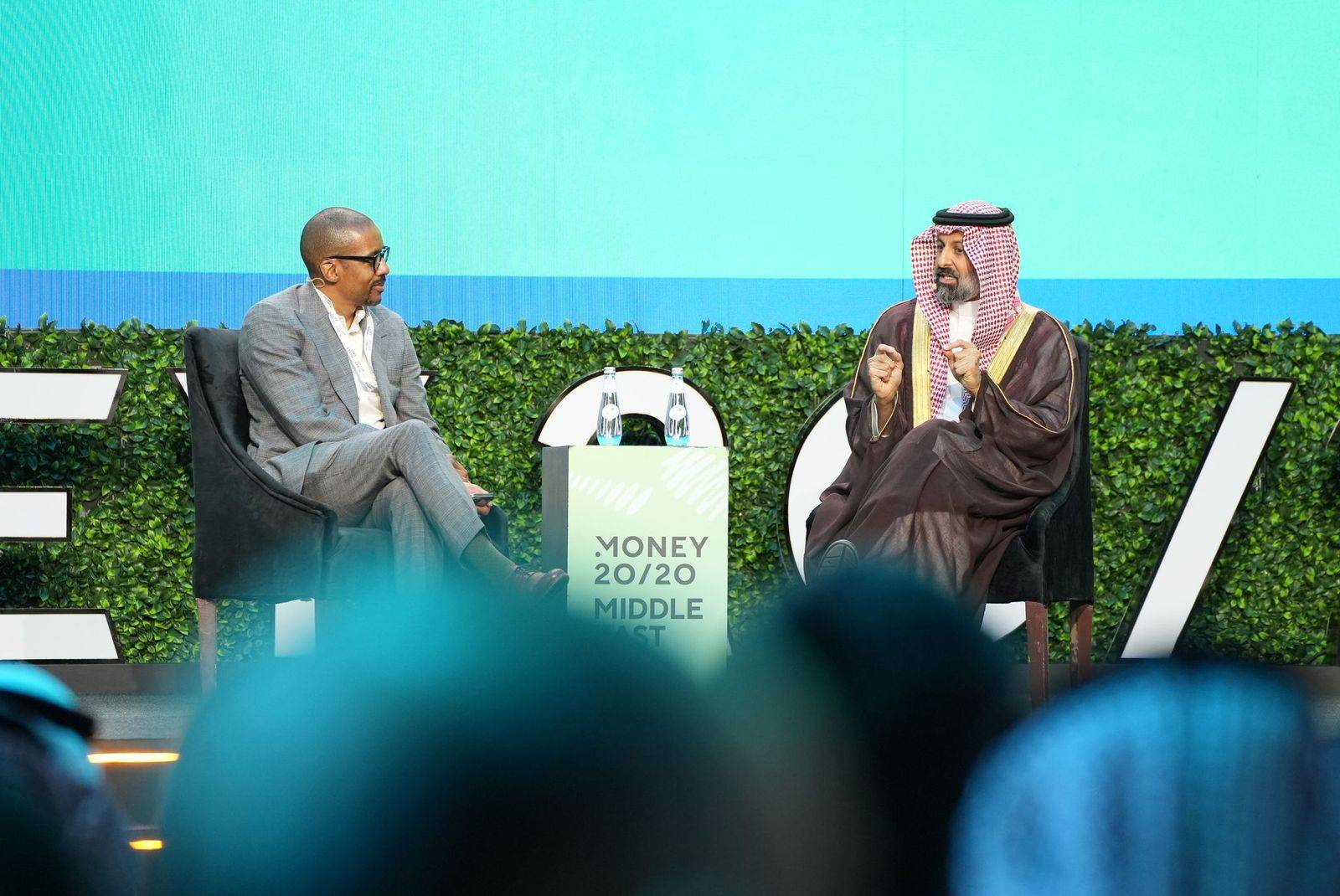

بهذه الكلمات، طمأن وزير المالية رئيس لجنة «برنامج تطوير القطاع المالي»، المتعاملين في السوق السعودية التي تسجل تراجعات، وذلك خلال كلمته في افتتاح أعمال مؤتمر «موني 20 / 20 الشرق الأوسط»، بحضور عددٍ من الوزراء والمسؤولين والمستثمرين من مختلف دول العالم.

وزير المالية يفتتح أعمال مؤتمر «موني 20/20 الشرق الأوسط» بالرياض.https://t.co/MwNTcrEB56#واس_اقتصادي pic.twitter.com/0f6Nk0Ptxs

— واس الاقتصادي (@SPAeconomic) September 15, 2025

ويأتي انعقاد المؤتمر «ليؤكد مكانة المملكة المتنامية بوصفها مركزاً مالياً عالمياً، في وقت يشهد فيه الاقتصاد العالمي تحولات كبرى. ففي ظل التوترات الجيوسياسية التي تخلق حالة من عدم اليقين، وارتفاع أسعار الفائدة التي تعيد تعريف تكلفة رأس المال عالمياً، تُظهر المملكة التزاماً بتقديم حلول مبتكرة. وعبر استثمارها في التقنية المالية والذكاء الاصطناعي، تؤكد أنها لا تتأثر فقط بهذه المتغيرات العالمية، بل تسعى بفاعلية للمساهمة في صياغة مستقبل القطاع المالي».

وشرح الجدعان أن الحدث يجمع «قادة القطاع المالي، وصنّاع السياسات، والمستثمرين الذين يديرون أصولاً تتجاوز 7 تريليونات دولار؛ لبحث سبل صياغة مستقبل مالي أعلى ازدهاراً وأماناً وشمولية».

التوترات الجيوسياسية

وأكد الجدعان أن استضافة هذا المؤتمر في الرياض تُعدُّ «انعكاساً لاهتمام المملكة الكبير، والتزامها العميق، بدعم الابتكار وريادة الأعمال، وحرصها على الإسهام في صياغة مستقبل القطاع المالي؛ بصفتها أحد المراكز المالية العالمية».

ووفق الجدعان، فإن النمو العالمي ما زال أقل من معدلاته التاريخية، وإن مستويات أسعار الفائدة أعادت تعريف تكلفة رأس المال، وإن التوترات الجيوسياسية والتجارية تخلق حالة عدم يقين حادة.

وبيّن أن المملكة لا تتأثر بهذه التغيرات، «بل تُسهم بشكل رئيسي في صياغة وتقديم الحلول»، مستعرضاً «الفرص غير المسبوقة، كالثورة الرقمية التي تُعيد تشكيل التمويل والتجارة، والذكاء الاصطناعي الذي يتيح مستويات جديدة من الكفاءة وإدارة المخاطر، والقطاعات الواعدة التي تفتح مجالاً لاستثمارات عملاقة».

وتحدث الجدعان بشأن اختيار المملكة، عبر «رؤية 2030»، مساراً طموحاً لتنويع الاقتصاد، وتعزيز مرونته، وبناء شراكات استراتيجية مع القطاع الخاص، مفيداً بأن «مستقبل التمويل لن يُبنى إلا عبر الابتكار، والتقنية، والشراكة بين القطاعين العام والخاص».

شركات التقنية المالية

واستعرض استثمارات المملكة في تطوير قطاع مالي ديناميكي ومستدام، يقوده «برنامج تطوير القطاع المالي»، ويعززه التعاون الوثيق بين «البنك المركزي السعودي» و«هيئة السوق المالية» و«هيئة التأمين».

وأوضح أن عدد شركات التقنية المالية الفاعلة تضاعف وبلغ 280 شركة بحلول منتصف 2025، بعد أن كان أقل من 20 قبل أقل من عقد، وأن قطاع التأمين سجل نمواً بنسبة 16.3 في المائة خلال العام السابق، مع إطلاق منصات تجريبية لاختبار حلول مبتكرة تدفع بالتطوير المستقبلي.

وطبقاً للجدعان، فإن الفترة الماضية شهدت خطوات استراتيجية لتعميق السوق المالية، وآخرها إطلاق أول إصدارات «برنامج الأوراق المالية المدعومة بالتمويلات السكنية (التوريق)» محلياً، إضافةً إلى إعلان «جي بي مورغان» عن وضع الصكوك السيادية المقيّمة بالريال السعودي تحت المراقبة مع «نظرة إيجابية»، الذي يُعدُّ خطوة تمهيدية لإدراجها مستقبلاً في «مؤشر جي بي مورغان للسندات الحكومية - الأسواق الناشئة»، وهو أحد أهم المؤشرات المرجعية العالمية في سوق الدين، ويسهم ذلك في تعميق السوق وتوسيع قنوات التمويل.

وأكّد وزير المالية أن «تطوير الشباب هو الاستثمار الأهم»، موضحاً أن «أكثر من 70 في المائة من السعوديين تحت سن 35 عاماً، وهم الطاقة المحركة لـ(رؤية المملكة)، ومصدر الإبداع الذي يغير مشهد المال والأعمال».

الذكاء الاصطناعي

من جانبه، أوضح محافظ «البنك المركزي السعودي (ساما)»، أيمن السياري، أن استضافة الرياض هذا المؤتمر «تعكس الدور البارز للمملكة بصفتها مركزاً عالمياً للابتكار المالي»، مؤكداً أنه «في إطار (رؤية 2030)، نما قطاع التقنية المالية 3 أضعاف لعدد الشركات (ارتفاعاً) من عام 2022، مستقطباً استثمارات تجاوزت 9 مليارات ريال على مستوى العالم».

وزاد السياري أن «الموقع الجغرافي الاستراتيجي للمملكة، وما يتمتع به سكانها من معرفة باستخدام التقنية، إلى جانب توافر بيئة تنظيمية داعمة، يساهم في جذب المبتكرين والمستثمرين والشركات العالمية».

وأكمل أن دور «البنك المركزي السعودي» يتجاوز الرقابة والإشراف، «حيث يعمل على تعزيز الابتكار المسؤول، عبر مبادرات مثل: (البيئة التجريبية التشريعية)، و(فنتك السعودية)، وبرنامج (مكّن)، وصولاً إلى تطوير البنى التحتية».

وأضاف أن التعاون الدولي ضرورة أساسية؛ «إذ إن الفرص والمخاطر في مجال التقنية المالية عابرة للحدود، والمعايير الموحدة والشركات من الركائز الأساسية للنمو المستدام».

ووفق السياري، فـ«ستواصل التقنية رسم مستقبل الخدمات المالية، من خلال الذكاء الاصطناعي والترميز، وغيرهما، فيما يبقى (البنك المركزي السعودي) شريكاً منفتحاً متطلعاً للمستقبل وموثوقاً في هذه المسيرة».

تداولات الأفراد

من ناحيته، أشار محمد القويز، رئيس مجلس «هيئة السوق المالية» السعودية، إلى أن السوق تحولت من موجه للأفراد، إلى سوق متوازنة بين الأفراد والمؤسسات.

وواصل حديثه، في جلسة ضمن مؤتمر «موني 20 / 20 الشرق الأوسط»، بأن «قيمة تداولات الأفراد في السوق السعودية كانت تتراوح بين 80 و90 في المائة قبل (رؤية 2030)، وذلك يحمل إيجابيات، مثل السيولة العالية وأحجام التداول المرتفعة، إلا إن فيه سلبيات أيضاً، مثل التأثر بالإشاعات واتباع سياسة القطيع... وغير ذلك».

ويرى القويز أن الحل هو إيجاد التوازن في التنوع، لافتاً إلى أن «التنوع في وجهات النظر بين المستثمرين الأفراد والمؤسسات، وبين المستثمرين المحليين والأجانب، والأساسيين والفنيين، هو ما يخلق التوازن في السوق».

وأوضح أنه على الرغم من انخفاض السوق السعودية بنحو 10 في المائة منذ بداية العام الحالي، فإن «التقلب انخفض بشكل كبير خلال الأعوام الـ8 الماضية؛ والسبب في ذلك هو زيادة التنوع في وجهات نظر المستثمرين».

مدفوعات تقنية جديدة

من جهة أخرى، شهد الحدث عدداً من الاتفاقيات والإطلاقات، أبرزها إطلاق خدمة المدفوعات الرقمية «علي باي AliPay» الصينية في السعودية، من «غوغل باي»؛ لتمكين العملاء في المملكة من الاستفادة من هذه الخدمة.

وأُعلن خلال اليوم الأول من مؤتمر «موني 20 / 20 الشرق الأوسط»، إطلاق خدمة المدفوعات الرقمية «غوغل باي» من «غوغل» في السعودية، وذلك بالتعاون مع «البنك المركزي السعودي»، ضمن تطلعات المملكة نحو تطوير أدوات التقنية المالية، وإطلاق جميع إمكاناتها لتصبح وجهة رائدة في هذا المجال.

وكشف «البنك المركزي السعودي»، عن بدء مزاولة «بنك فيجن الرقمي» عملياته المصرفية في المملكة، «ضمن أهداف البلاد الرامية إلى دعم استقرار القطاع المالي وتعزيز الثقة به، ودعم النمو الاقتصادي والمنافسة في القطاع المصرفي، مع الحفاظ على المعايير العالية للأمان والشفافية، بما يعكس قوة ومتانة وجاذبية المنظومة بشكل خاص، والاقتصاد السعودي بشكل عام».

ويُعقد المؤتمر خلال الفترة من 15 إلى 17 سبتمبر (أيلول) الحالي، بمشاركة «برنامج تطوير القطاع المالي»، و«البنك المركزي السعودي (ساما)»، و«هيئة السوق المالية»، و«هيئة التأمين»، ويتولى تنظيمه «فنتك السعودية» بالشراكة مع «تحالف»، وهو يُعدُّ أحد أبرز الفعاليات العالمية المختصة في التقنية المالية؛ إذ يجمع ما يزيد على 350 متحدثاً، و450 علامة تجارية، و600 مستثمر من أكثر من 40 دولة.

وتتناول أجندة المؤتمر عدداً من الموضوعات الرئيسية في مستقبل القطاع المالي، تشمل: «اتجاهات الذكاء الاصطناعي في الخدمات المالية، والتمويل، والاقتصاد المفتوح، والمدفوعات الفورية، وحوكمة البيانات والتنظيمات»، إضافة إلى «منصّات مختصة للمستثمرين والشركات الناشئة، من بينها: (القمة التنفيذية)، و(المجلس)، و(منصّة رأس المال)، إلى جانب برنامج للتواصل مع المستثمرين».