رغم تراجع فائض الميزانية الكويتية خلال الـ11 شهرا الأولى من العام المالي 2014 – 2015، فإنها استطاعت أن تنجو من براثن العجز المتوقع لتلك الفترة، مدعومة بنمو الإيرادات النفطية عن المتوقع تحصيلها، بالإضافة إلى زيادة حصة الإيرادات غير النفطية.

وتبدأ السنة المالية في الكويت في الأول من أبريل (نيسان) من كل عام. وبينما حققت الميزانية فائضا في نهاية 11 شهر، إلا أنها حققت عجزا في شهر فبراير (شباط)، نظرا لتراجع الإيرادات النفطية خلال هذا الشهر لأدنى مستوى لها منذ فبراير 2009، إلا أن الفائض الكبير المحقق في يونيو (حزيران) الماضي، ساعد على تحقيق فائض في نهاية الـ11 شهر.

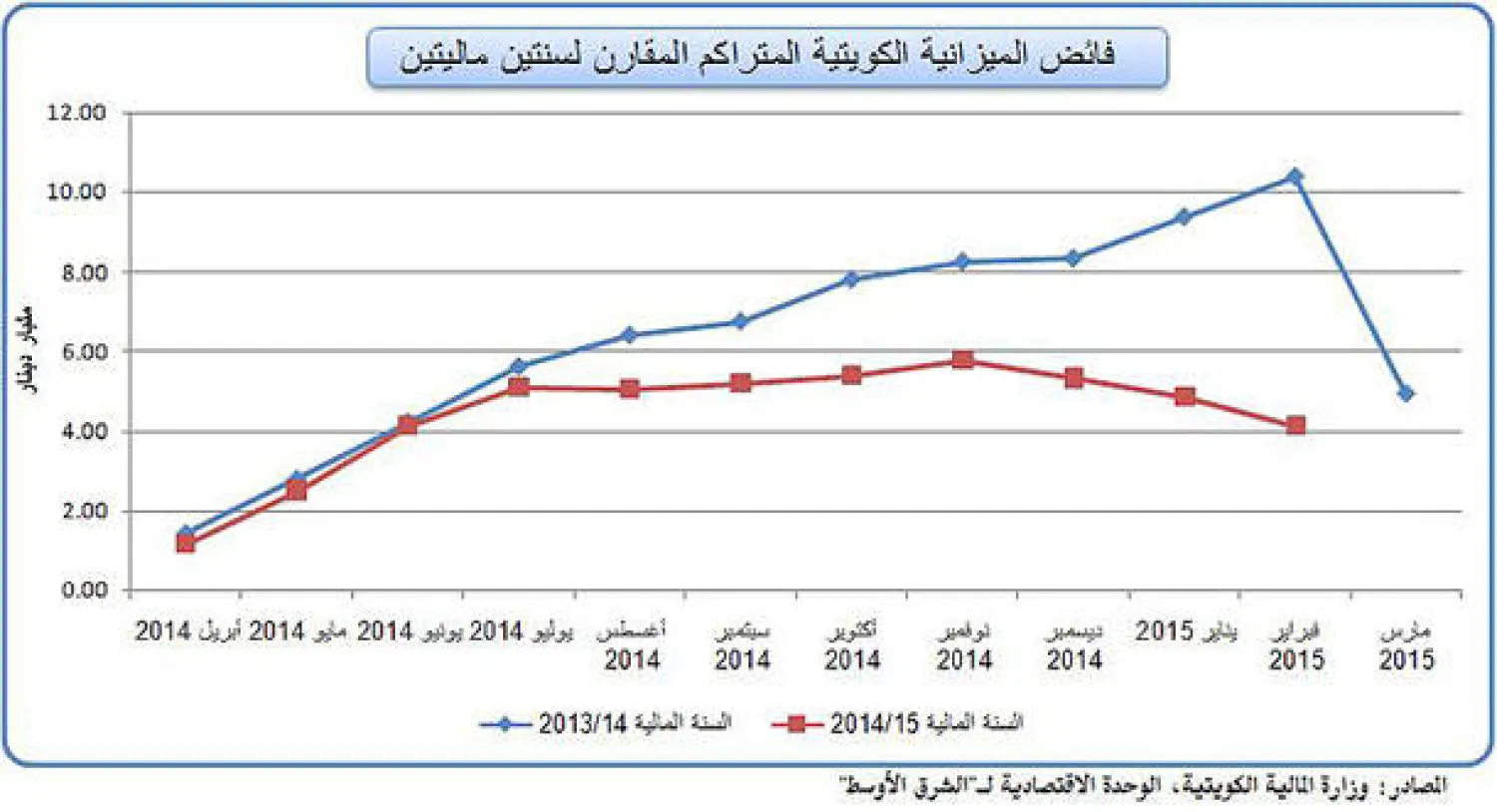

وأظهرت البيانات التي جمعتها الوحدة الاقتصادية لـ«الشرق الأوسط» انخفاض فائض الميزانية الكويتية بنسبة 60 في المائة، ليصل إلى 4.13 مليار دينار كويتي (13.95 مليار دولار) بنهاية فبراير الماضي (11 شهرا من السنة المالية الحالية 2014 - 2015)، بعد خصم احتياطي الأجيال القادمة، مقارنة مع 10.4 مليار دينار في نفس الفترة من العام المالي السابق.

ورغم هذا التراجع الكبير بفائض الميزانية الكويتية فإنها استطاعت أن تنجو من العجز المتوقع البالغ 7.48 مليار دينار كويتي طبقا لتقديرات وزارة المالية، مدعومة بنمو الإيرادات مقارنة بالتقديرات الأولية رغم تراجع أسعار النفط بشكل كبير خلال الفترة الماضية.

وتراجعت إجمالي الإيرادات المحصلة بنسبة 20 في المائة، مقارنة مع نفس الفترة من العام الماضي، فإنها قفزت بنسبة 26 في المائة لتصل إلى 23.20 مليار دينار خلال الـ11 شهرا الأولى من الميزانية، مقارنة مع التقديرات الأولية البالغة 18.4 مليار دينار، ومقارنة مع 28.93 مليار دينار كويتي في نفس الفترة من العام السابق.

وألقت أسعار النفط بظلالها على الإيرادات النفطية، حيث هبطت بنسبة 21 في المائة، إلا أن الموازنة الكويتية كانت أكثر تحفظا مما جعلها تضع تقديرات أولية منخفضة في بداية العام المالي 2014 - 2015، لتقفز الإيرادات النفطية (والتي تمثل 91 في المائة من إجمالي الإيرادات) بنسبة 23 في المائة عن التقديرات الأولية، حيث بلغت 21.19 مليار دينار كويتي، مقارنة مع التقديرات الأولية البالغة 17.24 مليار دينار.

وبلغت حصة الإيرادات النفطية من إجمالي الإيرادات 91 في المائة، مقارنة مع التقديرات الأولية البالغة 94 في المائة، و93 في المائة لنفس الفترة من العام الماضي، حيث استطاعت الكويت أن تزيد من حصة الإيرادات غير النفطية، والتي كانت توقعاتها تشير لتحقيق 6 في المائة، بينما بلغت 9 في المائة من إجمالي الإيرادات الفعلية.

وقفزت الإيرادات غير النفطية بنسبة 73 في المائة مقارنة بالتقديرات الأولية، لتصل إلى 2.01 مليار دينار، مقارنة مع 1.16 مليار دينار، بينما ارتفعت بنسبة 3 في المائة عن نفس الفترة من العام الماضي، والتي بلغت فيه 1.94 مليار دينار كويتي.

وجاءت هذه الزيادة بالإيرادات غير النفطية نظرا لنمو الإيرادات والرسوم المتنوعة بشكل كبير، حيث بلغت 1.02 مليار دينار بحصة قدرها 4 في المائة من إجمالي الإيرادات، و51 في المائة من إجمالي الإيرادات غير النفطية.

ومثلت إيرادات الخدمات 3 في المائة من إجمالي الإيرادات بقيمة 623.93 مليون دينار، تركزت غالبيتها في الإيرادات الناتجة عن خدمات الكهرباء والماء، حيث بلغت حصتها من إيرادات الخدمات 17 في المائة.

وتلي إيرادات الخدمات، إيرادات الضرائب والرسوم على التجارة بنسبة 1 في المائة وقيمة 249.38 مليون دينار، وكانت جميعها ناتج من الضرائب والرسوم الجمركية.

وكانت أكبر الجهات التي ضخت إيرادات للدولة هي وزارة النفط، حيث بلغت حصتها من إجمالي الإيرادات المحصلة حتى فبراير 95 في المائة بقيمة 22.07 مليار، تلتها الإدارة العامة للجمارك بنسبة 1.1 في المائة من خلال 255.12 مليون دينار.

وساعد الموازنة الكويتية على تحقيق هذا الفائض أيضا انخفاض المصروفات الفعلية بنسبة كبيرة بلغت 38 في المائة لتصل إلى 13.27 مليار دينار كويتي خلال الـ11 شهرا الأولى من العام المالي الحالي مقارنة مع التقديرات الأولية البالغة 21.28 مليار دينار.

وتركزت معظم المصروفات الكويتية بالمصروفات المختلفة والمدفوعات التحويلية، حيث بلغت حصتها 48 في المائة من إجمالي المصروفات بقيمة 6.39 مليار دينار، تلتها المرتبات بنسبة 26 في المائة من إجمالي المصروفات لتصل إلى 3.43 مليار دينار.

وبتحليل المصروفات للوزارات والإدارات الحكومية على مستوى الوظائف، كانت المصروفات للكهرباء والماء تستحوذ على الحصة الأكبر من إجمالي المصروفات قدرها 19 في المائة، بقيمة 2.47 مليار دينار، تلتها مصروفات التكافل الاجتماعي والشؤون الاجتماعية، بنسبة 18 في المائة، لتصل إلى 2.41 مليار دينار كويتي. واحتجزت الكويت احتياطي الأجيال القادمة بمقدار 5.8 مليار دينار، متجاوزة الاحتياطي المقدر للعام المالي بأكمله البالغ 5.02 مليار دينار.

وعن شهر فبراير، حققت الحكومة عجزا قدره 726.23 مليون دينار، نتيجة انخفاض الإيرادات النفطية بشكل كبير، بلغت نسبته 33 في المائة لتصل إلى 717.93 مليون دينار، مقارنة مع شهر يناير (كانون الثاني) والتي بلغت فيه 1.07 مليار دينار.

كما ارتفعت المصروفات في فبراير بنسبة 2 في المائة لتصل إلى 1.07 مليار دينار، مقارنة مع 717 مليون دينار في يناير من نفس العام.

* الوحدة الاقتصادية بـ«الشرق الأوسط»