جاءت فاتورة أزمة فيروس كورونا الاقتصادية ثقيلة بصورة غير مسبوقة على العالم. فمنذ ولادتها قبل شهرين تقريباً، للآن، عادلت هذه التكلفة ما تسببت به تداعيات أزمة إفلاس مصرف «ليمان برذرز» الأميركي على العالم في الفترة الممتدة بين عامي 2009 و2014. وفي حال احتساب ما أنفقته الدول الغربية على أزمة فيروس كورونا، فيما يتعلّق بتأجيل تحصيل الضرائب وعمليات دعم الأسواق المالية والبنى التحتية الاجتماعية، لما إجماليه 8 تريليونات دولار، وما ضخّته المصارف المركزية الدولية من سيولة مالية في الأسواق لما إجماليه 6 تريليونات دولار، يفيدنا الخبراء المصرفيون في مدينة فرانكفورت الألمانية أن مجموع هذا الإنفاق، الهائل وغير المسبوق، يرسو عند 14 تريليون دولار.

يقول الخبير فرانك شولتس الذي يعمل مستشاراً لدى فرع مصرف «دويتشه بنك» في مدينة بون إن ما يحصل اليوم يعيد الذاكرة إلى ما حصل قبل 12 عاماً أي عام 2008. عندما أقرّت الحكومة الأميركية برنامج الإغاثة للأصول المُتعثّرة، لمعالجة أزمة الرهن العقاري. واقتضى البرنامج بشراء أصول متعثرة بقيمة 700 مليار دولار من القطاع المالي بغية توفير سيولة كافة في أسواق المال.

ويضيف أن وصول أزمة الرهن العقاري الأميركية إلى أوروبا أجبر حكومات الأخيرة على ضخّ 1.5 تريليون دولار في النظام المصرفي الأوروبي لإنقاذه. حينذاك، رست الضمانات المالية بدورها عند 3.9 تريليون يورو. وفي الفترة الممتدة بين عامي 2009 و2014 المنسوبة إلى أزمة إفلاس مصرف «ليمان برذرز» ضخّ الاحتياطي الفيدرالي 4.3 تريليون دولار في الأسواق الأميركية. في حين ضخّ المصرف المركزي الأوروبي 3 تريليونات دولار في الأسواق الأوروبية. ما يعني أن الإنفاق الأميركي - الأوروبي المشترك لتحجيم الأزمة العقارية السابقة رسا عند 13.5 تريليون دولار، أي أقل بنحو 500 مليار دولار مما تم ضخّه في شهرين فقط لمحاولة احتواء أزمة فيروس كورونا اقتصادياً ومالياً.

ويختم القول: «علاوة على ذلك، يعادل الإنفاق على ما يوازي شهرين من أزمة فيروس كورونا ما تم إنفاقه على برنامج التعافي الأوروبي (مارشال)، عام 1948، لمساعدة أوروبا في النهوض من دمار الحرب العالمية الثانية. آنذاك، خصّصت الولايات المتحدة 14 تريليون دولار لدعم البرنامج».

في سياق متصل، يقول الخبير الألماني إيدل شيفر إن أسعار الفائدة السلبية لن تساعد في الخروج بسرعة من أزمة فيروس كورونا المالية. أما العودة إلى أسعار فائدة فوق الصفر فهو حلم بعيد المنال. ويضيف أن الإنفاق الجنوني للدول بغية السيطرة على أوضاع الأسواق المالية أمام عاصفة أزمة فيروس كورونا يواكبه عجز المصارف الأوروبية عن وضع خطة طارئة أمامها لاحتواء أزمة السيولة المالية الراهنة. فبين عامي 2014 و2018 ولّدت سياسة أسعار الفائدة السلبية المُتّبعة لدى المصرف المركزي الأوروبي خسائر إجماليها 23 مليار يورو على المصارف الأوروبية. وفي عام 2018 وحده، رست هذه الخسائر عند 7.5 مليار يورو.

ويختم: «تعتبر مصارف ألمانيا وفرنسا ولوكسمبورغ الأكثر تضرراً أوروبياً من أسعار الفائدة السلبية لأن نحو 80 في المائة من سيولتها موجودة على شكل ودائع لدى المصرف المركزي الأوروبي. وفي حال لم يتّبع المركزي الأوروبي سياسات إعفائية على هذه الودائع فإنّ فاتورة أسعار الفائدة السلبية، التي تدفعها المصارف الأوروبية سنوياً، ستتخطى 9 مليارات يورو. مما قد يدفعها إلى تحميل عملائها هذه المصاريف. وفي الوقت الحاضر، تّقدر ودائع المصارف الأوروبية لدى المركزي الأوروبي بـ1.7 تريليون يورو منها 100 مليون يورو لمصرف «دويتشه بنك» الألماني. ولمواجهة هذه المصاريف ناهيك عن ضعف مردود المنتجات المصرفية الألمانية لن تتمكّن مصارف ألمانيا، لا الكبيرة ولا الصغيرة الحجم منها، من وضع أي مخطط يرمي إلى الحفاظ على استقرار مالي في موازناتها في ظل أزمة فيروس كورونا.

13:22 دقيقه

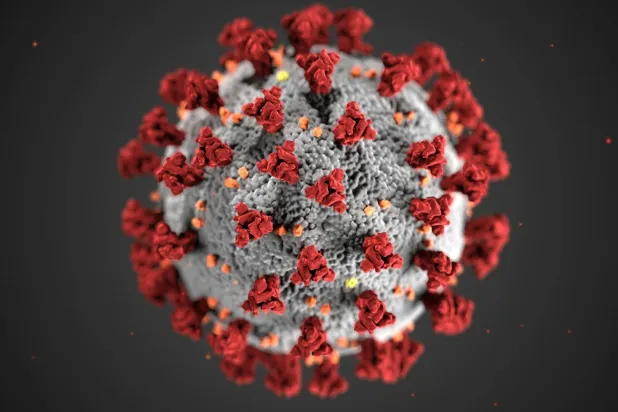

أزمة «كورونا» التهمت 14 تريليون دولار حتى الآن

https://aawsat.com/home/article/2259941/%D8%A3%D8%B2%D9%85%D8%A9-%C2%AB%D9%83%D9%88%D8%B1%D9%88%D9%86%D8%A7%C2%BB-%D8%A7%D9%84%D8%AA%D9%87%D9%85%D8%AA-14-%D8%AA%D8%B1%D9%8A%D9%84%D9%8A%D9%88%D9%86-%D8%AF%D9%88%D9%84%D8%A7%D8%B1-%D8%AD%D8%AA%D9%89-%D8%A7%D9%84%D8%A2%D9%86

أزمة «كورونا» التهمت 14 تريليون دولار حتى الآن

تكلفة عالمية غير مسبوقة وعادلت في شهرين «مشروع مارشال»

تجاوز حجم الإنفاق العالمي لاحتواء أزمة «كورونا» خلال شهرين ما يعرف بـ«مشروع مارشال» لإعادة إعمار أوروبا عقب الحرب العالمية الثانية (أ.ف.ب)

- برلين: إعتدال سلامة

- برلين: إعتدال سلامة

أزمة «كورونا» التهمت 14 تريليون دولار حتى الآن

تجاوز حجم الإنفاق العالمي لاحتواء أزمة «كورونا» خلال شهرين ما يعرف بـ«مشروع مارشال» لإعادة إعمار أوروبا عقب الحرب العالمية الثانية (أ.ف.ب)

مواضيع

مقالات ذات صلة

لم تشترك بعد

انشئ حساباً خاصاً بك لتحصل على أخبار مخصصة لك ولتتمتع بخاصية حفظ المقالات وتتلقى نشراتنا البريدية المتنوعة